Entre a cruz e a espada, Fed sobe juros apesar da crise bancária — entenda uma das decisões mais importantes do BC dos EUA

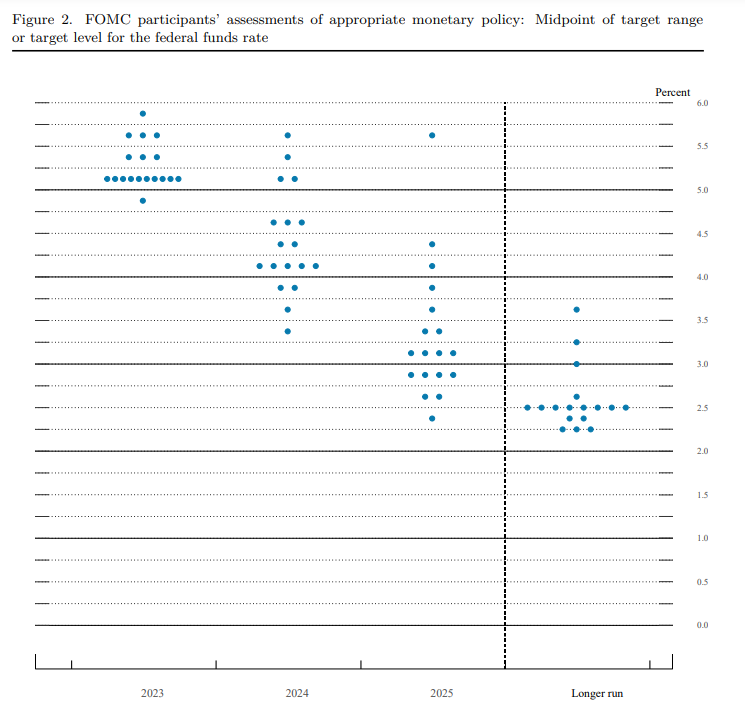

O dot plot, como é conhecido o famoso gráfico de pontos com as projeções do Fomc sobre os juros, mostra mais uma elevação ainda este ano

A recente turbulência no sistema bancário desencadeada pelo colapso do Silicon Valley Bank (SVB) colocou o Federal Reserve (Fed) entre a cruz e a espada: combater a inflação ou prevenir mais falências de bancos? Nesta quarta-feira (22), o banco central norte-americano deu uma resposta e elevou a taxa de juros em 0,25 ponto percentual (pp), colocando-a na faixa entre 4,75% e 5,00% ao ano.

A decisão veio em linha com as expectativas do mercado. Os traders esperavam que o Fed mantivesse o foco na inflação, com 86% das apostas na elevação que o BC dos EUA entregou hoje, de acordo com dados compilados pelo CME Group.

Agora, 56,5% dos traders enxergam a chance de mais uma elevação de 0,25 pp na reunião de maio, enquanto 43,4% acreditam em uma alta de 0,50 pp no próximo encontro.

Talvez por isso a reação inicial do mercado tenha sido positiva. Em Wall Street, o Dow Jones, o S&P 500 e o Nasdaq, que operavam de lado, passaram a subir. Por aqui, o Ibovespa operou em baixa logo depois da decisão.

Na visão dos especialistas, uma pausa na escalada dos juros poderia não apenas fazer os preços dispararem novamente, mas também enviar sinais errados ao mercado sobre a fraqueza do Fed no combate à inflação — mas nem por isso a decisão de hoje está livre de riscos, já que a taxa mais alta foi um dos gatilhos para o colapso do SVB.

O que diz o comunicado

Os investidores em todo o mundo estavam em busca do posicionamento do Fed sobre a situação dos bancos do país.

Leia Também

Gasto de US$ 2,5 bilhões tira Trump do sério e coloca Powell na berlinda (de novo)

No comunicado com a decisão, a autoridade monetária reafirma que o sistema bancário dos EUA é sólido e resiliente, mas alerta sobre os problemas que derivam do colapso recente dos bancos regionais.

"Acontecimentos recentes devem resultar em condições de crédito mais restritivas para famílias e empresas e pesar na atividade econômica, nas contratações e na inflação. A extensão desses efeitos é incerta. O Comitê permanece altamente atento aos riscos de inflação", diz a comunicado.

Sobre a decisão em si, o Fed reconhece que a inflação continua elevada e que o mercado de trabalho segue aquecido, com baixa taxa de desemprego — deixando a porta aberta para o ciclo de aperto monetário continuar.

"O Comitê antecipa que algum endurecimento adicional da política pode ser apropriado para atingir uma postura de política monetária que seja suficientemente restritiva para retornar a inflação para 2% ao longo do tempo", diz o comunicado.

Ainda assim, o BC dos EUA reforça que os futuros aumentos de juros levarão em conta o aperto cumulativo da política monetária, as defasagens com que a política monetária afeta a atividade econômica e a inflação e os desenvolvimentos econômico-financeiros.

Powell entra em cena

Meia hora após a decisão ser anunciada, o presidente do Fed, Jerome Powell, entrou em cena na também aguardada coletiva para explicar melhor o aumento dos juros.

Como é tradição, ele iniciou a coletiva lendo um comunicado que reforçou que o sistema bancário norte-americano segue resiliente e que o Fed está pronto para agir para apoiar o sistema financeiro caso seja necessário.

"O sistema bancário está seguro, os depósitos foram estabilizados na última semana", disse ele, reconhecendo, no entanto, que os recentes casos de falência devem ter algum efeito — ainda que limitado — sobre a economia norte-americana e também na restrição do crédito.

Powell reconheceu ainda que dias antes desta reunião acontecer, os membros do comitê de política monetária cogitaram uma pausa no aumento dos juros para avaliar os efeitos dos problemas nos bancos regionais dos EUA. Ele, no entanto, disse que a decisão unânime de hoje teve como foco a inflação.

"A política monetária está focada nas questões macroeconômicas. O Fed tem instrumentos para ajudar os bancos e manter a liquidez no sistema", afirmou. "A inflação ainda tem um longo caminho a percorrer para que se alinhe com a meta de longo prazo de 2%", acrescentou.

Questionado sobre a possibilidade de corte de juros, já que as projeções de hoje indicaram uma taxa terminal em 5,1%, Powell foi enfático: "O corte de juros não é nosso cenário-base".

Uma reunião incomum

A reunião de dois dias do comitê de política monetária (Fomc, na sigla em inglês) aconteceu em um ambiente tomado pela incerteza — algo incomum tão perto de uma decisão, já que os membros do Fomc normalmente telegrafam suas intenções com antecedência.

Para se ter uma ideia, na semana anterior ao colapso do SVB, Powell chegou a dizer aos congressistas que esperassem que o aumento dos juros fosse rápido e furioso por causa da inflação e dos dados econômicos mais quentes do que o esperado.

Naquele momento, as declarações de Powell consolidaram as expectativas dos traders de que um aperto monetário de 0,50 pp era inevitável na reunião de hoje. A falência do Silicon Valley Bank — que ocorreu, em parte, por causa da elevação dos juros do Fed — mudou essas expectativas.

- Já sabe como declarar seus investimentos no Imposto de Renda 2023? O Seu Dinheiro elaborou um guia exclusivo onde você confere as particularidades de cada ativo para não errar em nada na hora de se acertar com a Receita. Clique aqui para baixar o material gratuito.

A falência no caminho do Fed

O Fed poderia decidir interromper o ciclo de aperto monetário em nome de evitar mais estresse no sistema bancário — imediatamente após a implosão do Silicon Valley Bank, o governo agiu para socorrer os clientes do banco e assegurar aos norte-americanos que o dinheiro estava seguro nos bancos do país.

Depois do colapso do SVB e do Signature Bank, outras corridas e falências bancárias ainda não se concretizaram. O First Republic Bank precisou de ajuda, mas segue com as portas abertas.

Ainda assim, alguns economistas apontam para consequências contínuas — como a venda do Credit Suisse para o UBS — como um sinal de quanto estresse a alta de juros do Fed já causou ao sistema financeiro.

Juros: o que vem por aí

O Fed vem subindo o juro desde março do ano passado. Tudo começou com um aperto de 0,25 pp, tirando a taxa de praticamente zero para o intervalo de 0,25% a 0,50% ao ano.

Depois, o banco central norte-americano subiu em 0,50 pp e, a partir de junho de 2022, resolveu fazer uma marcação mais agressiva à inflação: subiu a taxa básica em 0,75 pp por quatro vezes seguidas.

O BC dos EUA colocou o pé no freio das elevações mais bruscas em dezembro do ano passado, mas se manteve acelerando e entrou em 2023 com um aumento de 0,25 pp e se manteve assim agora.

A cada três meses o Fed divulga, junto com a decisão de política monetária, projeções para os juros e para a economia. A última vez que essas previsões foram apresentadas foi em dezembro.

De acordo com o dot plot — o gráfico de pontos que traz as expectativas individuais dos membros do comitê —, a taxa terminará 2023 em 5,1% — a mesma previsão feita em dezembro. Isso significa que os juros estarão na faixa entre 5,00% e 5,25%, o que implica em mais um aumento neste ano.

Confira abaixo o gráfico de pontos do Fed de março:

O Fed entre a cruz e a espada

Ao escolher o combate à inflação com uma alta de 0,25 pp do juros, o Fed não só colocou o estresse sobre o sistema bancário em segundo plano como potencializou as chances de colocar a economia dos EUA em recessão.

Alguns especialistas acham que ainda há uma chance de os EUA conseguirem estabilizar sua economia sem entrar em recessão, enquanto outros argumentam que uma recessão é inevitável se o Fed quiser atingir sua meta de inflação de 2% no longo prazo.

Diante de tantos impasses, a reunião de hoje ganhou importância ainda maior, já que veio acompanhada das projeções econômicas.

Confira abaixo a atualização da mediana das previsões feitas pelo Federal Reserve:

PIB dos EUA

- 2023: 0,4% de 0,5% previstos em dezembro

- 2024: 1,2% de 1,6% previstos em dezembro

- 2025: 1,9% de 1,8% previstos em dezembro

- Longo prazo: mantido em 1,8%

Inflação medida pelo PCE

- 2023: 3,3% de 3,1% previstos em dezembro

- 2024: mantido em 2,5%

- 2025: mantido em 2,1%

- Longo prazo: mantido em 2,0%

Taxa de desemprego

- 2023: 4,5% de 4,6% previstos em dezembro

- 2024: mantido em 4,6%

- 2025: 4,6% de 4,5% previstos em dezembro

- Longo prazo: mantido em 4,0%

O que os especialistas acharam da decisão

Para James Orlando, diretor e economista sênior da TD Economics, a decisão de hoje foi uma das mais controversas que o Fed teve que tomar, já que quando a inflação era o único foco no ano passado, aumentar os juros era a única opção. Agora que a estabilidade do sistema financeiro foi trazida à tona, o BC dos EUA teve que seguir uma linha tênue.

"Ao aumentar os juros ao mesmo tempo em que concentra a declaração nos riscos que isso pode trazer é uma forma de reconhecer o fluxo do estresse do mercado financeiro na economia em geral", disse Orlando.

André Fernandes, head de renda variável e sócio da A7 Capital, ressalta o tom mais favorável ao afrouxamento monetário (dovish) do comunicado do Fed e aposta em uma alta de 0,25 pp na reunião de maio.

"O Fomc deve vir com mais uma alta de 0,25 pp na reunião de maio, já que revisou suas projeções em relação ao PCE de 2023 para 3,3%. Com isso, deve continuar combatendo a inflação, deixando claro que esse trabalho ainda não acabou, mesmo com os possíveis impactos no custo de crédito para as famílias e empresas norte-americanas — o que pode começar a enfraquecer a atividade econômica nos EUA", afirmou Fernandes.

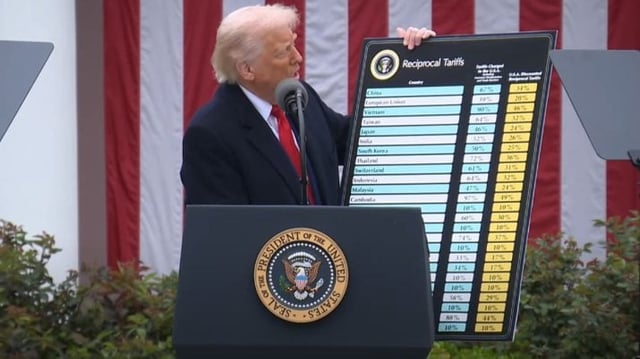

Trump ataca novamente: EUA impõem mais tarifa — desta vez, de 35% sobre importações do Canadá

Em carta publicada na rede Truth Social, o presidente republicano acusa o país vizinho pela crise do fentanil nos Estados Unidos

A visão do gringo: Trump quer ajudar Bolsonaro com tarifas de 50% e tenta interferir nas decisões do STF

Jornais globais sinalizam cunho político do tarifaço do presidente norte-americano contra o Brasil, e destacam diferença no tratamento em relação a taxas para outros países

Fed caminha na direção de juros menores, mas ata mostra racha sobre o número de cortes em 2025

Mercado segue apostando majoritariamente no afrouxamento monetário a partir de setembro, embora a reunião do fim deste mês não esteja completamente descartada

Trump cumpre promessa e anuncia tarifas de 20% a 30% para mais seis países

As taxas passarão a vale a partir do dia 1º de agosto deste ano, conforme mostram as cartas publicadas por Trump no Truth Social

Trump cedeu: os bastidores do adiamento das tarifas dos EUA para 1 de agosto

Fontes contam o que foi preciso acontecer para que o presidente norte-americano voltasse a postergar a entrada dos impostos adicionais, que aconteceria nesta quarta-feira (9)

O Brasil vai encarar? Lula dá resposta direta à ameaça de tarifa de Trump; veja o que ele disse dessa vez

Durante a cúpula do Brics, o presidente brasileiro questionou a centralização do comércio em torno do dólar e da figura dos EUA

As novas tarifas de Trump: entenda os anúncios de hoje com 14 países na mira e sobretaxas de até 40%

Documentos detalham alíquotas específicas, justificativas econômicas e até margem para negociações bilaterais

Trump dispara, mercados balançam: presidente anuncia tarifas de 25% ao Japão e à Coreia do Sul

Anúncio por rede social, ameaças a parceiros estratégicos e críticas do Brics esquentam os ânimos às vésperas de uma virada no comércio global

Venda do TikTok nos EUA volta ao radar, com direito a versão exclusiva para norte-americanos, diz agência

Trump já prorrogou três vezes o prazo para que a chinesa ByteDance venda as operações da plataforma de vídeos curtos no país

EUA têm medo dos Brics? A ameaça de Trump a quem se aliar ao bloco

Neste fim de semana, o Rio de Janeiro foi sede da cúpula dos Brics, que mandou um recado para o presidente norte-americano

Trump vai enviar carta para 12 países com proposta de ‘pegar ou largar’ as tarifas impostas, mas presidente não revela se o Brasil está na lista

Tarifas foram suspensas até o dia 9 de julho para dar mais tempo às negociações e acordos

Nem republicano, nem democrata: Elon Musk anuncia a criação de um partido próprio nos Estados Unidos

O anúncio foi feito via X (ex-Twitter); na ocasião, o bilionário também aproveitou para fazer uma crítica para os dois partidos que dominam o cenário político dos EUA

Opep+ contraria o mercado e anuncia aumento significativo da produção de petróleo para agosto

Analistas esperavam que o volume de produção da commodity continuasse na casa dos 411 mil bdp (barris por dia)

Onde investir no 2º semestre: Com Trump no poder e dólar na berlinda, especialistas apontam onde investir no exterior, com opções nos EUA e na Europa

O painel sobre onde investir no exterior contou com as participações de Andressa Durão, economista do ASA, Matheus Spiess, estrategista da Empiricus Research, e Bruno Yamashita, analista da Avenue

Trump assina controversa lei de impostos e cortes de gastos: “estamos entrando na era de ouro”

O Escritório de Orçamento do Congresso estima que o projeto de lei pode adicionar US$ 3,3 trilhões aos déficits federais nos próximos 10 anos

Como a volta do Oasis aos palcos pode levar a Ticketmaster a uma disputa judicial

Poucos dias antes do retorno dos irmãos Noel e Liam Gallagher, separados desde 2009, o órgão britânico de defesa da concorrência ameaça processar a empresa que vendeu 900 mil ingressos para os shows no Reino Unido

Cidadania portuguesa: quem tem direito e como solicitar em meio a novas propostas?

Em meio a discussões que ameaçam endurecer o acesso à nacionalidade portuguesa, especialistas detalham o cenário e adiantam o que é preciso para garantir a sua

A culpa é de Trump? Powell usa o maior evento dos BCs no mundo para dizer por que não cortou os juros ainda

O evento organizado pelo BCE reuniu os chefes dos principais bancos centrais do mundo — e todos eles têm um inimigo em comum

Agência vai na contramão de Trump e afirma que Irã pode voltar a enriquecer urânio nos próximos meses; confira a resposta de Teerã

Em meio a pronunciamentos dos governos iraniano e norte-americano neste fim de semana, o presidente francês, Emmanuel Macron, cobrou retorno do Irã à mesa de negociações

G7 blinda empresas dos EUA de impostos mínimos globais após pressão de Trump

O acordo para a tributação das companhias norte-americanas foi firmado em meio a uma decisão do governo Trump no megaprojeto de gastos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP