O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A CVC (CVCB3) ficou no vermelho, tanto nos três últimos meses de 2022 quanto no ano como um todo — mais uma má notícia para a empresa

Quando o assunto é CVC (CVCB3), o mercado parece estar interessado em apenas um tema: o endividamento da companhia — e sua capacidade de honrar os compromissos financeiros. Mas os problemas não vêm só do perfil da dívida; a empresa também traz más notícias do balanço do quarto trimestre, mostrando mais um prejuízo líquido.

Ao todo, as perdas da companhia de viagens nos três últimos meses de 2022 foram de R$ 96,8 milhões. É verdade que a linha não está tão ruim quanto no mesmo período do ano anterior, quando o prejuízo chegou a R$ 145 milhões; ainda assim, considerando que o quarto trimestre é sazonalmente mais forte, não é um dado animador.

No acumulado de 2022, a CVC teve prejuízo líquido de R$ 433,4 milhões — também marcando uma redução em relação às perdas vistas em 2021, quando o resultado foi negativo em R$ 486,6 milhões.

Outras linhas do balanço trimestral da CVC (CVCB3) também não inspiram grande confiança quanto a uma possível reviravolta financeira: a receita líquida, por exemplo, cresceu apenas 2,4% em comparação com o quarto trimestre de 2021, totalizando R$ 321,4 milhões.

Já no lado do lucro antes de juros, impostos, depreciação e amortização (Ebitda) — uma métrica que serve como termômetro para a eficiência operacional de uma companhia —, as notícias são melhores. A linha ficou positiva em R$ 83 milhões entre outubro e dezembro; há um ano, estava negativa em R$ 35,4 milhões.

O resultado consolidado de 2022 também traz indícios mais encorajadores. No front da receita líquida, o salto foi de 48%, para R$ 1,22 bilhão; o Ebitda, que fechou 2021 negativo em R$ 235 milhões, terminou o ano passado positivo em R$ 167 milhões.

Leia Também

No lado operacional, tanto as reservas confirmadas quanto as reservas consumidas tiveram melhora, seja no resultado do quarto trimestre ou no consolidado anual — um indicador de que a demanda por viagens na CVC tem melhorado gradativamente, tanto nas agências quanto nos canais online.

Dito isso, houve uma pressão intensa no lado do resultado financeiro: em termos líquidos, a linha ficou negativa em R$ 11,6 milhões no quarto trimestre, apagando eventuais ganhos de eficiência e controles de custos e despesas. No consolidado de 2022, o resultado financeiro líquido foi negativo em R$ 309,5 milhões.

Por mais que haja bastante a ser analisado no balanço da CVC (CVCB3) no quarto trimestre, fato é que o mercado como um todo vai olhar com atenção especial às métricas de endividamento da companhia, considerando o recente acordo firmado com debenturistas para reperfilamento de parte da dívida líquida.

E há uma primeira boa notícia nos números apresentados nesta terça (14): a CVC gerou R$ 285 milhões em caixa nos três últimos meses do ano, elevando a sua posição total a R$ 687,5 milhões. Ainda assim, vale ressaltar que, em 2022 como um todo, houve queima de R$ 108 milhões em recursos líquidos.

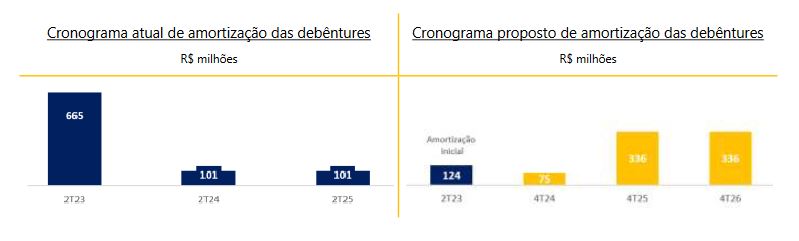

Quanto ao endividamento em si, a CVC fechou o ano com R$ 896,7 milhões de saldo em debêntures, dos quais R$ 665 milhões têm vencimento já no segundo trimestre de 2023 — portanto, falamos de praticamente toda a posição de caixa da companhia.

Com essa situação apertada, a CVC contratou o BR Partners como 'assessor externo' ainda em janeiro; há poucos dias, chegou a um acordo com os debenturistas para rever o cronograma de pagamento desses compromissos — há, no entanto, uma série de condições a serem aceitas pelos detentores desses títulos.

Seja como for, a CVC deu uma prévia de como está o seu perfil de endividamento no momento — e de como ele ficará, caso tudo corra bem no acordo firmado com os debenturistas:

"Com a conclusão desse reperfilamento, a administração entende estar melhor equacionado, pelos próximos anos, os vencimentos da dívida ao seu fluxo de caixa previsto, de forma a não comprometer sua capacidade de crescimento e investimento em suas operações", diz a CVC, no balanço do quarto trimestre e afirmando que continuará avaliando possibilidades para reduções adicionais do endividamento.

O plano de reorganização das dívidas ainda deve ser aprovado em assembleias gerais de debenturistas da CVC — a mais relevante, a de detentores de títulos da quarta emissão da companhia, está marcada para o dia 6 de abril.

No mercado, o plano apresentado pela CVC para alongar a dívida com os debenturistas foi recebido de maneira cética: no dia 10, data em que foi revelado o acordo com os detentores dos títulos, as ações CVCB3 fecharam em forte queda de mais de 15% — os termos incluem um novo aumento de capital até novembro deste ano.

Nesta terça-feira, os papéis da companhia de turismo tiveram outro tombo, recuando 7,89%, a R$ 3,27; mais cedo, o JP Morgan rebaixou a recomendação para as ações, de 'neutro' para 'venda', e retirou seu preço-alvo, citando a alta alavancagem da companhia e os desafios operacionais a serem enfrentados daqui em diante.

"Apesar de [o acordo] oferecer um alívio de curto prazo em termos de vencimento das dívidas, as tendências de expansão da receita líquida estão ficando aquém do esperado, refletindo o ambiente de consumo mais desafiador, assim como a menor disponibilidade de crédito para o segmento de turismo", diz o banco americano.

Quanto ao lado financeiro, o JP Morgan afirma que, mesmo com o acordo para reperfilamento de dívida, seria necessário um incremento de cerca de R$ 1 bilhão em caixa para dar suporte ao crescimento da CVC, para além do aumento de capital já incluso no plano aprovado com os debenturistas.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado