O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nenhum evento ruim aconteceu. Na verdade, os últimos meses têm ajudado a reduzir os receios do mercado com relação às possíveis interferências do governo na estatal; entenda a mudança

Nos últimos dias, tomamos uma decisão difícil na série Vacas Leiteiras da Empiricus, focada em ações pagadoras de dividendos: vendemos as ações da Petrobras.

Depois de um ano e meio na nossa carteira e quase 100% de valorização, decidimos vender PETR4 na última semana.

Mas o que de tão ruim aconteceu para tomarmos essa decisão? Será que o cenário para a Petrobras piorou tanto assim?

Não, nenhum evento verdadeiramente ruim aconteceu. Na verdade, temos visto justamente o contrário: os últimos meses têm ajudado a reduzir os receios do mercado com relação às possíveis interferências do governo.

Para começar, a nova política de precificação de combustíveis não trouxe nenhuma mudança drástica, o que afastou os riscos de venda de combustíveis abaixo do preço de custo.

Além disso, a redução estabelecida pela nova política de dividendos foi menor do que o mercado temia, o que inclusive gerou uma reação positiva no pregão seguinte ao anúncio.

Leia Também

Tanto é que, mesmo com todos os receios de possíveis interferências políticas desastrosas, PETR4 valorizou quase 50% em 2023.

Mas, se as notícias foram boas para os acionistas, por que vender os papéis então?

Basicamente, porque as ações já subiram demais!

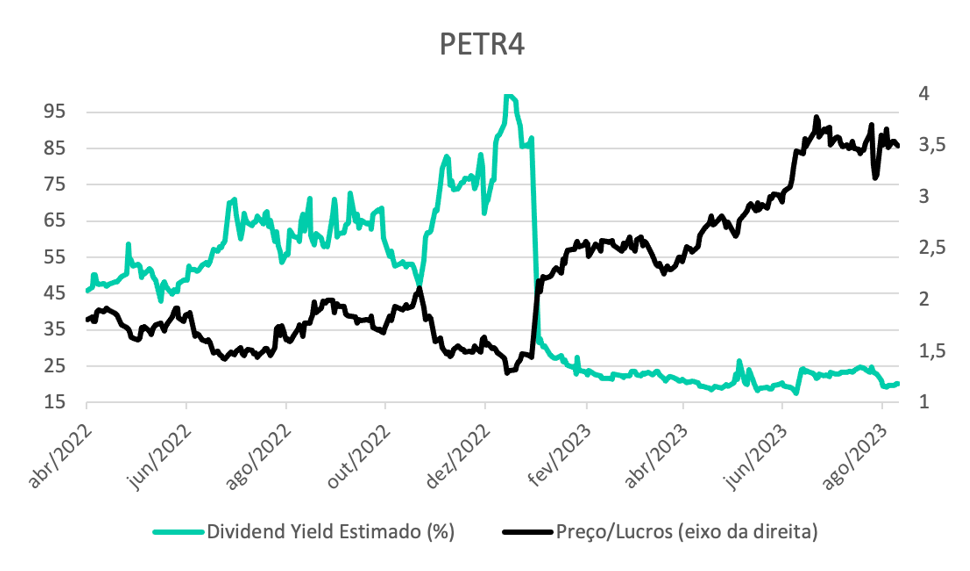

Em abril de 2022, quando inserimos as ações da Petrobras na série Vacas Leiteiras, PETR4 negociava por menos de 2 vezes os seus lucros – um patamar que raramente conseguimos encontrar em um mercado razoavelmente desenvolvido, como é o nosso.

Mas naquela época existia um outro dado ainda mais absurdo: o dividend yield superava os 40%!!!

Ou seja, a ação estava tão barata e distribuía tantos proventos que em apenas um ano o investidor receberia de volta 40% do valor investido na ação na forma de dividendos.

Essa combinação de preços baixos e dividendos elevados representava o que Warren Buffett costuma chamar de "margem de segurança".

É óbvio que coisas ruins poderiam acontecer com a Petrobras naquela época. Lembre-se que, mesmo durante o governo Bolsonaro, a estatal sofreu diversas ameaças e mudanças em sua presidência.

Mas com múltiplos tão baixos e yields tão elevados, mesmo notícias muito ruins teriam um impacto limitado sobre os preços, dado o desconto já bastante excessivo de PETR4.

Depois de praticamente um ano e meio, o cenário ficou muito diferente. Depois da alta de quase 100% das ações, uma queda nos preços do petróleo e uma redução na proporção do Fluxo de Caixa distribuído aos acionistas, as ações da Petrobras neste momento negociam por 3,5 preço/lucros e um dividend yield esperado de menos de 20%.

Eu sei que esses números estão longe de serem considerados ruins, mas já não nos parecem suficientemente atrativos para proteger os acionistas caso alguma interferência mais séria aconteça.

Uma coisa é você receber uma notícia ruim, sabendo que no fim do ano ainda terá direito a receber 50% de dividendo da empresa – você vai pensar bastante antes de decidir se vale a pena vender.

Outra coisa, bem diferente, é querer continuar com a ação no meio do tiroteio em troca de um dividendo de "apenas" 20%. Os acionistas simplesmente não têm mais tanto incentivo para querer continuar com a ação, o que abre espaço para quedas bem mais drásticas se alguma notícia ruim realmente aparecer.

Por esses motivos, nós preferimos tirar PETR4 da série Vacas Leiteiras nos últimos dias.

Mas entenda que isso não significa que nós achamos que PETR4 vai cair. Pode ser que o governo continue não interferindo muito no dia a dia da companhia. Pode ser que, apesar da influência do governo, a estatal não consiga investir tanto em outros segmentos, e resolva retomar a distribuição expressiva de dividendos dos anos anteriores. Se isso acontecer, é provável que as ações da Petrobras continuem se valorizando.

Mas além dos ruídos políticos terem aumentado recentemente, os múltiplos menos atrativos e a menor margem de segurança do que tínhamos um ano e meio atrás não nos deixam mais tão confortáveis como antes.

É claro que seguiremos acompanhando de perto essa história, mas só voltaremos a ser acionistas quando a margem de segurança voltar a ser suficientemente atrativa. Obrigado e, quem sabe, até logo, Petrobras.

Um grande abraço e até a semana que vem!

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida