O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A semana guarda uma relevância ímpar para os mercados. Tanto no Brasil como nos EUA, os investidores estarão atentos ao comunicado que acompanha a decisão

Teremos mais uma vez aquele tipo especial de quarta-feira, em que coincidem as reuniões de política monetária no Brasil e nos EUA. A semana é especial e guarda uma relevância ímpar aos mercados. Para os brasileiros, a discussão reside sobre o início da flexibilização do tom por parte da autoridade monetária. Já no caso americano, o ponto central está no possível último aumento da taxa de juros.

Muitas críticas foram feitas sobre a atual gestão de nosso BC. O problema é que elas ganharam contornos políticos, carecendo muitas vezes de profundidade técnica, como as queixas do atual presidente Lula.

Vivemos hoje um processo conturbado de conversão da inflação para dentro das bandas da meta, o que deveria provocar uma acentuada desaceleração econômica, como um dos canais de transmissão sugere.

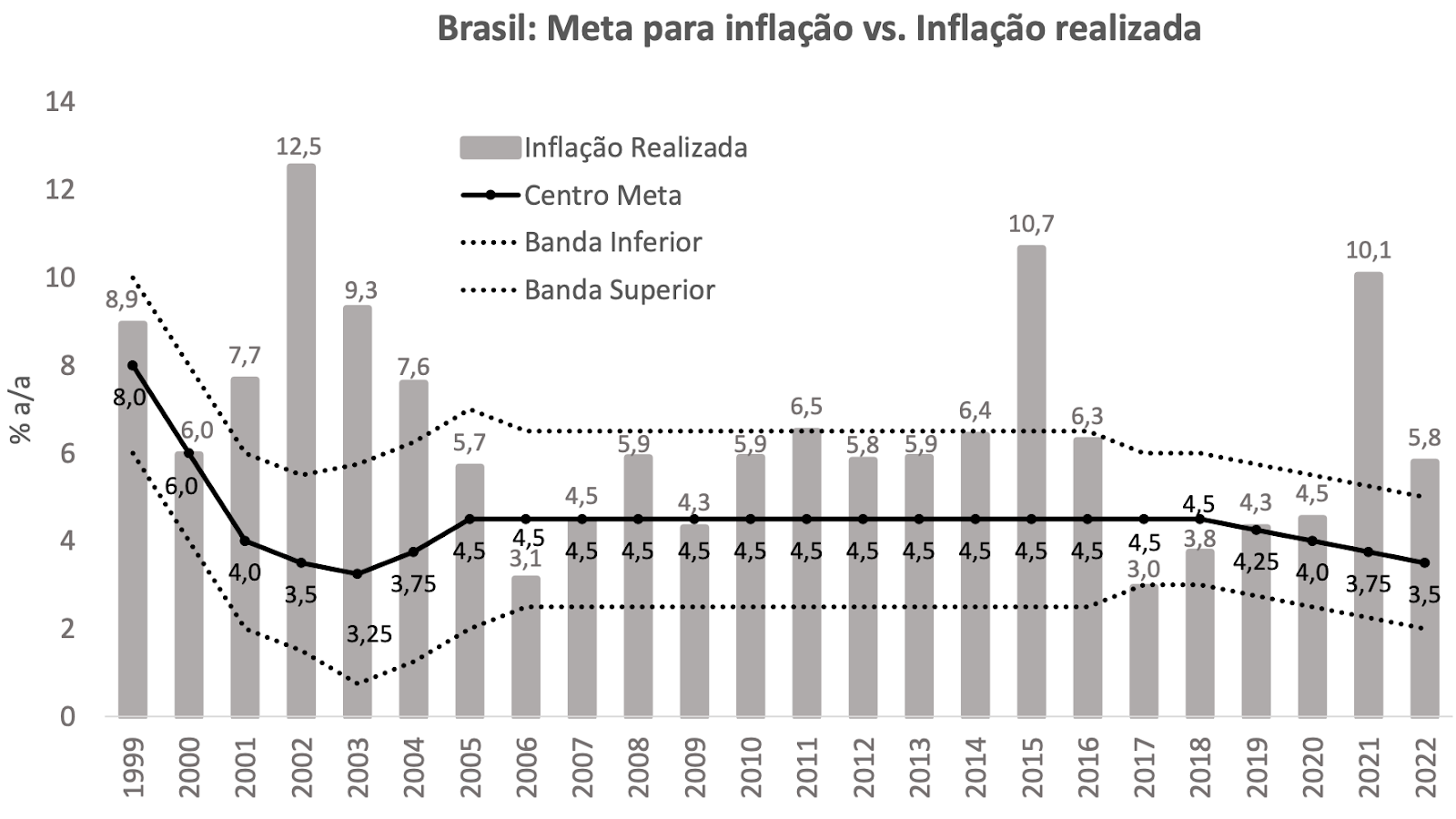

Historicamente, como podemos ver acima, desde que o regime de metas foi estabelecido, no final da década de 1990, o Brasil deixou de entregar a inflação dentro das bandas por sete anos, em linha com outros pares da América Latina, como Chile (oito vezes), Colômbia (oito) e Peru (oito). Provavelmente, chegaremos à nossa oitava vez ao final de 2023; assim, não estamos muito distantes dos exemplos regionais.

Não há muita discussão sobre o caminho a ser adotado pelo Comitê de Política Monetária nesta quarta-feira (no Brasil e nos EUA, a reunião começa na terça-feira e só é concluída na quarta-feira).

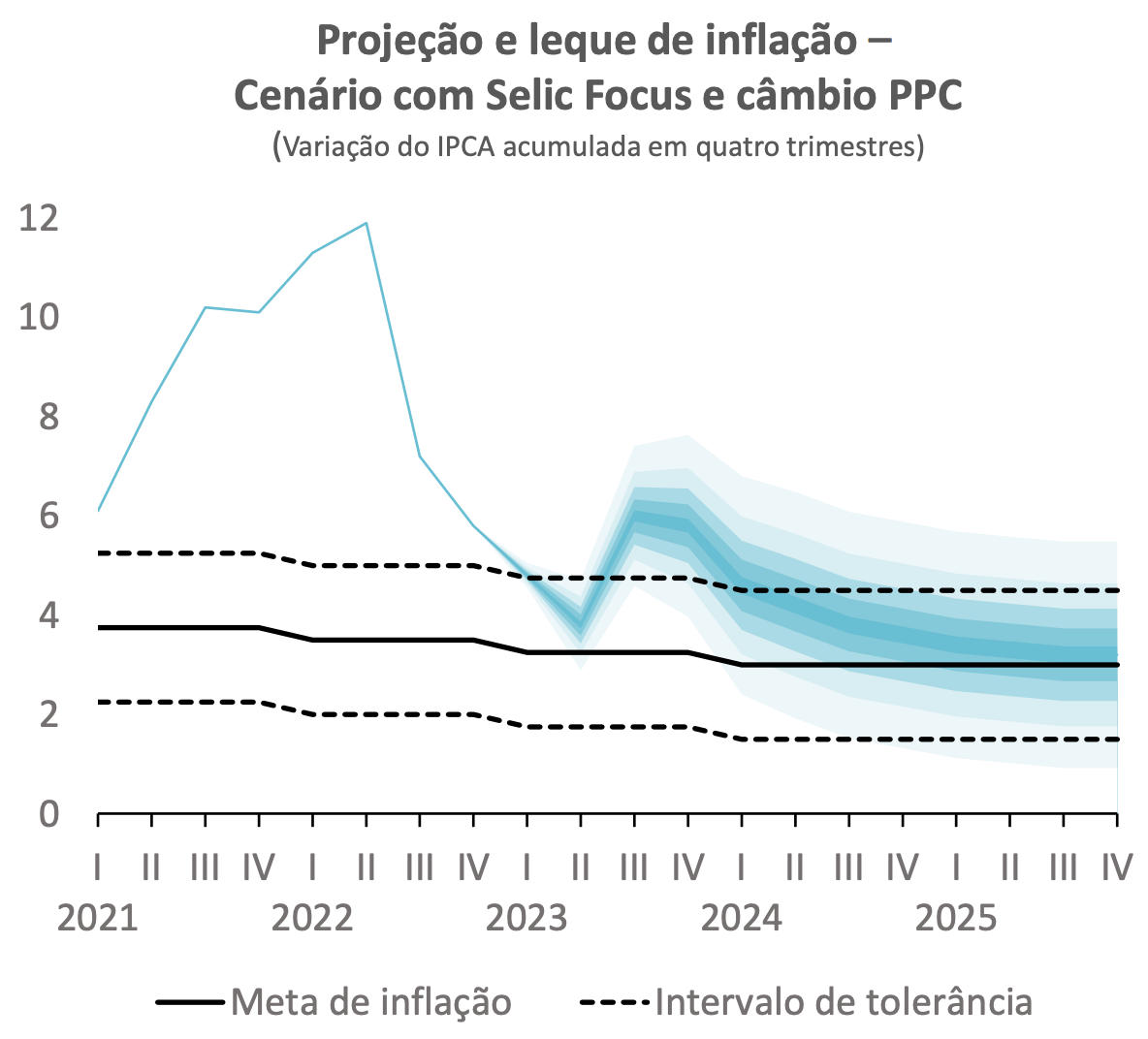

As projeções apontam para uma manutenção da Selic Meta em 13,75% ao ano. Concordo com a indicação. A inflação ainda está elevada, principalmente os núcleos, e deverá acelerar na segunda metade de 2023.

Leia Também

Só teremos uma conversão saudável para dentro da banda em 2024. Em outras palavras, o BC tem margem para manter sua política monetária contracionista por mais tempo, até mesmo porque o arcabouço acabou de ser apresentado ao Congresso e ainda precisa tramitar devidamente antes de chegar à mesa do presidente — mudanças podem acontecer no meio do caminho, como é de costume.

Com isso, o segredo fica por conta do comunicado, que pode dar os primeiros sinais de flexibilização. A redução dos juros deverá ficar apenas para a reunião de agosto, depois do encontro de junho, quando o arcabouço já tiver sido aprovado, tivermos mais clareza sobre o percurso da inflação no segundo semestre e o Ministério da Fazenda tiver desenhado melhor as formas de arrecadação que pretende se valer.

Lembre-se que não precisamos apenas controlar a inflação vigente, mas também ancorar as expectativas para os próximos anos, bem como reduzir a pressão fiscal sobre o mercado.

Chegaremos lá, mas o correto é que seja com responsabilidade e moderação. Não pode ser na canetada e, por isso, faz sentido que a taxa de juros só comece a cair no segundo semestre, gradual e marginalmente.

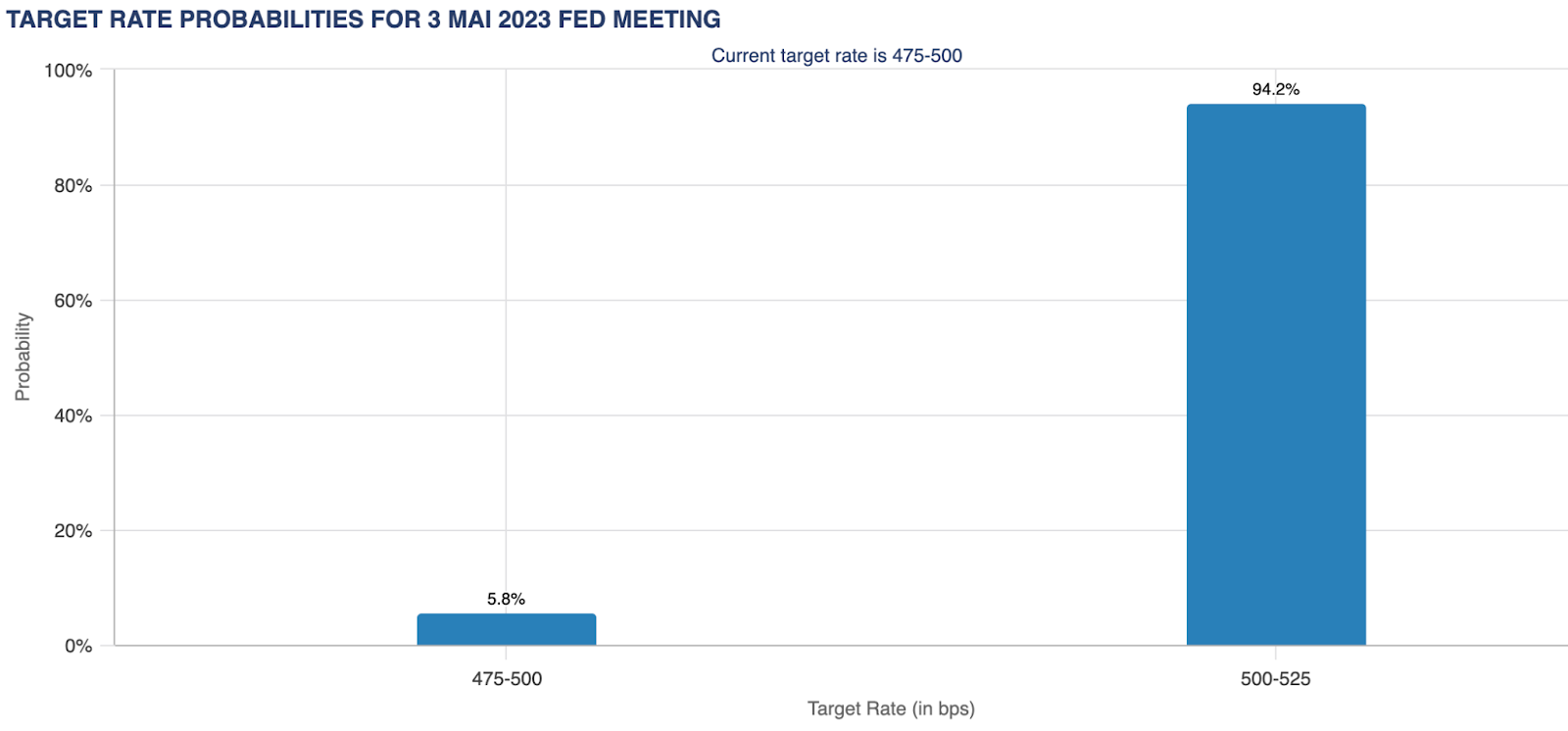

Por lá, o mercado aguarda mais um ajuste positivo de 25 pontos-base, colocando a taxa de referência entre 5,00% e 5,25% ao ano. Pode ser o último ajuste deste ciclo de aperto monetário, principalmente depois de mais uma quebra bancária nos EUA — na segunda-feira (1º), o First Republic Bank se tornou a segunda maior falência bancária americana.

Isso trouxe a crise bancária de março de volta ao foco após uma relativa calmaria nas semanas desde que o Silicon Valley Bank (SVB) e o Signature Bank faliram.

Os reguladores atuaram sobre o First Republic depois de algumas semanas tumultuadas em que os depositantes retiraram cerca de metade de seu dinheiro do banco.

Agora, o JPMorgan Chase está comprando o First Republic Bank. O movimento é um alívio para o Federal Reserve em uma semana importante.

Provavelmente, porém, a situação deve ser um dos pilares que pode sustentar um comunicado mais comedido por parte de Jerome Powell, presidente do Fed. Em sendo o caso, teremos sobrevivido ao ciclo de aperto monetário mais duro em 40 anos.

Sem dúvida, o início da década de 2020 ficará na história da política monetária para sempre.

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno