O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As small caps têm seus riscos, mas dão sinais de que podem começar a entrar num ciclo virtuoso, dadas as condições macro mais favoráveis

“She's married. I'm more a friend and occasional lover.”

― Stieg Larsson, Os homens que não amavam as mulheres

Ficou famosa carta recente da gestora Atmos que, entre outras coisas, traz a seguinte conclusão: "O impacto de uma eventual queda de juros deveria ser significativamente mais alto nas ações em comparação aos instrumentos de renda fixa, mesmo os atrelados à inflação com vencimentos longos, pois parte do principal é devolvido ao longo do tempo.”

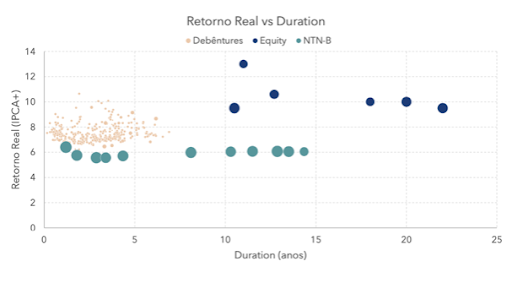

O gráfico abaixo resume o argumento, com contornos fortes, dada a provável iminência do início do corte da taxa Selic, ali entre agosto e setembro:

Eu vou contar um segredo, vamos mantê-lo aqui entre nós três: as cartas da Atmos são melhores do que as da Dynamo, mas ninguém admite isso porque a Dynamo, merecidamente, conquistou um lugar no Olimpo. Ainda que o Olimpo tenha um espaço reservado para os anjos, não podemos incorrer no halo effect, de transbordar os espetaculares atributos específicos dos gestores de recursos para o campo literário.

Os textos da Dynamo, embora carreguem, sim, muito conhecimento e profundidade, se tornaram um pouco de um exercício diletante de demonstração de inteligência e erudição, enfadonhos e prolixos. As comunicações da Atmos me parecem mais saborosas e instigantes, misturando capacidade literária e originalidade, sem perder o pragmatismo, atendo-se a temas de finanças ao menos tangenciando a conjuntura.

Veio daí a ideia de, neste Day One, tentar estender um pouco o argumento original. A sensibilidade das ações à queda dos juros é mesmo muito grande, mas é ainda mais intensa historicamente a reação de uma classe específica da renda variável ao afrouxamento monetário, a saber: as small caps.

Leia Também

Esse segmento do mercado foi simplesmente dizimado desde julho de 2021, quando começamos a nos preocupar com a inflação, a alta prospectiva da Selic e o meteoro do Paulo Guedes, que, ao somar-se a outros elementos, viria a nos jogar numa discussão fiscal insuperável.

Houve casos de quedas de 70%, 80%, 95%, muito em função do aumento das taxas de juro. As empresas menores têm tradicionalmente custos de capital maiores, e os efeitos do aperto monetário acabam sendo perversos sobre seus indicadores de liquidez e sua capacidade de acessar o mercado de capitais.

Adicione a isso um ciclo trágico de resgates sobre a indústria de fundos de ações e a pessoa física fugindo da bolsa para comprar CDB, LCI, LCA e LIG – qualquer venda marginal pesa sobre quem goza de pouca liquidez em Bolsa.

O Google me conta que, em cinco anos, o BOVA11, que basicamente replica o Ibovespa, sobe 43%, enquanto o SMAL11, que persegue um índice de small e midcaps (ainda que com uma lista longa de críticas sobre sua composição), avança 28%.

Em 12 meses, temos 0,37% contra -8,5%, respectivamente. Estariam as small caps sendo treinadas por Vanderlei Luxemburgo? Dada a goleada, o consenso de mercado já começa a desconfiar…

Curioso como a discrepância contraria um dos artigos mais clássicos da literatura do chamado Financial Economics. O tradicional modelo Fama-French, replicado mundo afora várias vezes e de diversas formas, costuma apontar, no longo prazo, retorno maior das menores sobre as large caps.

É razoavelmente intuitivo: as empresas menores carregam mais risco e, portanto, deveriam render mais, na média, no longo prazo. Identifico um paralelo interessante entre a dinâmica das small caps neste momento e aquele observado ao final de 2015.

De uma forma bem simplista, talvez até meio grosseira, talvez pudéssemos resumir a história da indústria de small caps no Brasil da seguinte forma: essa classe de ativos teve uma performance espetacular no ciclo de 2003 a 2007, sobretudo a partir do que convencionou-se chamar de “reabertura do mercado” com o mitológico IPO da Natura.

Aquilo fez fama e fortuna para muitos gestores de ações, ainda que parte da glória tenha vindo das puxetas derivadas das próprias captações – o fundo de small caps ia bem, atraía a atenção do público (e não se iluda achando que só as pessoas físicas caíram nessa e os alocadores profissionais foram diligentes; a ganância permeia as decisões humanas), captava recursos e esse dinheiro era usado para comprar, muitas vezes com violência, as posições previamente carregadas, que continuavam subindo numa espécie de profecia autorrealizável, alimentando o ciclo de feedback positivo, não necessariamente virtuoso.

Então, veio a quebra da Lehman e já fez uma primeira faxina, levando embora uma meia dúzia. Mas a “marolinha" foi rápida, porque as ações se recuperaram com intensidade em 2009. A indústria seguiu razoavelmente bem. Só que aí entrou a era Dilma.

Com a classe indo muito mal de 2010 a 2015, small cap virou palavrão. Restaram pouquíssimos investidores profissionais realmente focados nisso.

Meu ponto – e aí vai o paralelo com os tempos atuais – é que confundiram um ciclo ruim com uma classe ruim. O segmento de small caps não é ruim. Ele é muito cíclico e pode, sim, matar, se você não tiver, simultaneamente: o horizonte temporal certo, a capacidade de sair quando o ciclo virar para baixo de novo, a tolerância requerida à volatilidade e o passivo correto.

Essa é uma grande vantagem da pessoa física sobre os gestores profissionais, porque ela não tem passivo com ninguém, além de si mesmo. Então, se estiverem adequadas ao horizonte temporal exigido e à volatilidade tradicional da classe, as pessoas físicas podem lograr um êxito extraordinário.

O argumento de Davi e Golias aqui já foi desenvolvido por Peter Lynch na década de 90, mas, por incrível que pareça, muitos ainda não estão preparados pra ele – aliás, quando a indústria financeira estará preparada para algum argumento que a colocará em desvantagem? Nem mesmo as cotas negativas e três anos de resgates consecutivos puderam disciplinar sua arrogância.

Depois de muito tempo com performance relativa inferior, o SMAL11 está acima do BOVA11 em 2023. Com expectativa de um plano para não explodir nossa trajetória fiscal e de queda das taxas de juro em 2023, o ciclo começa a virar.

As small caps podem não ser para casar. Também não devem ocupar, sei lá, mais de 15% do portfólio total, mesmo de investidores mais arrojados. Mas a verdade é que poucas coisas são tão transformadoras para um investidor do que surfar um ciclo positivo completo das small caps.

Acordei ao som de Lou Reed… "Doo do doo do doo do do doo…"

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje