O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Saiba o que fez o dólar desabar após atingir pico logo no início do governo e como as ações de Lula podem influenciar as cotações da moeda

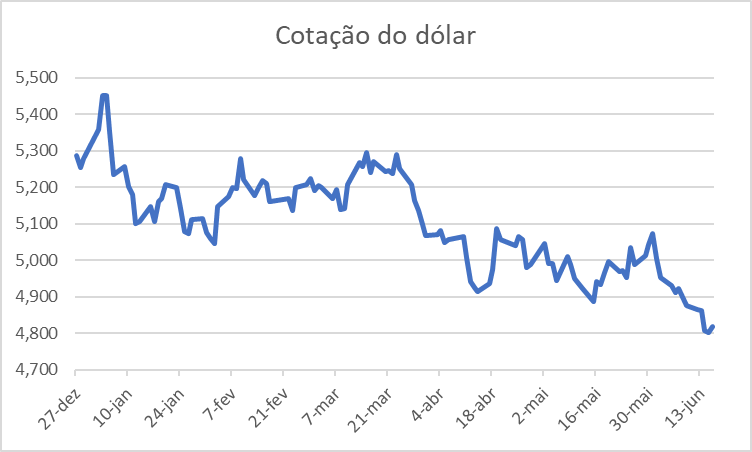

O governo Lula tinha apenas quatro dias quando o dólar comercial atingiu as máximas do ano aos R$ 5,452. Na ocasião, os investidores ficaram assustados com as primeiras declarações econômicas do presidente e de alguns ministros.

Mas o que parecia ser o início de uma escalada acabou se revelando um desfiladeiro. De lá para cá, o dólar acumula uma queda de 11,6% e atingiu a cotação mais baixa do ano na última quinta-feira, a R$ 4,803.

A moeda norte-americana voltou a ganhar força na sexta-feira e encerrou a semana a R$ 4,82. Ainda assim, o movimento não parece uma reversão da trajetória de baixa no curto prazo, segundo analistas.

Mas o que motivou a queda do dólar, no fim das contas? E, mais importante, o que esperar do câmbio daqui para frente? A seguir trazemos algumas respostas e pistas dos próximos movimentos da moeda.

De antemão, é bom destacar o que os especialistas em investimentos não se cansam de repetir: é importante manter sempre uma parcela da sua carteira em dólar. Isso porque o câmbio costuma a ser a primeira barreira de proteção caso as coisas deem errado.

Após disparar nos primeiros dias do governo Lula, o dólar teve uma acomodação em fevereiro e voltou a ganhar força no mês seguinte, quando o movimento de queda se consolidou com mais vigor.

Leia Também

O câmbio reagiu mal em momentos como as declarações de Lula contra o presidente do Banco Central, Roberto Campos Neto, e com o risco de descontrole das contas públicas na gestão do petista.

Mas essa possibilidade foi afastada pelo mercado depois da apresentação do projeto do arcabouço fiscal pelo ministro da Fazenda, Fernando Haddad, justamente no fim de março.

A sinalização de alguma responsabilidade fiscal nos próximos anos fez com que os investidores reduzissem as apostas contra a moeda brasileira, o que tirou a pressão sobre o dólar.

O alívio nos índices recentes de inflação e o PIB acima do esperado no primeiro trimestre também ajudaram a derrubar o dólar nas últimas semanas.

Tudo isso ajudou a trazer de volta recursos estrangeiros para o Brasil. E com mais dólares em circulação, a tendência é que a moeda norte-americana perca força.

Enquanto isso, o dólar também se desvalorizou contra outras divisas internacionais, na perspectiva de que o Federal Reserve interrompesse o ciclo de alta de juros nos Estados Unidos, o que acabou se confirmando nesta semana.

Por falar em juros, o Banco Central brasileiro tem tudo para começar a reduzir a taxa básica de juros (Selic). O Comitê de Política Monetária (Copom) se reúne nesta semana e a expectativa é que o comunicado traga alguma sinalização de início dos cortes.

A taxa de câmbio foi criada por Deus apenas para humilhar os economistas, diz a célebre frase de Edmar Bacha, um dos pais do Plano Real.

Então com a ressalva de que é praticamente impossível prever o que vai acontecer com o dólar, a tendência para a moeda norte-americana é de queda ou estabilização nos patamares atuais.

No curto prazo, a trajetória do câmbio dependerá de basicamente duas variáveis: o fluxo externo e o preço das commodities.

A primeira é favorável ao país, já que a alocação de investidores estrangeiros permanece perto dos níveis históricos mais baixos.

E a entrada de recursos pode aumentar caso o Brasil consiga melhorar a avaliação pelas agências de classificação de risco. A S&P Global inclusive deu um passo nessa direção ao colocar o rating de crédito do país em perspectiva positiva.

Já o preço das commodities permanece como um fator de preocupação diante da queda recente e pode pressionar o câmbio. Isso porque, se por um lado a queda das matérias-primas é positiva para a inflação, por outro reduz os dólares que o Brasil recebe via exportações.

No médio e longo prazo, a condução da política econômica pelo governo Lula volta à mesa como um fator que pode influenciar o dólar. No mercado, ainda restam muitas dúvidas sobre o comportamento do presidente, principalmente quando ele for testado a tomar medidas impopulares.

Entre os riscos está o efetivo cumprimento do arcabouço fiscal, que prevê a redução de gastos quando não houver contrapartida nas receitas do governo.

Outro ponto de interrogação que paira sobre Lula é como o presidente vai agir caso o Banco Central seja obrigado no futuro a subir os juros para conter a inflação. Caso o mercado entenda que a Selic artificialmente baixa, a tendência é que os investidores corram para o dólar.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro