O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Bernardo Lustosa, CEO da ClearSale, falou com o Seu Dinheiro sobre o atual momento da companhia e a retomada dos principais indicadores financeiros após um período turbulento

Imagine a seguinte situação: é seu aniversário e, sem aviso prévio, um entregador bate à porta. Ele traz flores, chocolates, uma lembrança mandada por um amigo nesta data especial. É só pagar a taxa de entrega e gravar um vídeo agradecendo a surpresa — e que surpresa, como a ClearSale (CLSA3) bem sabe.

Você certamente já ouviu alguma história parecida com essa. É um presente de grego: o entregador é um golpista que, de alguma maneira, conhece os hábitos e o círculo social da vítima — e que se aproveita da ocasião para abordá-la. O aniversariante, inocentemente, passa os dados bancários e outras informações sensíveis ao fraudador.

"É um jogo de gato e rato", diz Bernardo Lustosa, CEO da ClearSale. A empresa atua como uma espécie de intermediário entre o consumidor e diversos setores, como e-commerce e telecomunicações.

A missão da companhia, em termos simplificados, é analisar transações e evitar fraudes. "A gente é o gato e consegue pegar o rato bem bem rápido".

Se você nunca ouviu falar em ClearSale, saiba que isso é, de certa maneira, um elogio à companhia. Nas palavras de Lustosa, em entrevista ao Seu Dinheiro, o objetivo é cumprir seu papel com o "mínimo de fricção". Ou, em outros termos: passar despercebida na maioria absoluta das compras on-line feitas no dia a dia, tamanha a sua eficiência.

E olha que o volume de transações analisado pela empresa está longe de ser desprezível. A ClearSale atende os dez maiores players de e-commerce do Brasil — como Magazine Luiza (MGLU3), Via (VIIA3), Americanas (AMER3) e outros —, além de sete das dez maiores instituições financeiras do país e quatro dos cinco mais relevantes bancos digitais.

Leia Também

Como um todo, são mais de cinco mil companhias usando algum dos serviços antifraude da ClearSale, um portfólio construído ao longo de mais de 20 anos de trajetória. O IPO, em julho de 2021, já pegou a empresa num estágio relativamente maduro.

Só que, após a estreia das ações, a companhia se viu num novo jogo de gato e rato: o do sobe e desce na bolsa. E, por uma série de fatores, essa disputa ficou particularmente difícil poucos meses após a abertura de capital.

Basta analisar alguns números para entender o tamanho do problema: os papéis CLSA3 estrearam a R$ 25,00. Hoje, quase um ano e meio depois do IPO, estão a R$ 5,74 — uma queda de 77% de lá para cá. Boa parte da desvalorização ocorreu ainda em 2021, com as ações recuando para abaixo de R$ 10,00 ao fim do ano.

O que aconteceu?

Julho de 2021 era uma época propícia para um IPO. Afinal, o mercado de aberturas de capital estava bastante aquecido no Brasil, com inúmeras empresas encontrando condições ideais para chegarem à bolsa — leia-se investidores com a carteira aberta e dispostos a correr riscos.

E, mais que isso: para a ClearSale (CLSA3), o aquecimento do e-commerce em meio à pandemia criava um cenário ideal — quanto mais transações são analisadas, mais receita é gerada. E foi nesse ambiente que a companhia levantou pouco mais de R$ 1 bilhão numa oferta primária de ações. Desse total, R$ 600 milhões foram direto para o caixa.

Com juros perto das mínimas históricas, consumo estimulado pelo governo e dinheiro para expansão, tudo parecia convergir para um ciclo virtuoso na ClearSale. O céu de brigadeiro, no entanto, durou pouco.

Em questão de meses, esse cenário benéfico virou de cabeça para baixo. A Selic, que estava em 4,25% ao ano à época do IPO, disparou a 13,25% em julho de 2022. O comércio on-line, tão demandado durante a pandemia, se viu castigado pelo crédito mais caro e pela reabertura das lojas físicas.

É verdade que um ciclo de aperto monetário já era esperado e não surpreendeu ninguém. A magnitude e a rapidez desse processo, no entanto, em paralelo à queda na demanda do e-commerce, pegaram a indústria no contrapé — especialmente quando levamos em conta as bases bastante elevadas vistas um ano antes.

O consumo, antes farto, começou a minguar — e as tentativas de fraude voltaram a crescer, desta vez com uma sofisticação extra. Voltemos ao exemplo do começo do texto: por que o golpista tentaria gravar um vídeo da vítima? É só mais um truque para dar ares de normalidade à situação?

Bem, na verdade, não: o fraudador quer capturar a biometria facial do seu alvo em potencial e, com isso, acessar dispositivos bancários ou aplicativos de compras que utilizem essa barreira de segurança. Esse é só um dos novos golpes que surgiram há pouco tempo, e que implicaram em perdas volumosas para a ClearSale no auge da crise.

"A gente tem que saber dançar aqui, a gente tem que ser mais equilibrado, sempre", disse Lustosa, referindo-se à virada súbita nas condições macroeconômicas do país — deterioração essa que acertou a ClearSale em cheio.

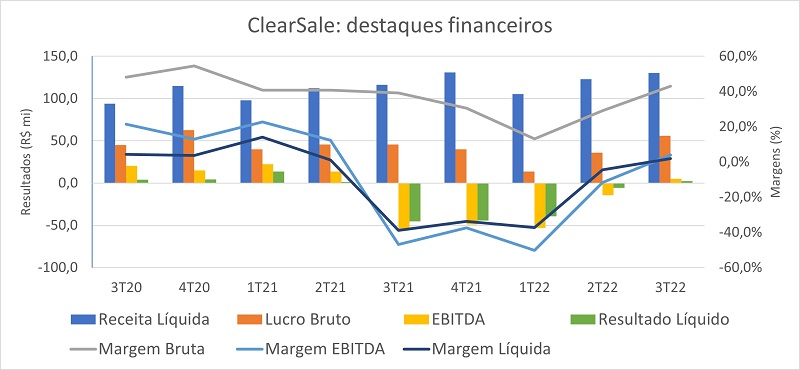

Veja o gráfico acima e note que, a partir do terceiro trimestre de 2021 — justamente o primeiro após o IPO —, há uma piora bastante nítida nas principais métricas da ClearSale, especialmente nas margens. Por mais que a receita líquida tenha se sustentado perto dos níveis históricos, as demais linhas do balanço sofreram.

As cotações dos papéis CLSA3 acompanharam a queda nos indicadores financeiros e chegaram a ficar abaixo dos R$ 4,00 nas mínimas históricas. Um quadro longe do ideal — e que fez a empresa colocar em prática uma espécie de projeto de urgência.

Dada a erosão do cenário macroeconômico e das principais linhas do balanço, a ClearSale lançou um "plano de equilíbrio": revisar contratos; antecipar receitas; acelerar projetos que trouxessem ganho de produtividade, de modo a recuperar as margens; melhorar a taxa de sucesso junto aos clientes — em suma, tudo o que trouxesse mais eficiência.

As iniciativas foram colocadas em prática no começo de 2022 e, já no segundo trimestre do ano, foi possível perceber uma recuperação bastante intensa nas margens, embora o Ebitda continuasse negativo e a empresa seguisse dando prejuízo. Em paralelo, a companhia também colocou em prática uma espécie de 'sala de guerra' para inibir as fraudes.

Aqui, vale um parêntese: o modelo de negócio da ClearSale tem como base o sucesso das transações on-line. Se uma operação legítima acontece sem que haja dores de cabeça para as partes envolvidas, a empresa tem direito a uma recompensa; se uma fraude nítida é detectada, a companhia também fica com os louros.

Isso é bastante óbvio. O que não é tão evidente assim são os cenários que ficam na zona cinzenta, as transações em que há uma suspeita de irregularidade. Se essa operação for legítima, mas mesmo assim for barrada, há uma perda para o operador de e-commerce ou para o banco, que deixa de faturar.

Ou, no pior dos cenários: se uma fraude recebe o sinal verde, o prejuízo fica com os operadores — e, por tabela, para a ClearSale. Assim, a parte crítica do trabalho está em separar o joio do trigo nessa zona cinzenta: ter mecanismos extra que diferenciem os 'falsos verdadeiros' dos golpes legítimos, maximizando as vendas.

E, é claro: estar um passo à frente dos fraudadores, seja por identificar novas modalidades de golpe, seja por ter mecanismos inovadores para confirmar a veracidade de uma transação.

Dito isso, essa 'sala de guerra' esteve a todo vapor a partir do primeiro trimestre, em paralelo ao plano de equilíbrio, de modo a evitar as perdas por fraude no e-commerce, que deram um salto a partir da segunda metade de 2021. Tudo isso surtiu efeito já no trimestre encerrado em junho — e continuou dando frutos no período seguinte.

O gráfico mostrado anteriormente revela que as margens bruta e líquida da ClearSale (CLSA3) retornaram aos patamares do segundo trimestre de 2021, enquanto o Ebitda virou para o positivo — e mesmo a última linha do balanço mostrou um pequeno lucro.

E, de fato, o desempenho financeiro da ClearSale no terceiro trimestre foi elogiado pelo mercado. Em nota, o Itaú BBA afirmou que o balanço "superou as expectativas como um todo", e que, com os esforços da 'sala de guerra' surtindo efeito, os indicadores de fraude voltaram aos patamares normais — o que colocava a empresa numa boa posição para o quarto trimestre, que sazonalmente é mais forte para o e-commerce.

Ainda que a Black Friday tenha decepcionado em 2022 — segundo levantamento da Confi Neotrust com a própria ClearSale, a data registrou um faturamento total de aproximadamente R$ 6,1 bilhões, recuando 23% em relação a 2021 —, o fim de ano se caracteriza pelo alto volume de transações e compras on-line, sendo crucial para a companhia.

"A gente espera muito mais desse plano porque, na hora em que mudamos a mentalidade, de crescimento para margem, a gente acaba tirando a prioridade de projetos longínquos ou incertos", diz Lustosa, afirmando que pode capturar ainda mais ganhos — ele, no entanto, não passou qualquer tipo de previsão financeira.

Em paralelo ao resultado do terceiro trimestre, a companhia também divulgou algumas mudanças em sua estrutura administrativa. Lustosa segue como CEO, mas, daqui em diante, passará a se dedicar mais às questões estratégicas. Já Eduardo Mônaco, ex-diretor operacional, agora é diretor presidente e responde pelo dia a dia da empresa.

Mas, embora o balanço da ClearSale já mostre sinais de melhoria, as ações CLSA3 seguem perto das mínimas históricas. O próprio Itaú BBA diz que o viés para os papéis está mais positivo, mas faz a ressalva que ainda é essencial conhecer melhor os planos da nova administração; entender o que aconteceu no passado e o que está sendo feito para prevenir que se repita também é importante.

Quanto a isso, Lustosa diz acreditar que a queda nas cotações foi um pouco exagerada. A ClearSale, por estar exposta às teses dos setores de tecnologia e de consumo, foi duplamente castigada pelo ambiente de juros em alta e contração na demanda do e-commerce. Mas, segundo ele, a companhia está fazendo o dever de casa.

E, por 'dever de casa', entende-se a continuidade do plano de equilíbrio, em conjunto com o desenvolvimento de novos mecanismos que aperfeiçoem a segurança das vendas e antecipem eventuais tentativas de fraude — um esforço que nunca acaba, já que, assim como o e-commerce, os golpes também estão em constante evolução.

Não existe bala de prata no combate à fraude

Bernardo Lustosa, CEO da ClearSale

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações