O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

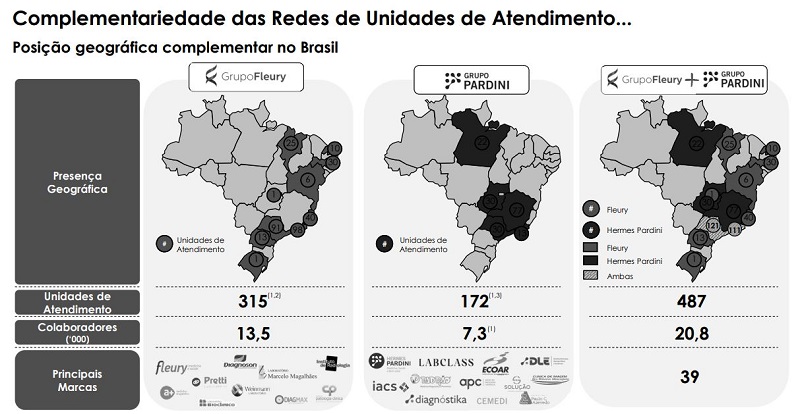

Juntos, Fleury (FLRY3) e Hermes Pardini (PARD3) têm 487 unidades de atendimento e 24 áreas técnicas em 12 Estados e o Distrito Federal

Duas das principais empresas do setor de medicina diagnóstica chegaram a um acordo para unir forças: o Fleury (FLRY3) anunciou há pouco a aquisição da Hermes Pardini (PARD3), num movimento de consolidação para criar um novo player de peso no segmento de saúde.

A compra será concretizada em duas parcelas: para cada ação PARD3, os acionistas da Hermes Pardini terão direito a receber 1,2135 papel FLRY3, mais um pagamento de R$ 2,15 em caixa. Após a conclusão, será constituída a Fleury S.A — a Hermes Pardini será subsidiária integral da holding.

Ou, em outras palavras: a transação avalia a Hermes Pardini em cerca de R$ 2,5 bilhões, considerando as cotações de fechamento de quarta-feira (29). É um prêmio de pouco mais de 13% em relação ao valor de mercado da companhia, de R$ 2,2 bilhões — o Fleury tem um market cap de R$ 4,46 bilhões.

E qual o tamanho exato dessa nova companhia? Bem, se fizermos uma soma simples dos dados financeiros de ambas as partes no primeiro trimestre, chegamos a um conglomerado com R$ 6,1 bilhões de receita nos três primeiros meses de 2022 — o Ebitda (lucro antes de juros, impostos, depreciação e amortização) é de R$ 1,6 bilhão.

Em termos operacionais, o grupo combinado contará com 487 unidades de atendimento e 24 áreas técnicas, espalhadas por 12 Estados e o Distrito Federal; há sobreposição apenas em São Paulo e Rio de Janeiro; em geral, as duas companhias possuem áreas de atuação bastante complementares.

Fleury e Hermes Pardini, inclusive, já passaram uma estimativa preliminar de ganhos de sinergia: no momento, há a expectativa de aumento de R$ 160 milhões a R$ 190 milhões no Ebitda por ano — não está claro se esses ganhos viriam do aumento de receita, da redução de custos operacionais ou de uma combinação de ambos.

Leia Também

Se é verdade que a aquisição da Hermes Pardini (PARD3) é bastante relevante, tanto em termos financeiros quanto operacionais, também é verdade que a Fleury (FLRY3) tem um histórico bastante sólido no front da compra de outras empresas — o que, de certa maneira, reduz eventuais preocupações quanto à execução da estratégia.

Desde 2017, a Fleury expandiu sua rede em 149 unidades, incluindo o crescimento orgânico; entre as compras feitas de lá para cá, destaque para a Serdil, a SantéCorp, a DiagMax e o Hospital Saha. A Hermes Pardini não fica para trás: foram 54 unidades abertas nos últimos cinco anos, também com diversas aquisições.

As duas empresas têm atuação destacada no ramo de medicina diagnóstica em geral, mas possuem algumas diferenças entre si — e que, portanto, representam mais um argumento para a combinação de negócios. O Fleury expandiu suas fronteiras para as áreas de infusões, ortopedia, oncologia e oftalmologia; o Hermes Pardini possui ramos em medicina personalizada e toxicologia forense, entre outros.

O anúncio de hoje não é definitivo: ainda há vários passos a serem concluídos. Os acionistas da Fleury (FLRY3) e da Hermes Pardini (PARD3) ainda precisam aprovar a operação em assembleias extraordinárias; além disso, o Cade e outros órgãos concorrenciais e regulatórios devem avaliar a transação e dar sinal verde.

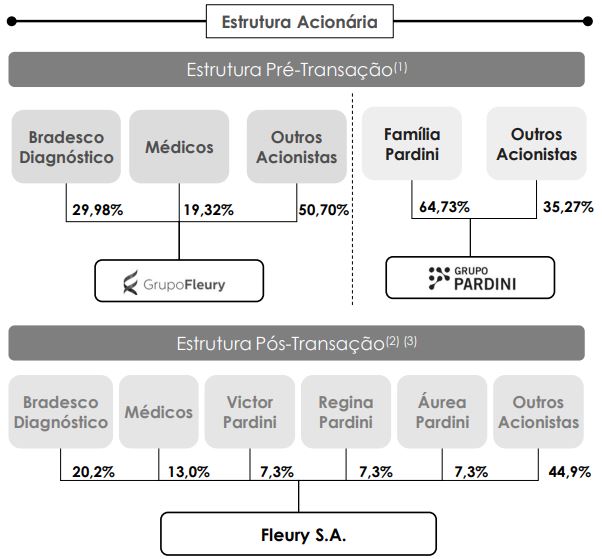

Mas, caso tudo corra como o planejado e a aquisição seja concluída, haverá uma mudança na estrutura organizacional do Fleury. Em primeiro lugar, será constituída a holding Fleury S.A, que concentrará todos os ativos do Fleury e do Hermes Pardini, que passará a ser uma subsidiária integral do grupo.

Em termos de capital social, a família Pardini, que hoje é dona de 64,7% da Hermes Pardini, passará a deter 21,9% da nova empresa, enquanto os acionistas de referência do Fleury ficarão com 33,2% — os 44,9% restantes estarão diluídos entre outros investidores.

A aquisição da Hermes Pardini (PARD3) foi bem recebida pelo mercado: por volta de 10h40, as ações do Fleury (FLRY3) disparavam 14,10%, a R$ 16,00 — são quase um oásis no Ibovespa, que cai cerca de 1,5% nesta manhã e tem quase todos os papéis no campo negativo.

Fora do principal índice da bolsa brasileira, os papéis PARD3 subiam ainda mais: no mesmo horário, exibiam ganhos de 20,7%, a R$ 20,29; com o desempenho do momento, a Hermes Pardini zerou as perdas acumuladas no ano no mercado de ações.

Veja abaixo um resumo das recomendações de analistas e dos indicadores de valuation da Fleury e do Hermes Pardini — as informações são do TradeMap:

| Empresa | Código | Recomendações | Preço-alvo médio (R$) | Preço/lucro (2022E) | EV/Ebitda (2022E) |

| Fleury | FLRY3 | 1 de compra, 9 neutras e 3 de venda | 20,79 | 14,1x | 7,5x |

| Hermes Pardini | PARD3 | 1 de compra, 2 neutras e 3 de venda | 23,13 | 14,8x | 6,8x |

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM