Quem quer ser o Nubank? Mercado de IPO nos EUA está fechado, mas a janela da NYSE deve reabrir para empresas brasileiras no 2º trimestre

Alex Ibrahim, da NYSE, fala sobre os IPOs em 2022 e as empresas brasileiras que podem seguir os passos do Nubank

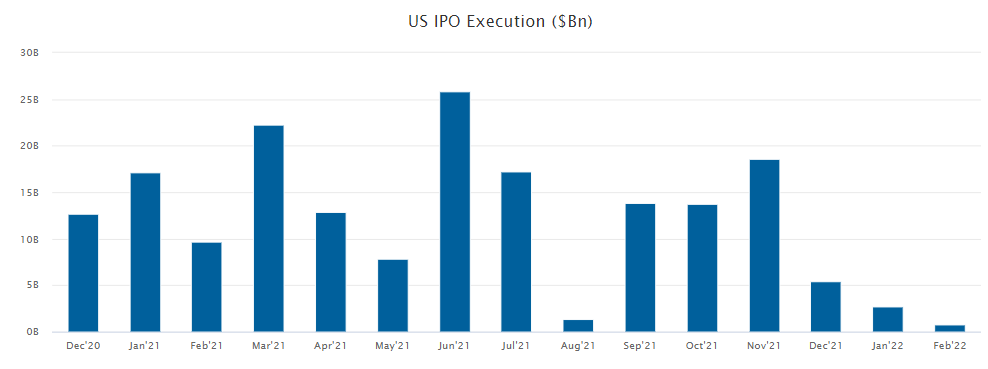

A Bolsa de Nova York (NYSE) teve um 2021 de dar inveja: com a injeção de recursos na economia por parte do Federal Reserve (Fed, o banco central dos EUA) e os juros estruturalmente baixos, as ações americanas tiveram um desempenho pujante e os IPOs foram recorde. Mais de 250 companhias estrearam na NYSE apenas no ano passado, entre elas, o Nubank (NUBR33) — uma história bem-sucedida e que chamou a atenção de muitas empresas brasileiras.

Afinal, ao abrir seu capital, o roxinho conseguiu um valor de mercado de US$ 41,5 bilhões, indo direto ao topo da lista das instituições financeiras mais valiosas da América Latina. É verdade que, nas semanas seguintes, as oscilações dos papéis tiraram o Nubank desse posto; ainda assim, o caso foi emblemático dentro do meio corporativo nacional.

O mercado americano seria mais atrativo que o brasileiro? Um IPO nos Estados Unidos, com a exposição maior aos investidores internacionais — sejam eles pessoas físicas, fundos institucionais, holdings ou grandes gestoras — é mais interessante que a abertura de capital na boa e velha B3?

A resposta é complexa e depende muito do plano de negócio de cada empresa. Mas, no que depender da NYSE, as portas estão abertas para companhias do mundo todo: a Bolsa de Nova York está investindo pesado na internacionalização de sua base. Dito isso, há um porém.

Quem pretende vir a público na NYSE precisará ter um pouco de paciência, já que as condições favoráveis vistas em 2021 desapareceram neste início de ano. Com a iminência de uma alta de juros pelo Fed, a retirada mais forte de estímulos da economia americana e as incertezas geopolíticas da guerra entre Rússia e Ucrânia, a janela de IPOs está fechada no curtíssimo prazo.

"Não vai acontecer nada no primeiro trimestre, ele vai ser muito fraco para os mercados de capitais no mundo, incluindo aqui", disse Alex Ibrahim, head de mercados internacionais da NYSE, em conversa com o Seu Dinheiro. Já em dezembro do ano passado, segundo ele, muitas empresas começaram a adiar os planos de IPO para o começo de 2022, empurrando o cronograma de aberturas de capital para frente.

Leia Também

Ibrahim é brasileiro, mas fez carreira no exterior — trabalha na NYSE desde o ano 2000, onde ocupou diversos cargos até chegar à posição atual. E, na condição de executivo que acompanha de perto o processo de IPOs na Bolsa de Nova York, sobretudo os de empresas internacionais, ele pondera que a janela poderá ser reaberta já a partir de abril.

Tudo depende, é claro, da evolução dos mercados financeiros daqui para frente. Empresas que já estão com o processo de IPO em andamento seguem dialogando com bancos e corretoras, tentando mapear o momento ideal para colocar uma oferta de ações na rua; é uma questão de aguardar pela redução da cautela e da volatilidade.

"O cronograma já começa a ser montado para o segundo trimestre em diante", diz. "Quem já está engajado, está esperando a janela reabrir; nós já vemos empresas se posicionando para lançar os IPOs no segundo e no terceiro trimestre".

NYSE: mudança de perfil

A análise do perfil das companhias que procuram a NYSE para abrir o capital revela algumas tendências do mercado. Em primeiro lugar, há a explosão do setor de tecnologia entre os IPOs, com uma ampla dominância de fintechs, empresas de e-commerce, análise de dados e outras semelhantes — as outras duas brasileiras que fizeram IPO na Bolsa de Nova York em 2021, a VTEX e a CI&T, atuam nessa área.

Ibrahim ressalta, inclusive, que a NYSE tem batido de frente com a Nasdaq, a bolsa que tradicionalmente é associada ao segmento tech: dos cinco maiores IPOs do setor, quatro ocorreram na tradicional bolsa de NY. Mas, passado esse momento de euforia com o setor, há uma ligeira mudança de perfil em andamento.

Com a perspectiva de aumento de juros nos EUA, o valuation das empresas de tecnologia tem sido drasticamente afetado — juros altos impactam diretamente as companhias cujo fluxo de caixa está mais concentrado no futuro, e não no presente. Como resultado, as ações desse segmento têm tido perdas relevantes nos últimos meses.

E, de certa maneira, esse cenário tem inibido os planos de abertura de capital de empresas de tecnologia, abrindo espaço para outros segmentos da economia que não eram tão ativos no front de IPOs.

Nesse cronograma [para 2022] que está começando a ser montado, você pode ver outros setores. Consumo, energia, mineração — a gente vê um pouco de diversificação do tipo de empresas.

Alex Ibrahim, head de mercados internacionais da NYSE

No que diz respeito à diversificação geográfica, Ibrahim ressalta que há interesse de empresas de diversos países numa eventual abertura de capital na NYSE. Além do Brasil, ele destaca companhias de Israel, Cingapura, Tailândia, Reino Unido, Canadá, México e Colômbia como postulantes.

Por fim, o executivo ainda lembra do ganho de popularidade das chamadas SPAC, as empresas de aquisição de propósito específico. São uma espécie de "casca": fazem o IPO e levantam dinheiro com o único objetivo de comprar outras empresas, representando uma rota alternativa para a abertura de capital.

Nesse front, há um caso bastante relevante envolvendo o Brasil: a Eve, subsidiária da Embraer (EMBR3) que produz eVTOLs — os "carros elétricos voadores" apontados como solução para a mobilidade urbana no mundo — foi comprada pela Zanite, uma SPAC negociada na Nasdaq.

Com a operação, a Eve chegará às bolsas mesmo sem fazer um IPO propriamente dito; aliás, chama a atenção o fato de que apesar de a Zanite ser negociada na Nasdaq, a holding que controlará a Eve será listada na NYSE. "Esse mercado de SPAC tem sido bem ativo, é uma forma nova de as empresas acessarem o mercado financeiro", diz Ibrahim.

IPOs: janela pronta para abrir

A aposta de Ibrahim quanto à reabertura da janela de IPOs a partir do segundo trimestre não é à toa. Em março, o Federal Reserve provavelmente começará a subir os juros da economia americana — um evento que, se por um lado, diminui a atratividade do mercado de ações, por outro tende a trazer clareza ao panorama de investimentos.

Afinal, caso haja uma sinalização mais nítida quanto ao cronograma de altas de juros, é possível fazer um planejamento mais ordenado das estratégias de investimento. Ao mesmo tempo, o conhecimento de novos dados de inflação nos EUA, com mais dados para analisar a tendência dos preços ao longo de 2022 e 2023, também ajuda a calibrar as carteiras.

"Mas, como eu disse, Ucrânia e Rússia... isso não é uma coisa boa", pondera o brasileiro, atento aos desdobramentos geopolíticos do conflito armado no leste europeu — e aos impactos que ele pode trazer à economia global e ao sentimento dos investidores. "[num cenário de] instabilidade global, em que não sabemos o que pode acontecer, as empresas seguram [os planos] um pouco".

Em relação às empresas brasileiras em específico, há um elefante na sala a ser tratado: por um motivo ou por outro, muitas das companhias nacionais que fizeram IPO nos EUA têm tido desempenhos bastante turbulentos, em especial as do setor de pagamentos: as ações da PagSeguro, na NYSE, caem 41% em 2022; as da Stone, no Nasdaq, recuam 34%.

Mesmo o badalado Nubank tem sofrido com uma volatilidade intensa: precificado a US$ 9 no IPO, no começo de dezembro, o roxinho viu suas ações dispararem a US$ 11,85 ainda na primeira semana de negociação; mas, passado o frenesi inicial, os papéis recuaram a US$ 6,75 no fim de janeiro — agora, estão na casa de US$ 7,70.

Sendo assim, será que, mesmo com a janela aberta, as empresas brasileiras não ficam receosas quanto a um IPO nos EUA? Para Ibrahim, a questão é complexa.

"É difícil projetar, o setor global de fintechs não tem tido um desempenho bom. Se o mercado não está bem, não está sendo precificado bem, isso cria um impacto nas transações a caminho", diz ele, ressaltando que, no curtíssimo prazo, realmente é difícil montar um argumento para IPO — o que pode mudar em questão de meses, a depender da evolução do cenário macro.

ADRs, BDRs e a parceria entre B3 e NYSE

Da mesma maneira que as empresas brasileiras têm acessado a NYSE, as americanas também começam a ganhar volume na B3: desde que os BDRs — os recibos de ações de empresas dos EUA negociados por aqui — foram abertos a qualquer tipo de investidor, nomes como Tesla, Amazon, Microsoft e Google têm sido companhia cada vez mais comum a Vale, Petrobras e Itaú Unibanco nos portfólios.

Ibrahim, olhando de fora, aprova o produto e faz menção à bolsa do México: por lá, as negociações envolvendo empresas estrangeiras é superior à de companhias nacionais, o que contribuiu para sustentar níveis elevados de movimentação financeira no mercado como um todo. A B3, pondera ele, pode ir por um caminho semelhante.

O executivo também elogia o processo conduzido pelo Nubank em seu IPO, com uma oferta simultânea de ações na bolsa de Nova York e de BDRs no Brasil. "Funcionou super bem, a NYSE trabalhando diretamente com a B3, criando uma fluidez entre os dois mercados. Você cria mais liquidez, a torta fica maior".

O caminho oposto também é válido: empresas brasileiras com programas de ADRs — recibos de ações locais negociados nos EUA — elevam o seu banco de liquidez e permitem que uma gama maior de investidores possa negociar os ativos. E Ibrahim ressalta que, em linhas gerais, o nível de governança das empresas do Brasil é bastante elevado, o que facilita os planos quanto a uma eventual listagem de ADRs na NYSE.

Esse relacionamento entre os dois mercados é muito bom para a diversificação de investidores. Lógico, tem custos, tem os registros e processos burocráticos de listagem, mas é tudo muito bom para a empresa.

Alex Ibrahim, head de mercados internacionais da NYSE

Veja abaixo a lista de empresas brasileiras com capital aberto nos EUA, organizadas pela data do IPO:

| Empresa | Código | Onde está listado? | Valor de mercado (US$ mi) |

| PagSeguro | PAGS | NYSE | 5.031,0 |

| Arco Platform | ARCE | Nasdaq | 1.118,0 |

| Stone Co. | STNE | Nasdaq | 3.401,0 |

| Afya | AFYA | Nasdaq | 1.171,0 |

| XP Inc | XP | Nasdaq | 17.771,0 |

| Vasta Platform | VSTA | Nasdaq | 479,3 |

| Vitru | VTRU | Nasdaq | 364,8 |

| Patria Investments | PAX | Nasdaq | 2.276,0 |

| Vinci Partners | VINP | Nasdaq | 946,2 |

| VTEX | VTEX | NYSE | 1.486,0 |

| Zenvia | ZENV | Nasdaq | 181,5 |

| Nubank | NU | NYSE | 35.820,0 |

| CI&T | CINT | NYSE | 2.246,0 |

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

FIIs de papel são os preferidos do Santander para estratégia de renda passiva; confira a carteira completa de recomendação

Fundos listados pelo banco tem estimativas de rendimento com dividendos de até 14,7% em 12 meses

Mesmo com petroleiras ‘feridas’, Ibovespa sobe ao lado das bolsas globais; dólar avança a R$ 5,5189

Cessar-fogo entre Israel e Irã fez com que os preços da commodity recuassem 6% nesta terça-feira (24), arrastando as empresas do setor para o vermelho

Não é hora de comprar Minerva (BEEF3): BTG corta preço-alvo das ações, mas revela uma oportunidade ainda mais suculenta

Os analistas mantiveram recomendação neutra para as ações BEEF3, mas apontaram uma oportunidade intrigante que pode mexer com o jogo da Minerva

CVC (CVCB3) decola na B3: dólar ajuda, mas otimismo do mercado leva ação ao topo do Ibovespa

A recuperação do apetite ao risco, o fim das altas da Selic e os sinais de trégua no Oriente Médio renovam o fôlego das ações ligadas ao consumo

É hora do Brasil: investidores estrangeiros estão interessados em ações brasileiras — e estes 4 nomes entraram no radar

Vale ficou para trás nos debates, mas uma outra empresa que tem brilhado na bolsa brasileira mereceu uma menção honrosa

Ações da São Martinho (SMTO3) ficam entre as maiores quedas do Ibovespa após resultado fraco e guidance. É hora de pular fora?

Do lado do balanço, o lucro líquido da companhia encolheu 83,3% no quarto trimestre da safra 2024/2025 (4T25); veja o que dizem os analistas

Porto Seguro (PSSA3) e Grupo Mateus (GMAT3) vão distribuir mais de R$ 450 milhões em JCP; confira os detalhes

A seguradora ainda não tem data para o pagamento, já o Grupo Mateus deposita os proventos ainda neste ano, mas vai demorar

Retaliação: Irã lança mísseis contra bases dos EUA, e petróleo desaba no exterior; Petrobras (PETR4) cai na B3

Após a entrada dos EUA no conflito, o Irã lançou mísseis contra a base aérea norte-americana no Catar, segundo agências de notícias

Comprado em Brasil: UBS eleva recomendação para ações e vê país como segundo mercado mais atraente entre os emergentes; veja o porquê

Banco suíço considera as ações do Brasil “baratas” e vê gatilhos para recuperação dos múltiplos de avaliação à frente

Por que o mercado não se apavorou com o envolvimento dos EUA no conflito entre Irã e Israel? Veja como está a repercussão

Mesmo com envolvimento norte-americano no conflito e ameaça de fechamento do estreito de Ormuz, os mercados estão calmos. O que explica?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP