O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

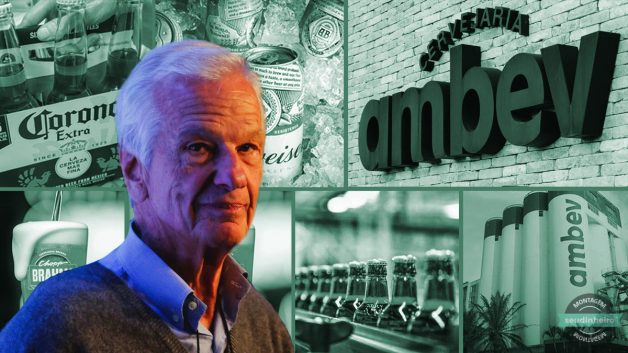

Com uma gestão polêmica de empresas desde o começo, o carioca revolucionou o mercado de capitais brasileiro e construiu um verdadeiro império

“Não vale a pena mergulhar nos sonhos e esquecer de viver”. Jorge Paulo Lemann certamente não está entre as muitas pessoas influenciadas por essa frase de ‘Harry Potter e a Pedra Filosofal’. Na realidade, os sonhos foram a principal base das crenças do fundador da AB Inbev para atingir o sucesso.

“Sonhar grande dá o mesmo trabalho que sonhar pequeno”, disse Lemann uma vez. O bilionário brasileiro mergulhou no sonho grande, mas seguiu os conselhos do sábio professor Dumbledore ao construir um verdadeiro império ao longo da carreira com produtos que fazem parte do dia a dia da maioria das pessoas.

Com apenas 17 anos, o carioca e seus colegas de classe na Escola Americana do Rio de Janeiro decidiram fazer uma aposta no fim de 1957. A brincadeira era escolher qual dos amigos venceria a categoria “most likely to succeed”, ou seja, quem tinha a maior chance de ser bem-sucedido entre eles. O escolhido foi Jorge Paulo Lemann.

É provável, porém, que nem mesmo o próprio Lemann imaginasse que, 65 anos mais tarde, ocuparia a posição de homem mais rico do Brasil, segundo a revista Forbes. Atualmente, o bilionário possui uma fortuna estimada em US$ 15,1 bilhões, equivalente a R$ 75,47 bilhões na conversão atual. No ranking mundial, Lemann ocupa o 117º lugar.

Mas não bastou uma leitura da borra de café numa xícara para garantir que o futuro do jovem seria se tornar o maior bilionário do Brasil. Podemos dizer que o destino de Lemann estava mais ligado à “espuma da cerveja”, como você pode conferir no nosso especial da Rota do Bilhão.

A começar pelo começo, então. A história de Jorge Paulo Lemann teve início em 1939, na cidade do Rio de Janeiro, filho de Anna Yvette, uma brasileira filha de suíços e de Paul Lemann, imigrante suíço que chegou ao Brasil na década de 1920.

Leia Também

O pai de Jorge deixou a cidade de Langnau, na Suíça, onde a família era dona de uma fábrica de laticínios e queijos. Assim que se mudou para o Brasil, Paul começou a trabalhar na fabricante de sapatos suíça Bally.

Com uma infância consideravelmente tranquila e confortável, Jorge acompanhou a empreitada de seu pai, que anos depois de chegar ao país, decidiu abrir uma fábrica de laticínios em Resende, a Leco (Lemann & Company). Algum tempo depois, a companhia foi comprada pela família Moreira Salles, fundadora do Unibanco.

Aos 14 anos, o jovem Lemann perdeu o pai tragicamente, que foi atropelado por um bonde em Botafogo, o que abalou muito a família. Mesmo assim, Jorge manteve a dedicação nos estudos e, ao concluir o ensino médio, decidiu seguir o mesmo caminho de um primo e estudar economia na renomada universidade de Harvard.

Em 1957, o carioca desembarcou em Cambridge, mas não demorou muito para a saudade do Rio bater. O desânimo de Lemann ainda se intensificou após ser repreendido por soltar fogos de artifício na Universidade no último dia do seu primeiro ano, o que o levou a ser convidado a passar um ano longe da faculdade.

Porém, em vez de se afastar de Harvard, Jorge voltou a se dedicar aos estudos, determinado a terminar o curso de três anos de duração em apenas dois. Também não levou muito tempo para novas oportunidades se abrirem para o garoto.

A universidade transformou não só o seu futuro como também sua visão de mundo. Antes de embarcar no curso de economia, Lemann teve uma carreira como tenista, que começou aos sete anos de idade.

O carioca chegou a ganhar campeonatos infantis e se tornou campeão brasileiro juvenil aos 17 anos, até mesmo disputando os torneios de Wimbledon e Roland Garros, mas decidiu abandonar as quadras.

“Meus sonhos, que eram ganhar um campeonato de tênis ou pegar ondas maiores, se tornaram muito maiores”, disse o empresário. A faculdade ainda o ensinou sobre a importância de escolher gente boa e adotar métodos para obter resultados.

“Eu sempre tento reduzir tudo ao que é essencial e isso nos ajudou muito também na formação de nossos negócios. A maioria das nossas companhias — e das pessoas — tem cinco metas. O simples é sempre melhor do que o complicado.”

Recém formado — antes que o previsto, diga-se de passagem —, Lemann voltou ao Brasil, ávido por uma vaga de emprego no mercado financeiro. Por aqui, ele conseguiu trabalho na Deltec, uma corretora de valores carioca.

Porém, o mercado de capitais brasileiro, tão novo e em desenvolvimento, não era o que o jovem esperava. Desanimado, Jorge optou por usar a dupla cidadania suíça que tinha e procurar estágio no exterior. E logo ele conseguiu.

Na Suíça, o carioca se mudou para Genebra e começou a estagiar no banco Credit Suisse, onde veio a próxima desilusão. Toda a burocracia e lentidão dos processos, assim como a hierarquia engessada da companhia, fez com que Lemann durasse sete meses no estágio. “Eu lambia selo, atendia telefone, não estava aprendendo nada.”

Numa nova virada do destino, a decepção com o mercado de trabalho levou Lemann de volta às suas raízes: o tênis. Assim que pediu licença do banco, o carioca foi disputar um campeonato suíço. E venceu. Logo em seguida, ele foi convidado para representar o país na Copa Davis.

Em 1963, Jorge Paulo Lemann resolveu retornar ao Brasil. De volta ao Rio, ele foi contratado pela financeira Invesco para desenvolver a área de mercado de capitais. Lá, Lemann conheceu Jorge Carlos Ramos da Silva, que veio a se tornar seu sócio alguns anos depois em outro negócio.

Em pouco tempo, a Invesco começou a incomodar as empresas tradicionais da área, já que na época era necessário ter uma espécie de licença para operar uma corretora, o que a companhia que Lemann trabalhava não tinha.

Jorge então criou um "mercado paralelo" para a compra e venda de ações, que chegou a movimentar cerca de 5% do volume da bolsa de valores do Rio de Janeiro. Lemann foi inclusive expulso do prédio da bolsa por corretores.

O executivo foi promovido a sócio pouco tempo depois, mas já em 1966 a financeira quebrou por má administração. Apesar da situação não ter sido a ideal (e ter gerado um prejuízo considerável para o carioca), Lemann tirou bons aprendizados.

Em primeiro lugar, cuidar das receitas é tão necessário quanto das despesas. A segunda lição é que é importante ter gente boa e bem remunerada em todas as áreas do negócio. "Todas as crises por que eu passei foram duras e eu sofri, não sabia como chegaria ao fim, mas alguma oportunidade apareceu", disse o empresário em evento online promovido pelo Fórum da Liberdade.

Em 1967, Jorge começou a trabalhar na corretora Libra, já com uma participação de 13%. Jorge Carlos Ramos da Silva, seu parceiro na empresa anterior, também entrou com uma fatia de 13% na companhia. Os empresários tinham a missão de cuidar da área de mercado de capitais na Libra e, em pouco tempo, fizeram a corretora deslanchar.

Depois de três anos, Lemann fez uma proposta para os donos da Libra: ele queria comprar a parte deles na corretora. A investida não deu muito certo, e os controladores o obrigaram a vender sua parte por US$ 200 mil e deixar a empresa.

Desempregado, mas com o bolso cheio de dinheiro, Jorge reuniu o ex-sócio e outros investidores que também deixaram a Libra para comprar uma corretora em sociedade por US$ 800 mil. O montante que faltava para adquirir a Garantia veio de Adolfo Gentil, dono do Banco Operador.

A compra da corretora Garantia em 1971 marcou a primeira empreitada de sucesso de Lemann. Lá, ele aplicou tudo o que aprendeu em Harvard: a cultura de meritocracia e partnership. Jorge pagava salários inferiores aos funcionários, mas todos poderiam ganhar bônus se atingissem as metas — e os melhores tinham a chance de se tornarem sócios.

No início, quem batesse os objetivos poderia ganhar até cinco salários extras. Claro que toda moeda tem dois lados e, para que uns pudessem receber a mais, outros teriam que perder. Os cortes eram agressivos, com redução de aproximadamente 10% do quadro de funcionários todo ano.

Nos dois anos seguintes, na busca por candidatos PSD — “poor, smart, deep desire to get rich”, que significa “gente pobre, esperta e com grande desejo de ficar rica” —, Jorge contratou Marcel Herrmann Telles e Carlos Alberto Sicupira.

"Quando éramos traders no mercado financeiro, contratamos perfis de pessoas que queriam ganhar dinheiro rápido. Nós incentivávamos isso pagando grandes bônus", disse Lemann durante evento promovido pela Volpe Capital.

Desse momento em diante, a Garantia deixou de ser uma corretora de valores e assumiu o papel de banco de investimentos. Com a contratação dos dois executivos no banco, formava-se, então, o duradouro trio de empresários que é mantido até hoje.

O sucesso do Garantia motivou Jorge Paulo Lemann a ir além das finanças tradicionais no início dos anos 1980 e começar a investir em empresas da “economia real”.

O trio deu início ao novo objetivo com a compra de ações da Alpargatas, o que não deu muito certo na época. Ali, Lemann percebeu que teria que assumir o controle e realmente colocar a mão na massa para atingir os resultados que ele queria.

Então, os empresários decidiram partir para a aquisição de papéis da Lojas Americanas, uma das primeiras companhias do país a ter ações listadas em bolsa de valores. Na época, a varejista estava passando por poucas e boas, uma vez que os donos não estavam acompanhando o negócio de perto. Jorge acreditava que, ainda que tudo desse errado, seria possível ganhar dinheiro com a investida.

Telles, Sicupira e Lemann saíram comprando papéis da empresa no mercado, até que, em 1982, conseguiram assumir o controle. Em 1981, o trio pagou US$ 24 milhões por uma fatia de 70% da empresa. Carlos ‘Beto’ Sicupira foi o escolhido para representar o Garantia na Americanas.

Assim que entrou para a Americanas, Beto criou uma estratégia: conhecer o time, ficar com os melhores, demitir os demais e cortar custos. Então, surgiu a fama que o trio carrega hoje: em poucos meses, 40% do quadro de funcionários foi demitido. Em termos claros, eram 6,5 mil pessoas na rua.

Carlos Alberto Sicupira já foi chamado de "trator", "dono da verdade" e "rolo compressor" por colegas de trabalho. Para Lemann, Sicupira é como um militar “que gosta de botar ordem em qualquer coisa”. Com o terror no ambiente de trabalho, o nada-amigável-carioca fez a Americanas valer bem mais do que quando o Garantia se tornou controlador em apenas um semestre.

O comando da Americanas foi inspirado em um exemplo nos Estados Unidos que já estava dando certo: o Walmart. A rede norte-americana possuía um controle rigorosíssimo dos custos e se tornou uma referência para a Americanas.

Já dizia Zeca Pagodinho: “Camarão que dorme, a onda leva”. Acredito que até aqui tenha ficado nítido que Jorge Paulo Lemann não brinca em serviço, e muito menos deixa seu dinheiro parado para a onda levar.

Em 1989, Lemann chegou ao Garantia preparado para contar uma novidade à sua equipe: o banco comprou a Brahma, a maior fabricante de cerveja no Brasil na época.

Como Beto Sicupira estava ocupado com a Americanas, Marcel Telles foi o escolhido para cuidar da reestruturação da cervejaria. E Telles decidiu utilizar na Brahma os mesmos princípios testados nas Americanas: corte de custos supérfluos, demissões em massa, bônus para os melhores profissionais e um programa de trainee para caçar talentos.

Sob consultoria de Vicente Falconi, especialista em métodos gerenciais, Marcel desenvolveu ainda métodos de remuneração variável e padronização para aumentar a eficiência da companhia.

Depois de anos na Americanas, Carlos Beto Sicupira decidiu deixar a varejista para dar lugar às novas gerações. Ele então voltou para o Garantia e criou o primeiro fundo de private equity — que investe em participações em empresas — do Brasil em 1993, a GP Investimentos.

Um dos casos de sucesso da GP enquanto comandada por Sicupira foi a concessão da Rede Ferroviária Federal, que viria a se tornar ALL e deu origem à atual Rumo (RAIL3). Em dez anos, a ALL virou a maior operadora logística de trens da América Latina.

Porém, não só de bons investimentos viveu a GP Investimentos. A empresa de private equity investiu em diversas companhias de diversos setores que deram muito errado. O próprio Garantia também passou por maus bocados durante as crises financeiras no fim dos anos 1990.

Como os bilionários estavam comandando outros negócios na época, o Garantia ficou de lado — e a ausência dos executivos foi sentida. A alavancagem das operações fez o banco perder em torno de US$ 110 milhões em 1997, chegando a uma situação tão crítica que fez o trio retornar à mesa de operações para tentar reverter o prejuízo.

Mas nem mesmo a atuação de Telles, Sicupira e Lemann foi o suficiente para consertar os erros no banco e, em 1998, o Garantia foi vendido para o Credit Suisse por US$ 675 milhões. Eles também decidiram deixar a GP para concentrar os esforços no ramo de cervejas.

Eu poderia apenas falar dos empreendimentos de Jorge Paulo Lemann, mas a história do bilionário também foi marcada por um acontecimento traumático e difícil. Meses após vender o Garantia para o Credit Suisse, Lemann viu seus três filhos mais jovens serem alvo de uma tentativa de sequestro a caminho da escola.

Porém, segundo conta a jornalista Cristiane Correa, no livro Sonho Grande, após registrar um boletim de ocorrência no dia, as crianças foram para o colégio e Jorge manteve reuniões no escritório.

Falar assim pode até parecer que o executivo é inabalável, mas a situação realmente mexeu com o carioca. Pouco tempo depois, Lemann e a família se mudaram para Rapperswil Jona, perto de Zurique, na Suíça.

Em 1999, o trio de empresários, que já comandava a Brahma, fechou a compra da principal rival, a Antarctica. O negócio deu origem ao “sonho grande” da AB Inbev, dona da American Beverage Company (Ambev).

A gigante se tornou a quinta maior fabricante de cervejas do mundo e detentora de 73% do mercado brasileiro de bebidas. A companhia hoje fabrica as cervejas Skol, Brahma, Budweiser, Bud Light, Antárctica, Stella Artois, Bohemia, Corona, Norteña e Quilmes.

A sequência de aquisições não parou por aí. Os cariocas tinham uma sede insaciável: a de expansão. Nos anos seguintes, a Ambev foi para o exterior preparada para ir às compras. Em 2001 e 2002, foram adquiridas a paraguaia Cervecería Nacional e a argentina Quilmes, respectivamente.

Dois anos depois, veio a fusão da Ambev com a belga Interbrew, fabricante da Stella Artois. Em 2008, foi a vez da Budweiser, praticamente um símbolo norte-americano, em uma tacada duplamente ousada, já que a proposta de US$ 52 bilhões para comprar a Anheuser-Busch ocorreu em meio ao estouro da crise financeira global.

Por fim, em 2015, o trio comandou mais uma tacada agressiva: a aquisição da concorrente sul-africana SABMiller, por US$ 108 bilhões.

A essa altura, porém, a gigante AB Inbev já estava com sinais de “ressaca” após um crescimento tão significativo. Com isso, a empresa precisou passar por um “regime” anos mais tarde, com a venda de algumas marcas para reduzir o peso da dívida.

Enquanto aumentava o domínio global no negócio de cervejas, Lemann e os sócios foram atrás de empresas em outros setores com perfil semelhante. Para estruturar esses investimentos, eles criaram em 2004 a 3G Capital. O trio decidiu convidar Alex Behring para fazer parte da empreitada. Em 2010, a companhia comprou o Burger King, outro ícone do capitalismo dos Estados Unidos, por US$ 4 bilhões.

O negócio também acabou se provando um grande sucesso, o que rendeu fama internacional a Lemann — além do título honorário de “Conquistador da América” concedido pela Forbes.

Aqui no Brasil, a 3G Capital possui uma espécie de “filhote”: a 3G Radar. Entre as apostas da gestora, na qual Lemann e os sócios detém uma participação minoritária, está a Eletrobras (ELET3), que acabou de passar por uma oferta de ações de privatização.

Depois de comprar o hambúrguer, a 3G Capital partiu para o ketchup e fechou a compra da produtora de alimentos Heinz por US$ 28 bilhões. Em 2015, em um negócio conjunto com a Berkshire Hathaway, do megainvestidor Warren Buffett, o trio fechou compra da Kraft, dando início à Kraft Heinz, a quinta maior empresa de alimentos do mundo.

Ao contrário das iniciativas anteriores, porém, o sonho da Kraft Heinz azedou para Lemann. Ao contrário do sucesso que teve com a AB InBev e o Burger King, o carioca não conseguiu transformar a fabricante de ketchup na maior companhia de alimentos do mundo.

“Tínhamos o sonho grande de fazer com comida o que fizemos com cerveja. Hoje este sonho grande não permanece. Não é mais possível algo tão grande”, admitiu Lemann durante evento em São Paulo em 2019.

O bilionário se frustrou com a perda de valor de mercado da companhia ao longo dos anos e, em 2021, decidiu enfim deixar o conselho de administração da empresa, formada em conjunto com Buffett.

No meio do caminho, Lemann, Telles e Sicupira ainda tentaram partir para cima da Unilever em 2017, mas não foram bem sucedidos em fechar o negócio.

A perda de valor da Kraft Heinz e da própria AB Inbev fez com que o empresário perdesse temporariamente a condição de brasileiro mais rico. As empresas recuperaram, porém, parte do terreno perdido, o que fez Lemann retomar a “coroa”.

Além dos comes e bebes, o bilionário também investe pesado no setor de educação. Os investimentos de Lemann na área começaram quando o carioca decidiu financiar os estudos de Carlos Britto.

Investir centenas de dólares na educação de um estudante foi o que motivou Jorge a criar a Fundação Estudar em 1991, uma ONG que ajudaria muitos outros jovens como Britto a estudarem em instituições de primeira linha.

Onze anos depois, o empresário deu início à Fundação Lemann. A organização filantrópica é focada em melhorar a qualidade do ensino público brasileiro e oferece treinamentos para os professores das instituições.

Atualmente, ele é doador da escola de negócios Insper e, no começo de 2021, Lemann decidiu dobrar as apostas no setor de educação básica, com um investimento no grupo Eleva Educação, a maior organização desse segmento do mundo em quantidade de alunos.

“As coisas nunca são uma linha reta, sempre tem altos e baixos, o importante é estar sempre aprendendo com as dificuldades, e sempre vendo nas dificuldades, uma oportunidade”.

Ação do Itaú levou quatro recomendações entre as 12 corretoras consultadas pelo Seu Dinheiro; veja o ranking completo

Até que ponto o discurso em nome da liberdade de expressão se tornou uma forma das big techs tirarem as responsabilidades de si mesmas?

Quem costuma ler meus textos por aqui, sabe que gosto de começar com algum detalhe sobre mim. Os livros que gosto, os que odeio, alguma experiência da minha vida, algo que ouvi falar… Assim, vamos nos tornando mais íntimos um mês de cada vez. O texto de hoje é um desses. Quero falar sobre sonhos… […]

Ícone das criptomoedas possui história excêntrica, desde proximidade com Donald Trump a título de primeiro-ministro de micronação

As melhores distopias são necessariamente um retrato exacerbado do presente, que funcionam como uma espiada sensacionalista do está por vir se a sociedade decidir seguir determinado rumo. É como se a obra estivesse o tempo todo nos ameaçando com um futuro terrível… como se fosse a foto de um pulmão cinza e cheio de câncer […]

Enquanto muitos temiam os deepfakes, a grande mentira das eleições de 2024 pareceu mais algo criado na década de 1930. O que aconteceu?

A nossa relação com a arte mudou depois das redes sociais, mas até onde isso pode ser considerado uma coisa boa?

Se antes a voz do povo era a voz de Deus, agora Ele parece ter terceirizado o serviço para uma casta de intermediários: os influencers. Munidos pela força do algoritmo das redes sociais, que exige cada vez mais do nosso tempo, eles parecem felizes em fazer esse trabalho, até porque são muito bem pagos por […]

“As rodas da máquina têm de girar constantemente, mas não podem fazê-lo se não houver quem cuide delas”. Na falta de um jeito original de começar a news desta semana, recorro ao ChatGPT para me fazer parecer mais sofisticada. Oi, Chat! [digito educadamente na intenção de ser poupada caso as IAs tomem o poder] Quero […]

Enquanto Bolsonaro votou contra o Plano Real em 1994, Lula disputava a presidência contra Fernando Henrique Cardoso

Esses carros são reconhecidamente bons produtos, mas vendem pouco; saiba quando (e se) vale a pena comprá-los

Você provavelmente é mais inteligente entre seus círculo de conhecidos nas redes sociais. E aqui está o real motivo por trás disso

“Minha dor é perceber que apesar de termos feito tudo o que fizemos, ainda somos os mesmos e vivemos como os nossos pais”. Talvez seja um pouco irônico começar um texto sobre nostalgia citando uma música que me foi ensinada pelo meu próprio pai — e que fala sobre conflitos geracionais… A proposta de hoje: […]

Começo o texto desta semana com uma história que envolve o TikTok, Vladimir Putin e um jovem sub-astro da rede, filho de dois viciados em droga que perderam a guarda dele antes mesmo de seu primeiro aniversário. O contexto que une esses personagens é a guerra na Ucrânia. O jovem em questão é Denys Kostev, […]

Você pode sair deste texto preocupado…

Este texto não é sobre ganhar dinheiro, é sobre uma tendência

“Ah, é aquela rede social de gente mentirosa”, é o que eu ouço do meu avô de 91 anos ao tentar explicar o que é o Telegram. Assíduo espectador de noticiários, ele se referia não só às vezes em que a plataforma russa teve problemas com a Justiça brasileira, mas também ao seu conhecido uso […]

Os dois marcaram uma briga física, mas a batalha real é outra

Com desafios e oportunidades pela frente, o Seu Dinheiro reuniu as melhores oportunidades indicadas pelos especialistas em um guia exclusivo; baixe gratuitamente

Um homem chega em casa exausto depois de uma semana intensa de trabalho. É sexta -feira e tudo está em silêncio, o lugar está escuro. Ele mora sozinho. O vazio do ambiente começa a contaminá-lo a ponto de despertar uma certa tristeza pela solidão que enfrentaria nas próximas horas. Ele se senta no sofá e, […]