O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O campeão de indicações para o mês já está acostumado ao pódio; confira as recomendações de FII para janeiro e as perspectivas para o ano

Dois mil e vinte não foi o ano de muita gente. E quando se trata de investimentos, certamente não foi o ano dos fundos imobiliários. Após cinco anos de alta, o Índice dos Fundos Imobiliários (IFIX) terminou 2020 em baixa de 10,24%, ocupando a infame posição de pior investimento do ano.

Apesar de ter se recuperado um pouco da queda durante a crise do coronavírus nos meses de fevereiro, março e abril - no pior momento, o IFIX chegou a cair mais de 30% - os fundos imobiliários ainda não conseguiram voltar para o positivo.

Os mais machucados foram os fundos de shoppings, atingidos diretamente pelas medidas de distanciamento social e que ainda se veem às voltas com eventuais fechamentos do comércio - Belo Horizonte e Manaus, por exemplo, já impuseram novas restrições que afetaram os shoppings.

Os fundos de lajes corporativas também foram abalados com a adoção do home office em larga escala e a perspectiva de inadimplência dos inquilinos e devolução de escritórios, devido à crise econômica.

Embora as duas últimas previsões não tenham se concretizado, a alta real dos aluguéis, que o mercado aguardava ansiosamente antes da crise, não deve mais se ocorrer, em razão do home office, seja ele permanente ou não.

Por outro lado, os segmentos de logística e recebíveis imobiliários resistiram bem durante o ano que se passou. Embora tenham fechando 2020 com retorno acumulado negativo, muitos dos fundos desses segmentos tiveram desempenhos brilhantes.

Leia Também

Os galpões logísticos, pelos seus contratos atípicos de longo prazo e pelo avanço do e-commerce; os fundos de recebíveis, por terem resistido à crise sem aumento significativo da inadimplência e terem aumentado os retornos em razão da alta do IGP-M, principal indexador dos papéis das suas carteiras.

Quatro dos cinco fundos imobiliários mais valorizados de 2020 eram fundos de CRI. A exceção foi o Mérito Desenvolvimento Imobiliário (MFII11):

Apesar do mau desempenho geral dos fundos imobiliários em 2020, os juros baixos levaram novos investidores a esse mercado, que finalmente atingiu mais de um milhão de cotistas. Também surgiram novidades no mercado de FII, como a possibilidade de se alugar as cotas e o ETF de IFIX.

Além disso, a queda generalizada nos preços abriu oportunidades nos fundos que já são negociados em bolsa. Para os FII com ativos de melhor qualidade, diversificados e menos afetados pelo coronavírus, um preço menor significa que o potencial de retorno, em dividendos distribuídos, ficou mais atrativo, mesmo que o juro suba um pouco em 2021, como é esperado.

O Santander fez um levantamento com informações da Broadcast mostrando o desempenho de cada segmento do IFIX em 2020 e o retorno percentual (yield) anualizado médio aos preços do fim do ano passado.

Repare que em quase todos os segmentos, o retorno equivale a três vezes ou mais a Selic de 2%. E isso isento de imposto de renda, como normalmente ocorre com os rendimentos distribuídos por FII. A exceção são os fundos de shoppings, cujas receitas ainda sofrem com a pandemia, e que de fato não estão entre as melhores pedidas para 2021 - ainda.

| Segmento | Rentabilidade em 2020 | Retorno anualizado médio |

| Shoppings | -21,41% | 4,51% |

| Fundos de fundos | -18,54% | 7,43% |

| Lajes corporativas | -16,24% | 7,82% |

| IFIX | -10,24% | 6,89% |

| Híbridos/outros | -9,16% | 6,40% |

| Logístico/industrial | -6,37% | 6,09% |

| Ativos financeiros (recebíveis) | -0,84% | 9,79% |

As perspectivas dos especialistas para os fundos imobiliários em 2021 é positiva. O mês de dezembro já deu uma amostra disso: o início da vacinação contra o coronavírus em diversos países e definições melhores quanto ao Brexit e a presidência americana animaram os mercados, levando os ativos de risco fecharem o mês com fortes valorizações.

Os FII acompanharam. O IFIX subiu 2,19% em dezembro. O risco da pandemia ainda preocupa, bem como a trajetória de juros no Brasil, com todo o risco fiscal. Ainda assim, neste ano a economia deve se sair melhor e a covid-19 deve ao menos começar a ser debelada ao redor do mundo, o que favorece os ativos de risco, incluindo o mercado imobiliário.

Na reportagem sobre FII da nossa série sobre Onde Investir em 2021, eu faço um balanço do mercado de fundos imobiliários em 2020 e falo das expectativas dos especialistas para 2021, bem como os segmentos e fundos mais promissores para o ano.

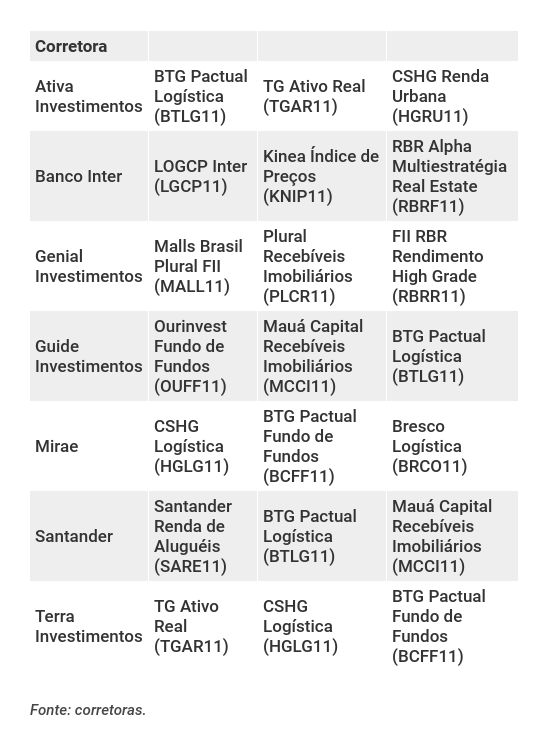

Mais uma vez, o fundo queridinho das corretoras para o mês foi o BTG Pactual Logística (BTLG11), o mesmo de dezembro e um dos mais indicados em todo ano de 2020. O fundo de galpões logísticos do BTG apareceu três vezes entre os top 3 das corretoras em janeiro.

Outros quatro fundos receberam duas indicações cada. Dois deles já são habitués por aqui e também estiveram entre os mais indicados de dezembro: o TG Ativo Real (TGAR11) e o CSHG Logística (HGLG11).

O fundo preferido das corretoras no ano passado também voltou à lista dos mais indicados: o BTG Pactual Fundo de Fundos (BCFF11).

Finalmente, temos um novato entre os mais recomendados: o Mauá Capital Recebíveis Imobiliários (MCCI11).

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para janeiro. A corretora Necton não participou neste mês, e a Genial, que começou recentemente sua carteira recomendada de FII, estreou entre as participantes.

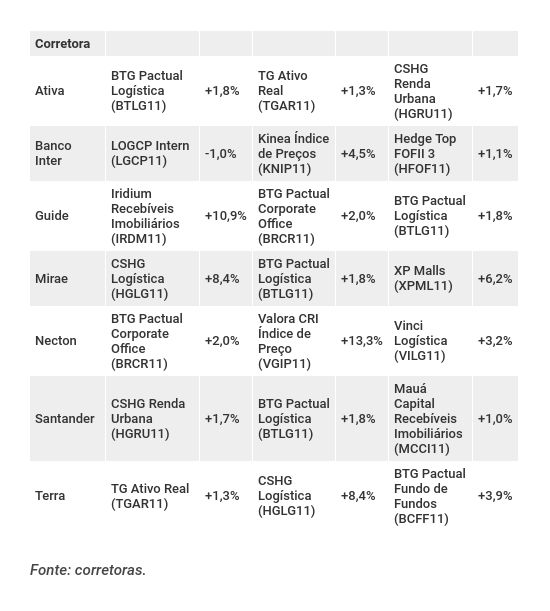

O fundo mais indicado para janeiro e segundo mais indicado de 2020 fechou o mês de dezembro em alta de 1,85%, acumulando retorno de 6,4% no ano passado, já considerando os dividendos distribuídos.

Neste mês o fundo de logística do BTG figura nos top 3 da Ativa, do Santander e da Guide.

O fundo é atualmente dono de 12 galpões logísticos nos estados de São Paulo, Rio de Janeiro, Santa Catarina e Ceará, e tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola), Natura e Itambé.

Cerca de 70% da sua receita advém de contratos atípicos de locação, considerados mais defensivos.

Eu conversei com o analista do Santander, Felipe Vaz, para a matéria da série Onde Investir, e ele disse, sobre o BTLG11, que o fundo não está barato, sendo negociado em linha com o seu valor patrimonial.

Mesmo assim, Vaz considera que o portfólio diversificado de imóveis e inquilinos de alta qualidade pode render um dividendo em torno de 6,5% ao ano, acima da média do segmento logístico, atualmente em 6,1% ao ano.

O BTLG11 é também um dos fundos preferidos do BTG Pactual Fundo de Fundos (BCFF11). O BCFF11 foi o FII mais indicado do ano passado, mas terminou 2020 com uma perda acumulada de cerca de 4%.

Para a matéria da série Onde Investir, Fernando Crestana, sócio da área imobiliária do BTG Pactual, me disse que o BCFF11 tem uma boa exposição ao fundo de logística da casa, que ainda deve ver algum ganho de capital. Segundo o último relatório gerencial do BCFF11, o BTLG11 tem a sexta maior participação na sua carteira (4,2%).

Em dezembro, o BTLG11 fundo campeão de indicações no mês, fechou com alta de 1,85%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

Quase todas as carteiras recomendadas das corretoras que participaram da matéria dos FII do mês no ano passado tiveram desempenho negativo no acumulado do ano. O melhor desempenho foi o da carteira voltada para renda da Necton, que teve retorno positivo de 1,63%. Trata-se de uma carteira com fundos imobiliários menos voláteis e com potencial de pagarem bons dividendos.

Eis os desempenhos em 2020 de todas as carteiras completas das corretoras que participaram da matéria dos FII do mês no ano passado:

O Banco Inter não enviou o desempenho da sua carteira recomendada completa em 2020.

Veja, a seguir, as carteiras recomendadas completas das corretoras participantes deste mês para janeiro:

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio