O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Trimestre após trimestre, a Weg (WEGE3) mostra bons resultados e surpreende o mercado, mas muitos consideram suas ações caras demais. E agora?

Falar sobre as ações da Weg (WEGE3) é uma tarefa difícil: por um lado, seus múltiplos são muitíssimo esticados e dão a entender que a cotação está cara demais; por outro, a empresa funciona como um relógio — trimestre após trimestre, entrega resultados surpreendentes e, como resultado, seus papéis continuam se valorizando na bolsa. Esse dilema é debatido pelo Seu Dinheiro no "Ações para ficar de olho" desta semana:

Num cenário como esse, o que fazer? As ações do grupo catarinense ainda são atrativas após acumularem ganhos de mais de 4.500% desde o IPO? Ou é hora de ficar longe de WEGE3, dadas as cotações já elevadas e o clima nada positivo do mercado acionário como um todo?

A resposta é complexa e depende muito do cenário que você, investidor pessoa física, enxerga para a Weg no futuro. É verdade que o valuation da empresa está esticado, mas também é verdade que ele tem permanecido nesses níveis há anos — o que, no fim das contas, pode significar que esse é o patamar correto para as ações de uma empresa tão sólida.

Dito isso, é preciso entender exatamente quem é a Weg e o que ela faz para ter as ferramentas corretas de avaliação dos papéis.

A Weg é uma empresa do setor de bens industriais com foco em máquinas e equipamentos elétricos. Produz motores, capacitores, geradores e muitos outros itens do tipo. Pela natureza de seus produtos, acaba sendo um importante fornecedor para diversos setores da economia — construção civil, mineração, óleo e gás, saneamento, energia elétrica, bens duráveis e muitas outras cadeias estão na carteira da empresa.

Essa diversidade de clientes é um dos trunfos da Weg, uma vez que os momentos de fraqueza de determinando segmento costumam ser compensado por uma demanda maior de outros setores, blindando-a de uma eventual desaquecimento de uma cadeia específica.

Leia Também

O próprio portfólio do grupo catarinense mostra um leque de atuação bastante amplo. Há quatro grandes divisões:

Há mais um componente importante a destacar na carteira de clientes e de produtos da Weg: o prazo. Certos equipamentos são de ciclo curto e são demandados em intervalos curtos de tempo pelas empresas, como motores para eletrodomésticos; há outros de ciclo longo, com demanda pontual e prazo mais extenso de duração, como certos componentes de GTD.

É mais um elemento que protege a Weg de oscilações: como os contratos firmados possuem prazos diferentes — alguns curtos, outro longos —, ela garante a geração de receita em diferentes janelas de tempo, novamente ficando blindada de eventuais instabilidades econômicas.

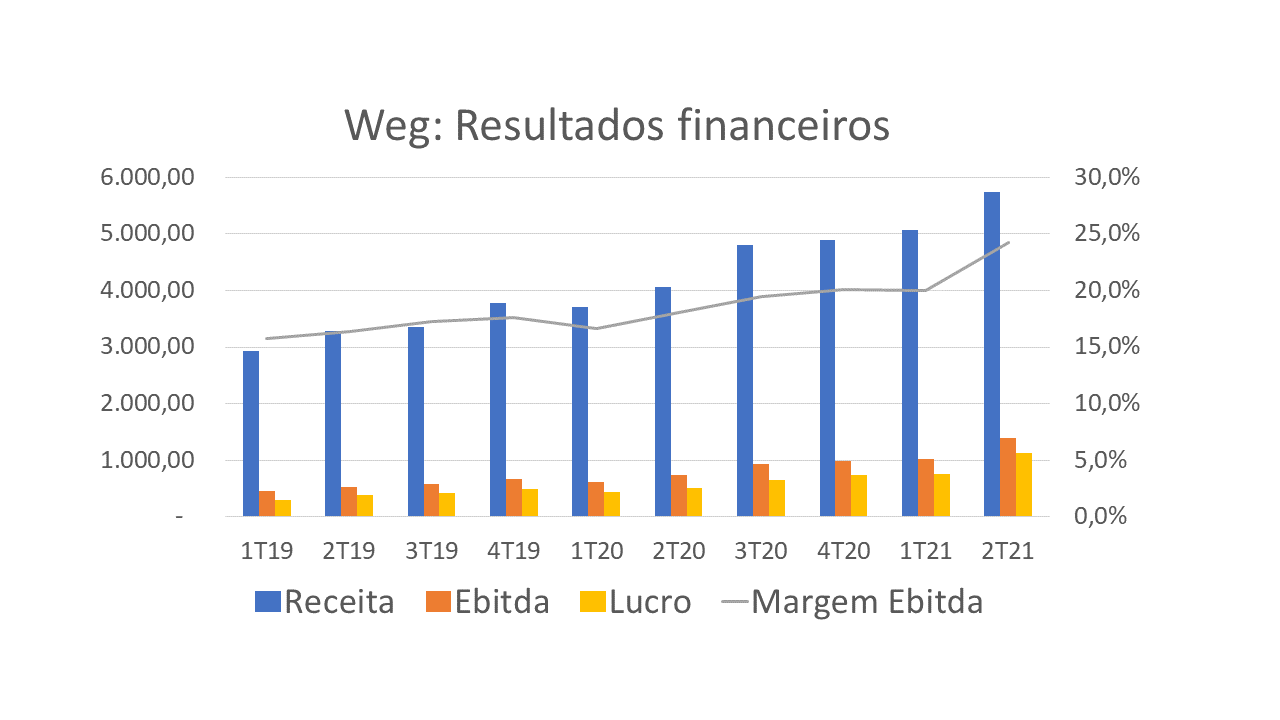

Outro fator fundamental para a resiliência da Weg é sua exposição ao mercado internacional: no segundo trimestre de 2021, por exemplo, a empresa teve receita líquida de R$ 5,7 bilhões, alta de 41,4% em um ano; desse montante, 45% dizem respeito ao Brasil, enquanto os 55% restantes foram obtidos no exterior.

E mesmo a fatia internacional é bastante diversificada: a América do Norte é o principal mercado da Weg, com 43,3% da receita externa, mas Europa (25,7%), Ásia-Pacífico (12,2%), América do Sul e Central (12,1%) e África (6,7%) também têm fatias relevantes.

Ou seja: a exposição à dinâmica externa traz à Weg um componente em dólar para a receita líquida; além disso, também a deixa exposta à economia internacional; momentos de fraqueza no mercado doméstico tendem a ser compensados pela demanda mais alta lá fora.

Como resultado de toda essa diversificação, a receita líquida da Weg cresceu de maneira praticamente ininterrupta nos últimos anos, apesar da pandemia de Covid-19.

Considerando todos esses fatores, não resta dúvida quanto à qualidade da Weg enquanto empresa. Mas, ainda assim, é importante entender se as ações WEGE3 já precificam esse fator, ou se há espaço para ganhos adicionais no papel.

Em termos de valuation, WEGE3 tem um indicador P/L estimado para 2022 em 46,63x; o EV/Ebitda para o ano que vem está em 35,37x, segundo dados do TradeMap. São múltiplos muito esticados e que se equiparam ao das big techs dos EUA — empresas que apresentam uma taxa de crescimento bem mais alta que a da Weg no curto prazo.

Por outro lado, os dados do TradeMap também nos mostram que esses dois indicadores de valuation estão abaixo da média de três anos para WEGE3 — o que, considerando os preços historicamente elevados para a ação, dá a entender que ela pode estar relativamente descontada.

Tanto é que os analistas de grandes bancos se dividem quando o assunto é Weg: entre as principais casas de análise, há quem recomende compra de WEGE3 e enxergue um enorme espaço para valorização, mas há também quem recomende venda e aposte numa queda adicional dos papéis.

O resumo das recomendações dos grandes bancos e seus preços-alvos, além de outros elementos para que você possa montar sua tese de investimentos na Weg, estão no nosso vídeo desta semana:

A rede teve um salto de quase 20% no lucro líquido recorrente do 4º trimestre de 2025 e planeja abrir até 350 de academias neste ano

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça