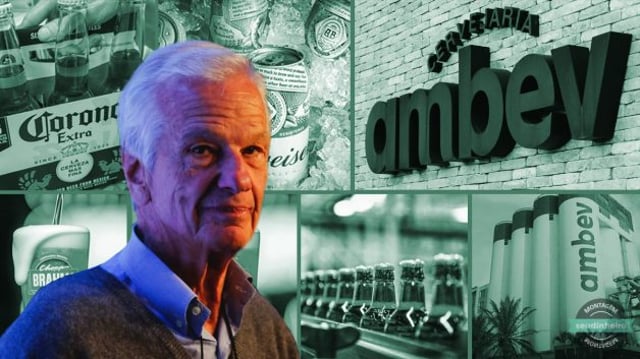

A Ambev (ABEV3) nunca vendeu tanta cerveja como no 3º trimestre. E as ações dispararam na bolsa

A gigante de bebidas registrou lucro líquido de R$ 3,6 bilhões no terceiro trimestre, alta de 50% e acima do esperado pelo mercado. Hora de comprar a ação?

O brasileiro voltou às ruas — e aos bares — com o avanço da vacinação e do relaxamento das medidas de isolamento. Essa é uma ótima notícia para a Ambev (ABEV3), e se reflete nos resultados da cervejaria divulgados na manhã desta quinta-feira.

A gigante de bebidas registrou lucro líquido (atribuído à companhia) de R$ 3,6 bilhões no terceiro trimestre. O resultado ficou acima do esperado pelos analistas e representa um avanço de 50% em relação ao mesmo período do ano passado.

A reação do mercado pode ser resumida no desempenho das ações no pregão desta quinta-feira da B3. ABEV3 disparou 9,40%, para R$ 16,65 — a maior alta do Ibovespa.

A empresa nunca vendeu tanta cerveja em um terceiro trimestre. O volume comercializado cresceu 7,7% em relação ao mesmo período do ano passado e ficou 20,8% acima do registrado no mesmo período de 2019.

Oito dos dez principais mercados da Ambev já crescem acima dos níveis pré-pandemia. No Brasil, a venda de cervejas avançou 7,5% em relação ao terceiro trimestre de 2020.

Foi um crescimento acima média da indústria pelo quinto trimestre consecutivo. Ou seja, a Ambev vem conseguindo superar a arquirrival Heineken, a única que conseguiu tirar o sono da companhia nos últimos anos.

Leia Também

Tanto as marcas tradicionais como as novas e do segmento premium tiveram bom desempenho. As vendas de Skol, Brahma e Antarctica cresceram acima do terceiro trimestre do ano passado e de 2019. Já as marcas novas seguem representando 20% da receita da Ambev no país.

Ambev no digital

A Ambev também segue firme nas iniciativas do lado digital. A plataforma BEES, que atende bares e restaurantes, alcançou 85% dos clientes ativos da companhia.

O Zé Delivery atendeu mais de 15 milhões de pedidos, estável no trimestre, mas ainda assim um desempenho positivo se levarmos em conta o processo de reabertura da economia.

Outro destaque foi a Donus, a empresa de serviços financeiros (fintech) da Ambev, cujo volume de transações triplicou no trimestre, com o dobro da base de clientes em relação ao fim de junho.

Margens da Ambev no gargalo

Com o avanço nas vendas, a receita líquida da Ambev alcançou R$ 18,5 bilhões, uma alta de 18,5% na comparação com o terceiro trimestre do ano passado.

Parte desse aumento, contudo, teve como contrapartida margens mais apertadas, com uma queda 32,5% para 29,6%, uma das menores da história da Ambev, em consequência do aumento das despesas no período. Parte dos custos da empresa é dolarizada e vinculada às cotações das commodities.

O Ebitda (sigla em inglês para lucro antes de juros, impostos, depreciação e amortização) aumentou 7,8%, para R$ 5,5 bilhões.

Hora de comprar ABEV3?

Os analistas que acompanham a Ambev foram praticamente só elogios ao resultado, inclusive aqueles que não recomendam a compra das ações.

O Credit Suisse destacou a execução de vendas de alto nível da companhia e recorreram a Mark Twain para elogiar o balanço. “Eles não sabiam que era impossível, então fizeram”, escreveram, em relatório a clientes.

Para o Morgan Stanley, a Ambev deve enfrentar um ano mais difícil em 2022. “Mas vemos risco de alta em nossas premissas de volume neste momento.”

Confira a seguir a recomendação e o preço-alvo para as ações ABEV3:

- BofA Securities: underperform (venda), com preço-alvo de R$ 15,50

- Citi: neutra, com preço-alvo de R$ 17,00

- Credit Suisse: compra, com preço-alvo de R$ 18,50

- Goldman Sachs: venda, com preço-alvo de R$ 13,00

- Morgan Stanley: underweight (venda), com preço-alvo de R$ 13,00

- XP: compra, com preço-alvo de R$ 20,00

Leia também:

Ambev (ABEV3) vende mais cerveja e tem lucro de R$ 3 bilhões, alta de 4,2%

Apesar da pressão sentida pelo aumento de custo das commodities e alta da inflação, Ambev viu crescimento no consumo fora de casa

A vida de Jorge Paulo Lemann por trás da Ambev: conheça os segredos e ensinamentos do homem mais rico do Brasil

O guia gratuito feito pelo Seu Dinheiro reúne as histórias dos maiores bilionários brasileiros, desde o início da jornada até a formação dos grandes impérios destes empresários

Ambev (ABEV3) dispara após JP Morgan ver o copo meio cheio e recomendar compra para as ações pela primeira vez

Ações da Ambev (ABEV3) lideram as altas do Ibovespa no pregão desta quarta; segundo o JP Morgan, potencial de valorização é de mais de 20%

Conheça os segredos do ‘Véio da Havan’, Lemann e outros bilionários brasileiros: guia traz as lições dos homens e mulheres mais ricos do país

O guia do Seu Dinheiro mostra como as pessoas mais ricas do Brasil começaram a trajetória até atingirem o tão sonhado bilhão na conta e reúne os melhores ensinamentos dos bilionários

O homem mais rico do Brasil: Como Jorge Paulo Lemann construiu uma fortuna de US$ 15,1 bilhões com cerveja e hambúrguer

Com uma gestão polêmica de empresas desde o começo, o carioca revolucionou o mercado de capitais brasileiro e construiu um verdadeiro império

A nata dos bilionários: Como Marcel Telles, sócio de Jorge Paulo Lemann na AB Inbev, se tornou o 3º homem mais rico do Brasil

Influenciado por colegas da faculdade, Telles estava determinado a entrar para o tal do mercado financeiro; hoje, o patrimônio do carioca chega a US$ 10 bilhões, de acordo com a Forbes

Como Beto Sicupira, fundador da Ambev ao lado de Jorge Paulo Lemann, se tornou o 5º homem mais rico do Brasil

Sócio de Lemann e Marcel Telles e chamado de “rolo compressor” nas empresas, Sicupira atingiu uma fortuna de US$ 8,3 bilhões (R$ 42,6 bilhões)

Muito mais que rebolar: sucesso com ‘Envolver’, Anitta bateu os R$ 533 milhões com estratégia de marketing e parcerias como Nubank (NUBR33) e Ambev (ABEV3)

Além da música, cantora investiu na sua carreira como empresária para alcançar diferentes públicos e parcerias

Bancos e cervejas têm as marcas mais valiosas do Brasil em 2021; veja o ranking completo das empresas

Itaú lidera o ranking, com valor de marca de R$ 40,5 bilhões; cinco primeiras posições repetiram o pódio de 2020

Dividendos: Ambev presenteia acionistas com mais de R$ 8 bilhões antes do fim do ano; B3 e Dexco também entram na festa

Juntas, as três empresas distribuirão quase R$ 10 bilhões em dividendos e JCP perto do Natal e do Ano-Novo

Lucro e receita acima do esperado, mas ação em baixa. O que acontece com a Ambev?

Como de costume, mercado toma decisões baseado nas projeções, e segundo analistas, custos de produção e margens ainda preocupam

Ambev, Gol, Vale e mais: os balanços que mexem com o mercado nesta quinta-feira

Confira os números das principais companhias que divulgaram resultados entre a noite de ontem e a manhã de hoje e seus efeitos nas ações

Com crédito tributário, Ambev lucra quase R$ 3 bilhões no segundo trimestre

Decisão do STF levou a um impacto positivo de R$ 1,6 bilhão no resultado final, mas fabricante de bebidas apresentou crescimento de 19% nos volumes

BofA vê Ambev beneficiada pela atividade de bares e restaurantes, mas diz que custos continuam subindo

Banco manteve a recomendação de venda para as ações da Ambev e o preço-alvo de R$ 15

Otimista com o Zé Delivery, Credit Suisse eleva preço-alvo da Ambev

App de entrega de cerveja em casa tem brilhado na pandemia, como seria de se esperar; mas para o Credit, seu potencial ainda não está no preço da ação da Ambev

Na Ambev, a venda de cerveja garantiu o happy hour no primeiro trimestre

A Ambev reportou forte crescimento na receita líquida e no lucro no primeiro trimestre, impulsionada pelas vendas de cerveja no Brasil

Suspende o brinde: produção de cerveja desacelera em fevereiro e começa a faltar garrafas

Credit Suisse vê produção desacelerar a 0,3% no mês passado, com maior parte das cervejarias enfrentando restrições na capacidade

Ambev registra aumento de vendas no 4º tri, mas alerta que cerveja vai encarecer em 2021

Lucro da fabricante de bebidas sobe 63,3% no período, com a ajuda de créditos tributários de R$ 4,3 bilhões

Lemann, sobre AB Inbev: depois da pandemia, que nos freou, vamos voltar a crescer

Lemann evitou atribuir a perda de mercado da AB Inbev exclusivamente à crise econômica trazida pela covid-19

Ambev fecha compra de mil veículos elétricos

Produção será feita em área exclusiva na fábrica da Agrale em Caxias do Sul (RS), com quem a empresa tem contrato de cooperação técnica

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP