O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Foi apenas no século 19 que cientistas concordaram que o planeta havia passado por várias eras glaciais e não apenas uma, consenso até a época.

A descoberta de enormes rochas com diferenças de idade de alguns milhões de anos e em lugares completamente distantes entre si sugeria pelo menos cinco períodos de congelamento da Terra, em que praticamente não existia vida devido às baixas temperaturas e à falta de luz solar.

O tema introduz o capítulo sobre retornos compostos do livro “The Psychology of Money”, do premiado autor e investidor em venture capital Morgan Housel – seu blog, Collaborative Fund, é uma das leituras mais interessantes que tive o prazer de conhecer nos últimos anos.

Mas que força da natureza – ou sobrenatural, dependendo da fé de cada um – poderia causar o congelamento e derretimento do planeta por algumas vezes? Existiam, de fato, várias teorias para explicar o congelamento ou derretimento do planeta apenas uma vez, mas não cinco.

Há pouco mais de um século, o sérvio Milutin Milankovic chegou à teoria aceita até hoje de que os campos gravitacionais do Sol e da Lua afetam levemente o movimento da Terra e sua distância em relação ao Sol. Ao longo desse ciclo, o planeta poderia passar milênios com temperaturas muito altas ou muito baixas.

A princípio, Milankovic assumiu que eram os longos invernos vorazes os responsáveis pelas eras glaciais, transformando tudo em gelo. Anos depois, porém, o russo Wladimir Koppen aprofundou-se no tema e encontrou o equívoco do colega.

Leia Também

Na realidade, eram os verões sucessivos e ligeiramente menos quentes que causavam o congelamento, ao não serem capazes de derreter o gelo do inverno anterior. Mais do que uma energia gigantesca, o processo cíclico de destruição da vida na Terra era lento e constante.

Repare a natureza convexa e cíclica do exemplo: pequenas mudanças que se acumulam no tempo causam mudanças cada vez maiores, até o ponto de inflexão em que o ciclo atual é causa das mudanças que levarão ao próximo.

A analogia é perfeita para o ato de investir, especificamente se aplicada à convexidade e à natureza cíclica do investimento em ações.

Recentemente, decidimos investigar a relação entre os fundos long biased – aqueles com viés comprado em Bolsa, mas com flexibilidade na exposição – e os long only – sempre comprados, próximos a 100% de exposição a ações.

A principal crítica que existe aos long biased é o fato de ficarem no meio do caminho, nem pra lá nem pra cá, entre gestores de ações tradicionais, totalmente dedicados a gerar retornos via seleção das melhores empresas, e gestores de multimercados, com um componente de “market timing” em suas decisões, mas historicamente com pouca exposição à Bolsa.

Antes de qualquer coisa, não há dúvida de que ganhar dinheiro no mercado é um jogo disputadíssimo e, provavelmente, um jogo de soma negativa se considerarmos os custos envolvidos. Selecionar as melhores empresas para ser sócio e ainda aumentar ou reduzir a exposição à renda variável no momento certo demandam muito de tudo: experiência, sorte e obsessão. É para poucos e são esses que nos interessam.

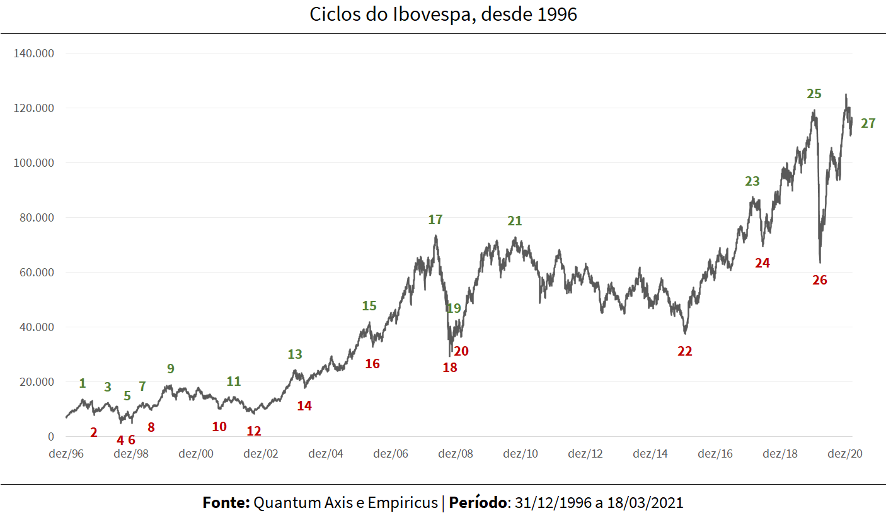

Em primeiro lugar, segmentamos o desempenho do Ibovespa desde 1996 em ciclos de alta e de baixa, em que alta corresponde a períodos com ganhos de pelo menos 25% e baixa a períodos com queda de pelo menos 20%. (Há uma simetria matemática aqui: ao perder 20%, o investidor precisa recuperar 25% para voltar ao ponto original.)

Cada número da figura abaixo corresponde a um desses períodos alternados. Atualmente, estamos em um ciclo de alta que começou em 23 de março do ano passado, pior momento da crise. O Ibovespa já sobe 81% desde então.

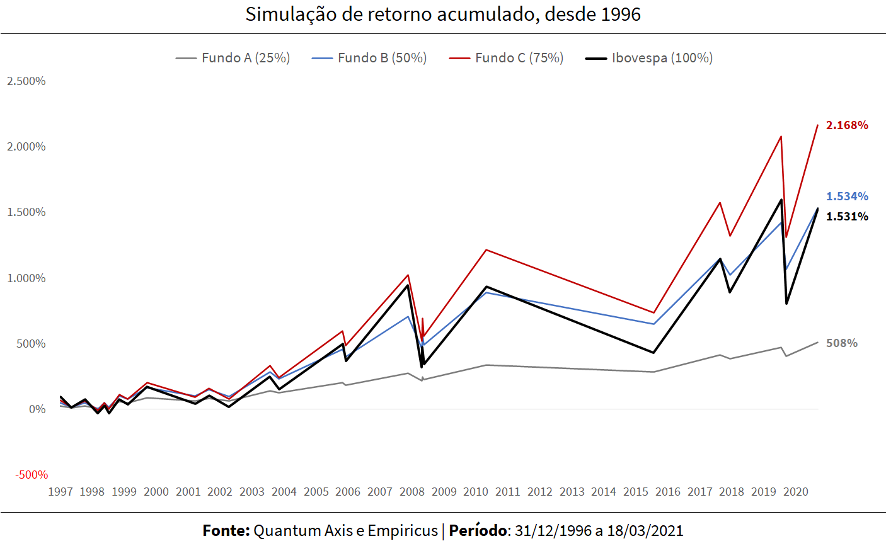

Em seguida, simulamos três estratégias com exposição crescente à Bolsa: um fundo A, que capturaria 25% do resultado de cada ciclo, de alta ou baixa; B, que capturaria 50%; e C, com 75%. Aqui, há uma premissa duvidosa, mas utilizada para fins didáticos, de que esses gestores têm habilidade acima da média de identificar ciclos.

Pela lógica, todos são menos arriscados do que um gestor de fundo long only, 100% alocado em Bolsa. Mas seriam seus retornos também proporcionalmente menores?

Não exatamente. O resultado traz uma dupla surpresa: enquanto o fundo B, com metade da exposição à Bolsa em cada um dos ciclos, teve desempenho acumulado próximo ao do Ibovespa, o fundo C, com 75% de captura, foi muito melhor, abrindo larga diferença.

Uma das hipóteses para o desempenho superior de C, por exemplo, é justamente a assimetria que existe entre ganhos e perdas. Participar dos movimentos de alta teve peso maior do que dos movimentos de baixa.

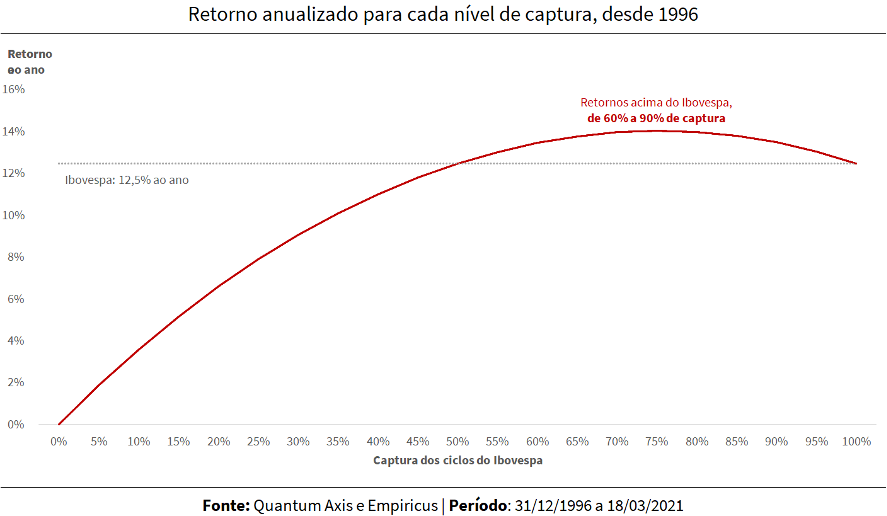

O próximo passo seria, portanto, entender se houve e qual foi, historicamente, um intervalo ideal de exposição ao Ibovespa nos ciclos. A figura abaixo aponta nessa direção: estratégias que participaram de 60% a 90% das altas e baixas da Bolsa tiveram um desempenho acumulado acima do Ibovespa em 24 anos, com menos risco, obviamente.

Ao simularmos outros períodos, os resultados foram parecidos, com pico próximo a 70% a 80% de captura. Esse parece ser, historicamente, um intervalo que equilibra o trade-off entre a convexidade na alta e a proteção patrimonial na queda.

Da teoria para a prática, outras duas surpresas positivas: não apenas a maioria dos fundos long biased da indústria ganhou do Ibovespa nos últimos anos – lembrando que há uma boa dose de heterogeneidade entre eles –, como os melhores ainda têm uma relação assimétrica e positiva entre o quanto participam das altas da Bolsa e o quanto participam das quedas.

Para conhecer esses fundos que mais se destacam e acompanhar o relatório que será divulgado nas próximas semanas com cenário e posições dos principais gestores da categoria, espero você na série Os Melhores Fundos de Investimento.

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA