O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Executivos competentes, confiáveis e energéticos transformam o negócio em algo completamente diferente, e não destroem valor para o acionista

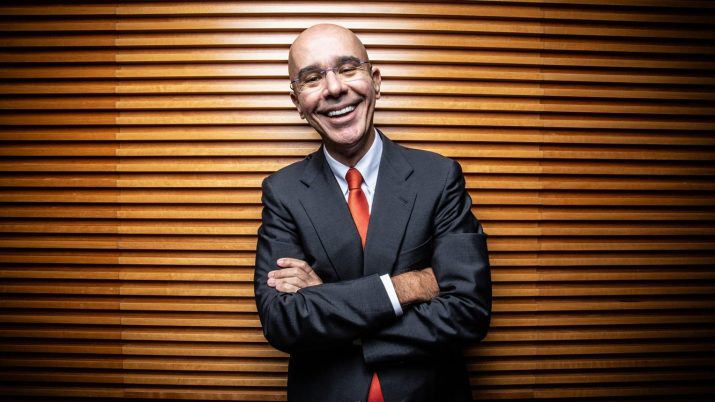

Nesta semana, assistimos ao anúncio do Santander Brasil (SANB11) de que seu CEO, Sérgio Rial, será alçado ao posto de chairman (presidente do conselho de administração). Em seu lugar, assume Mario Leão, que liderou o Corporate (área de grandes empresas) nos últimos quatro anos.

Rial acompanha o movimento de nomes como Jeff Bezos, que recentemente saiu do posto de CEO para se tornar chairman da gigante Amazon.

Durante a semana, circulou nos aplicativos de mensagens uma emocionada mensagem de Sérgio, que descreve sua enorme alegria em fazer esse movimento, e em poder reconhecer o trabalho da sua equipe direta, que sobe de posto quase em bloco, junto com ele. Merecido, não só por ele, mas por toda a equipe. Ninguém chega a lugar nenhum sozinho.

Como Rial muito bem coloca em seu texto, o Santander Brasil “abriu lojas quando a maioria fechava, acelerou [a concessão de crédito] quando muitos temiam” e fechou a torneira dos empréstimos quando todos estavam otimistas demais, logo antes da pandemia.

Com isso, o banco abriu uma série de lojas de crédito focadas no produtor rural Brasil afora, se consolidou como o líder em financiamento de veículos, com uma participação de mercado de mais de 25%, e mostrou grande resiliência na receita de serviços, a linha de receita sob intenso ataque das fintechs, por meio da sua bem-sucedida GetNet.

Com efeito, o Santander apresentou um dos maiores retornos totais ao acionista dentre os grandes bancos brasileiros ao longo dos últimos cinco anos. Fruto do trabalho de uma grande equipe, liderada por Rial. Se ele não tivesse uma equipe competente, não teria para onde ir depois de sete anos como CEO — não teria ninguém para substituí-lo.

Leia Também

Não acha incrível que um patinho feio, um “bancão sob ataque das fintechs”, conseguiu performar tão bem ao longo dos últimos anos?

Esse é meu ponto. A importância do fator gente.

Executivos competentes, confiáveis e energéticos transformam o negócio em algo completamente diferente, e não destroem valor para o acionista. Gente boa muda o negócio, muda a estratégia, mas não deixa a peteca cair.

Por outro lado, pessoas que carecem de qualquer um desses três traços — competência, caráter ou energia — são capazes de transformar um excelente negócio em uma destruição de valor para o acionista.

O caso de Méliuz (CASH3), é outro exemplo bem-sucedido do poder das pessoas à frente de uma empresa.

Já gostamos da tese de investimentos desde quando a empresa era majoritariamente de cashback, serviço que fica dentro da vertical “marketplace” da companhia.

À época do seu IPO, a vertical de serviços financeiros era tida pela maioria dos investidores como “opcionalidade” – algo que não colocamos na conta, mas, se executado, traz upside adicional ao case.

Pois bem. A maioria das opcionalidades ou não são executadas nunca, ou são executadas alguns anos depois de prometidas. No caso de Méliuz, entretanto, a companhia já entregou um serviço financeiro novo desde que veio para a bolsa — há menos de um ano — o Méliuz Empréstimos. Mas não parou por aí.

Também fez duas aquisições relevantes nessa vertical nesse meio tempo: o AcessoBank, um banco digital completo, e, ontem, o AlterBank, banco digital especializado na negociação de criptomoedas.

Se os serviços financeiros já eram opcionalidades aos olhos dos investidores, imagine criptoativos. Para mim, não estava nem no radar. E a companhia surpreendeu positivamente.

Quem sabe daqui a pouco o Israel Salmen também não vira chairman? A acompanhar…

Enfim.

Atente-se, sempre, a quem está por trás daquela marca, daquele ticker, daquele negócio. O cérebro, o caráter e a energia são frequentemente mais relevantes que o negócio.

Preste muita atenção aos CPFs – não só aos CNPJs.

Um abraço,

Larissa

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais