O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em um momento de crise como o provocado pelo coronavírus, capacidade de se adaptar é essencial para a receita de sucesso. Confira as principais indicações dos analistas para o próximo mês

Essa informação pode chocar alguns, mas a geração “nativa digital” millenial já não é adolescente há muitos anos e muitos já podem até concorrer à presidência da República.

É bem capaz que você frequentemente os confunda com a geração Z — que estão em peso no TikTok e não conhecem um mundo que não fosse hiperconectado e online —, mas os millenials mais velhos já são oficialmente quarentões, o que significa que boa parte deles estão por trás das transformações dos últimos anos que vimos por aí.

Como membro de uma das últimas “levas” de millenials que vieram ao mundo, tenho bem nítido na memória a transição de um mundo analógico para o universo online, a intensificação e a onipresença da preocupação ambiental e uma mudança drástica na missão, valores e visão corporativa das empresas.

É, os tempos são outros e é preciso saber se adaptar. Durante o pior momento da pandemia, foi fácil perceber a importância dessa capacidade adaptativa. Pegue como exemplo o isolamento social, que fechou lojas e shoppings ao redor do mundo. Quem ainda não havia entrado de vez no século XXI foi obrigado a correr contra o tempo ou seria engolido por aqueles que nasceram sabendo o significado de um e-commerce ou marketplace.

Essa é apenas uma das inúmeras mudanças forçadas que podemos citar. Basta você olhar ao seu redor para ver o quanto as coisas mudaram em um curto espaço de tempo. Comodidade, rapidez, sustentabilidade e segurança viraram requisitos essenciais para qualquer tipo de serviço — e se tudo puder ser resolvido sem sair de casa melhor ainda.

No entanto, para muitos setores, um aplicativo super intuitivo e uma presença digital marcante não são tudo. Em muitos casos nem mesmo se aplica. Mas nem por isso eles deixam de precisar se adaptar para conquistar investidores mais novos e antenados com as “tendências” do mercado.

Leia Também

A “revolução do ESG” é uma prova disso. Cada vez mais se cobra que as empresas não só apresentem bons resultados financeiros, mas que esses números venham acompanhado de uma visão sustentável, respeitando não só o meio ambiente como as pessoas que o compõe.

E o mercado não perdoa. Se uma empresa não é capaz de se adaptar, vai ser engolida por aqueles que souberam surfar essa onda.

Neste mês, as três empresas que compõem a lista de ativos mais indicados pelos analistas do mercado financeiro possuem em comum essa habilidade. Elas são exemplos de companhias que estão correndo atrás dessa virada de chave para os novos tempos, tão fundamental para atravessar momentos de crise como o que vivemos e ter sucesso.

Se você nos acompanha todos os meses, deve receber sem nenhuma novidade a informação que a Vale (VALE3) é mais uma vez a ação mais indicada pelas principais corretoras e bancos, dessa vez com seis indicações. A mineradora integra o seleto grupo das ações do mês por nada menos que 14 meses consecutivos. Quem seguiu à risca a recomendação de lá para cá obteve um retorno superior a 73%.

Empatados em segundo lugar, temos duas empresas tradicionais que souberam se atualizar aos novos tempos para seguir ganhando — Bradesco (BBDC4) e B3 (B3SA3), com três indicações cada.

Antes de partir para a tabela completa com as indicações, vale mencionar também as outras companhias que tiveram mais de uma menção: Totvs (TOTS3), JBS (JBSS3), SLC Agrícola (SLCE3), Itaú Unibanco (ITUB4) e Via Varejo (VVAR3).

Entendendo a Ação do Mês: todos os meses o Seu Dinheiro Premium consulta as principais corretoras do país para descobrir quais são as principais apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 ações, os analistas indicam as suas três prediletas. Com o ranking nas mãos, selecionamos as que contaram com pelo menos duas indicações.

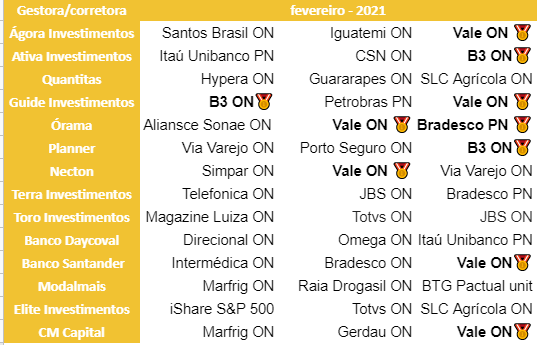

Confira a seleção completa feita por 14 corretoras:

Tão resiliente quanto a cotação do minério de ferro nos últimos meses é a visão positiva que os analistas do mercado financeiro possuem para a Vale. Mais uma vez a mineradora aparece como a favorita. E mais uma vez disparada na frente, com seis indicações — de Órama Investimentos, Ágora Investimentos, Guide Investimentos, Necton, Banco Santander e CM Capital.

As boas perspectivas seguem sendo as mesmas que fizeram da Vale o “ativo do ano” durante 2020. Mesmo durante uma crise que afetou demanda, produção e o mercado financeiro como um todo, a companhia se manteve firme, no caminho da recuperação aos níveis pré-Brumadinho e buscando se enquadrar no que os seus investidores, cada vez mais exigentes, esperam de uma empresa do seu porte.

O trabalho da gestão da companhia tem sido essencial para isso. Mesmo com todos os custos e provisões ainda relacionados ao desastre de Brumadinho e a queda provocada pela crise do coronavírus, a mineradora tem conseguido reduzir sua dívida líquida e segue com um fluxo de caixa robusto.

A alta expressiva do minério de ferro e a cotação elevada do dólar ajudaram a equilibrar o balanço mesmo diante da redução da produção e da perspectiva de queda para a moeda americana e commodity. Assim, as projeções para a Vale seguem amplamente positivas.

Depois de anos conturbados com Donald Trump na presidência, a esperança do mercado é que o novo presidente americano Joe Biden tenha uma política externa menos turbulenta com relação à China. Essa relação mais estável tende a trazer menos incertezas e, por tabela, favorece aqueles que possuem laços comerciais mais estreitos com a segunda maior economia do mundo, como a Vale.

Ainda falando da importância do país asiático para a companhia, a expectativa é que o grande investimento em infraestrutura do país aumente a demanda de minério de ferro em escala global.

No entanto, é preciso notar que as idas e vindas do minério de ferro e do dólar podem impactar a companhia no curto prazo, trazendo alguma volatilidade. Neste mês de fevereiro, outro fator que pode afetar momentaneamente a cotação é o feriado do Ano Novo Lunar na China, que fecha a negociação da commodity por uma semana e que deve impactar também na demanda para o país asiático.

A gestão da companhia também anda buscando operações mais eficientes e rentáveis, o que justifica a venda de sua usina na Nova Caledônia. Segundo a Necton, a operação deve estancar o dispêndio em aportes de caixa em uma operação que nunca gerou fluxo positivo. “Com a venda deste ativo a companhia passa a manter maior foco nas operações mais rentáveis, reduzindo a participação das vendas de níquel e cobalto no mix de produtos”. Desde 2011, a operação nunca havia gerado fluxo de caixa positivo.

Mas foi-se o tempo em que somente números justificavam o sucesso de uma companhia aos olhos dos investidores. Com os acidentes gravíssimos dos últimos anos, ninguém melhor que a Vale para ilustrar a importância de uma estratégia que abarque totalmente o conceito queridinho do mercado — o ESG, Meio Ambiente, o Social e a Governança.

A companhia tem trabalhado duro para estabelecer uma imagem mais sustentável, dentro do que a sua atividade de alto impacto permite, é claro. Revisão de protocolos e investimentos em contrapartidas ambientais fazem parte da rotina. A companhia também caminha para chegar a um acordo sobre a reparação aos mineiros de Brumadinho, conforme confirmado ontem pelo governo de Minas Gerais.

Na parte da governança, a empresa tem se destacado com louvor. A retomada do pagamento de proventos aos acionistas é vista com bons olhos e muito antecipada pelo mercado.

A Guide Investimentos avalia que no atual patamar, as ações da companhia estão descontadas e é um momento interessante de entrada. A Ágora possui uma visão parecida, ainda que a companhia tenha recentemente superado a Rio Tinto e a BHP.

Antes mesmo do coronavírus bater na nossa porta, o setor bancário já estava “nas cordas”, apanhando sem dó do mercado.

Desde que o mundo é mundo, as grandes instituições financeiras, devido a sua alta complexidade, poucas vezes tiveram que lidar com um ataque intenso da concorrência. Com a “democratização digital” e a rápida “proliferação” das empresas de tecnologia voltadas ao setor financeiro, as fintechs, isso começou a mudar.

Ao invés de filas intermináveis e dezenas de assinaturas em contratos com letra miúda, abrir conta em um banco passou a ser algo feito em dois ou três cliques. Muitas vezes uma selfie e uma foto frente e verso do seu RG é o máximo de burocracia necessária. As idas à agência viraram coisa do passado — já que na maior parte dos casos elas nem mesmo existem.

Chega a ser uma competição quase desleal… A seu favor, as instituições tradicionais nunca deixaram de ter a sua solidez de anos de mercado, ao tempo que as fintechs podem deixar de existir tão rapidamente quanto surgiram.

Mas, depois de muito apanhar, o setor bancário parece finalmente ter feito a lição de casa. Desde que os analistas passaram a precificar uma retomada econômica, é possível notar que o setor tem reconquistado a confiança. O Credit Suisse, por exemplo, revisou recentemente suas projeções para o setor e indicou que os bancos devem passar por um ciclo de crescimento em breve.

Outra coisa que não dá para ignorar é que nos últimos tempos, o Bradesco (BBDC4) tem sido a principal aposta dos analistas dentro do setor. Nos últimos seis meses, o bancão pintou entre as favoritas 4 vezes.

Para fevereiro, três instituições indicaram as ações preferenciais do Bradesco — Órama Investimentos, Terra Investimentos e Banco Santander.

O Bradesco, assim como o setor como um todo, deve se beneficiar da leitura (e sinalização) de que em breve teremos uma alta da taxa de juros. Outro fator que deve impactar positivamente todo o ecossistema são as decisões favoráveis ao setor em projetos relacionados à tributação.

Para o Santander, o Bradesco exibe uma combinação poderosa de boa administração de custos de vendas e administração, um alto retorno potencial e ainda deve ser o melhor pagador de dividendos dentre os grandes bancos nacionais em 2021. Outro ponto atrativo está diretamente relacionado à crise: o grande desconto dos papéis vistos nos últimos anos.

E já que estávamos falando em transformação, não tem como não mencionar o braço “nativo digital” da companhia, o banco Next. Durante a pandemia, essa foi a grande aposta do Bradesco, que fortaleceu o seu arsenal e aumentou sua fatia no mercado mesmo durante meses complicados.

A atuação da companhia durante a pandemia é um dos temas mais comentados entre os analistas na hora de listar os gatilhos para valorização, com provisões certeiras contra o risco de inadimplência. Os analistas da Órama ressaltam que a provisão para devedores ao longo de 2021 abrirá espaço para resultados ainda melhores da companhia.

Falando em resultados, os números do banco no quarto trimestre foram divulgados ontem à noite e devem dar o que falar. O Bradesco registrou uma queda esperada de 24,8% no lucro anual, mas o balanço dos últimos três meses de 2020 mostrou um surpreendente aumento no resultado recorrente.

Dentre os principais riscos e fatores que podem atrapalhar o bom desempenho dos papéis listados pelos analistas estão a continuidade da migração de clientes para as fintechs, uma recuperação econômica mais lenta e a continuidade da pressão sobre a margem financeira da instituição.

O Santander cita também a exposição da companhia a setores impactados pela pandemia da covid-19, por meio do seu braço Bradesco Saúde. No entanto, na visão dos analistas da Órama, o Bradesco está preparado para a volta do cenário “normal”, após superado o auge da crise, quando a baixa utilização gerou custos menores para a companhia.

Outra transformação que veio com o crescimento das fintechs e a grande digitalização do mundo foi a democratização do acesso a uma cesta de investimentos cada vez mais diversificada.

É bem verdade que além da popularização de plataformas fáceis de serem utilizadas pelos usuários mais leigos também tivemos um empurrãozinho das mínimas históricas da taxa de juros, que deixaram os investimentos em renda fixa tão atrativos quanto calcinha bege.

Essa confluência de cenário é o que fez com que a Bolsa brasileira acumulasse mais de 3 milhões de investidores. Mas a B3 soube surfar muito bem essa onda e, além disso, tem se firmado como uma companhia resiliente, com uma gestão eficiente de custos e estratégia.

Essas são só algumas das razões pelas quais a companhia veio parar mais uma vez entre as principais indicações dos analistas. Dessa vez, ela foi a escolha também de três instituições — Planner Corretora, Guide Investimentos e Ativa Investimentos.

O ciclo de baixa dos juros deve ser encerrado em breve, mas nem por isso as visões dos analistas para a companhia pioraram. Pelo contrário. Para Pedro Serra, gerente de Research da Ativa Investimentos, a mudança de hábito dos investidores na hora de investir nos últimos anos deve continuar mantendo a renda variável aquecida. Sem sombra de dúvidas essa é uma boa notícia para a B3, que possui o monopólio nacional de negociações de ativos de renda variável.

A transformação dos últimos anos tem mantido elevado o volume de negociação. Além da chegada cada vez mais intensa dos investidores de varejo, vemos (finalmente) um sinal maior do retorno dos investidores estrangeiros ao país.

A Guide destaca que além da forte presença no mercado de ações (Bovespa) e futuros (BM&F), a empresa tem investido pesado na diversificação de seus produtos, com serviços completos de trading, clearing, liquidação, custódia e registro. A companhia também deve se beneficiar da gigantesca lista de empresas que planejam entrar na bolsa de valores nos próximos meses e de empresas já listadas que buscam captar recursos com ofertas secundárias.

A Planner espera que em 2021 essa linha do balanço fique próximo de R$ 1,2 bilhão, com investimentos totalizando entre R$ 420 milhões e R$ 460 milhões. Além disso, a companhia espera distribuir entre 120% e 150% do seu lucro líquido societário aos acionistas, na forma de juros sobre capital próprio, dividendos e recompra de ações.

Alinhada ao que o mercado espera das companhias neste momento que vivemos, a B3 também já reforçou o seu compromisso com o ESG. Além da sua forte estrutura de governança, a empresa estabeleceu outros quatro pilares a serem cumpridos: alinhamento com as melhores práticas de sustentabilidade, induzir boas práticas de ESG no mercado brasileiro, fortalecer seu portfólio de produtos e promover novas frentes de negócios de impacto.

“Com relação a uma possível concorrência, avaliamos essa possibilidade como pequena no momento. O mercado de capitais brasileiro ainda não possui capacidade para suportar a entrada de um novo player, inviabilizando qualquer tipo de investimento em uma nova bolsa ou casa de clearing que possa afetar o resultado da B3 no curto prazo” - Guide Investimentos

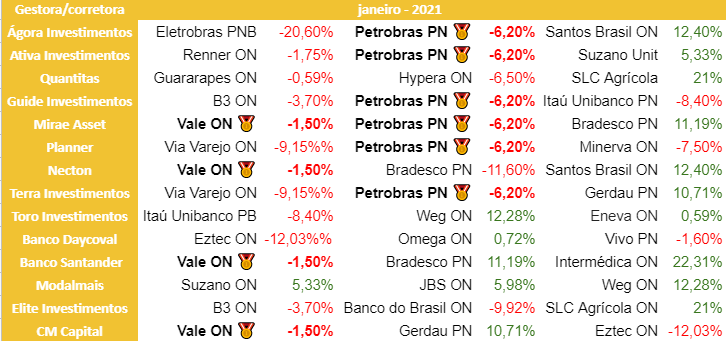

O comportamento das bolsas globais durante a primeira semana de janeiro, com seguidos recordes por todo o mundo, não é nem de perto uma boa amostra do que rolou ao longo do mês nos mercados.

Em janeiro, a cautela reinou. A preocupação com o ritmo de vacinação contra a covid-19 se alastrou tão rápido quanto o vírus. Além disso, tivemos uma boa dose de ruídos e crises políticas em antecipação às eleições legislativas — no Brasil e nos Estados Unidos.

Dentre as indicações, a Eletrobras foi a companhia com o pior desempenho, recuando 20,6%, repercutindo a saída do CEO Wilson Ferreira Junior e os ruídos que deixaram mais claro para o mercado que uma privatização dificilmente ocorrerá ainda no governo Bolsonaro.

Petrobras e Vale, as duas principais indicações do mês passado, não escaparam da aversão ao risco e recuaram, respectivamente 6,20% e 1,5%. Confira a tabela completa dos desempenhos em janeiro:

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM