O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Cofundador da Oaktree Capital diz ver mundo mais desafiador para investidores; para quem planeja mais precaução, gestor recomenda aumento de caixa e mudança em sortimento de ativos

A intensa alta dos ativos globais de maior risco, com dinheiro jorrando pelos bancos centrais e as economias ainda em recuperação, levou parte do mercado financeiro a questionar se não estaria sendo formada uma "bolha de liquidez".

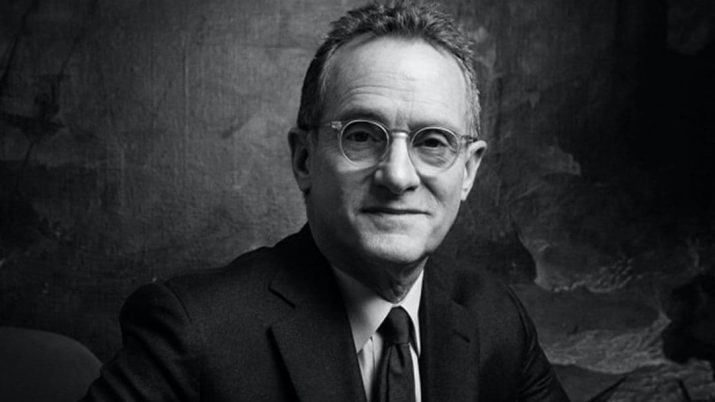

Para Howard Marks, cofundador da Oaktree Capital e uma das referências para grandes investidores como o bilionário Warren Buffett, ao menos nos Estados Unidos a atividade econômica apoiará a alta dos ativos.

Especialista em ciclos de mercado, o gestor foi uma das vozes que defendeu a compra de ativos no auge do pânico entre os investidores provocado pela pandemia do coronavírus, em março do ano passado.

Agora, o executivo da gestora que administra US$ 110 bilhões em ativos entende que, apesar da forte valorização dos ativos, incluindo as bolsas, o forte desempenho da economia sustenta a avaliação positiva. Para este ano, a previsão é de que o PIB dos Estados Unidos cresça até 7%.

"A economia pode virar pela 'psicologia' das pessoas, com influência de alguma variante [da covid-19], mas não acho que seja esse o caso", disse Marks em entrevista ao estrategista-chefe da Empiricus, Felipe Miranda, transmitida ao vivo nesta segunda-feira (19).

O gestor também lembrou que o Fed, o banco central dos EUA, indicou que manterá a taxa básica de juros em patamares baixos por bastante tempo — hoje está entre 0% e 0,25%.

Leia Também

Conhecido pelos famosos "memos", cartas aos investidores que se tornaram leitura obrigatória pelo mercado, Marks disse que, apesar do desempenho acima da média neste ano, a economia deve crescer em ritmo menor em relação a décadas anteriores à da crise de 2008, quando a atividade foi puxada pelo aumento da globalização, avanço da tecnologia e ausência de grandes guerras.

"As pessoas que viveram esse período podem se perguntar quando voltaremos ao normal. Acho que não voltaremos a ter isso", disse Marks. "Teremos crescimento lento, o que criará desafios para todos".

Para os investidores o desafio diria respeito a ganhar dinheiro em um mundo com farta informação. Marks lembrou que no início de sua carreira, no final dos anos 1960, investir não era popular e não havia computadores ou uma grande base de dados sobre as empresas.

"Hoje todo mundo sabe de tudo. Ter toda a informação não pode ser a definição do sucesso. O mercado é mais competitivo", disse. "Para encontrar barganhas, você tem que fazer um trabalho superior em analisar e interpretar a informação".

A outra opção de busca por bons investimentos seria tentar prever o futuro, mas "não é um bom caminho", comentou o "guru" de Buffett.

Para o gestor, todo investimento se trata de um julgamento sobre o futuro, mas com desafios, como o de saber se o fluxo de caixa de uma empresa vai se manter com as mudanças tecnológicas.

O executivo da Oaktree Capital deu ao menos duas dicas para o investidor que deseja ser mais precavido diante das incertezas: aumentar o caixa e mudar o sortimento de ativos na carteira.

"Bonus [títulos de dívida] são mais seguros que ações, baixas aspirações são mais seguras que a busca por alto crescimento", disse. "No curto prazo, as empresas [do setor de] alimentos são de menor risco se comparadas às de tecnologia".

Marks seguiu com o exemplo de ações de países desenvolvidos, que seriam mais seguras que as de países emergentes. "Mesmo sem mudar a sua alocação de ativo, você pode ir para táticas mais seguras", disse.

Segundo ele, há poucos gestores que tem grande potencial para lidar com cenários agressivos e defensivos. "Em geral, sou um gestor defensivo de alto nível", disse.

O americano fundou a Oaktree com mais quatro sócios em 1995, aplicando ao longo do tempo principalmente em investimentos alternativos, como títulos de dívidas problemáticas. "O mais importante é ser realista e ter uma expectativa razoável", disse.

Ele também deu uma dica preciosa para quem pretende ter sucesso no mercado financeiro:

"Tem que investir começando cedo, ser disciplinado, manter as despesas contidas e deixar esse dinheiro sem perturbá-lo. O investidor individual não deve achar que ele vai ser melhor que todo mundo."

Marks vê poucas chances de um investidor bater o mercado operando sozinho, ainda mais sem se dedicar inteiramente a essa atividade.

"A maioria das pessoas não se medica sozinha, não conserta seu carro por conta própria. Você tem que ser ajudada por quem sabe fazer isso — ou entrar em um fundo de índice", disse o gestor da Oaktree, cujos fundos podem ser encontrados pelos investidores em plataformas de investimento, como BTG Digital, Vitreo e XP.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu