O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Sete FII empataram como os mais indicados, e um deles nunca tinha ficado entre os queridinhos antes; confira as recomendações

Apesar do início de ano positivo, os ativos de risco acabaram fechando o mês de janeiro com perdas. Ações e títulos públicos prefixados e atrelados à inflação terminaram o mês em baixa, enquanto juros futuros e dólar fecharam o período apontando para cima.

O mercado de fundos imobiliários, porém, conseguiu se salvar. O índice do setor, o IFIX, subiu 0,32% em janeiro, mantendo-se perto do topo do ranking dos investimentos do mês.

No entanto, no mercado de FII foi possível ver a mesma dinâmica que se viu nos demais mercados ao longo do mês: ativos de maior risco apanhando, e os mais conservadores se saindo bem.

A alta do IFIX deveu-se principalmente ao bom desempenho dos fundos de recebíveis, também chamados de fundos de papel. O índice da XP Investimentos que agrega esses fundos, o XPFP, teve alta de 1,08% em janeiro, enquanto o índice dos fundos de tijolo, o XPFT, recuou 0,49%.

Os fundos de recebíveis investem em títulos de renda fixa lastreados em créditos imobiliários, geralmente atrelados a um índice de inflação. A alta de 2,58% do IGP-M em janeiro beneficiou os títulos corrigidos por este índice de preços, contribuindo para manter elevados os dividend yields (retorno percentual de dividendos) dos fundos que investem nesse tipo de papel.

Já os demais FII se viram tomados pela cautela que assolou os mercados, em razão do risco fiscal, da lentidão na vacinação e continuidade de avanço da covid-19 e das incertezas quanto à recuperação mais robusta da economia.

Leia Também

Os fundos de shoppings voltaram a sofrer com a adoção de novas medidas restritivas pelo poder público a fim de conter o avanço do coronavírus no país. Mais uma vez, shopping centers em diversas cidades tiveram suas atividades suspensas ou reduzidas, o que aumentou a incerteza quanto à recuperação do segmento.

Em janeiro também foram divulgados os números referentes a 2020 do mercado de fundos imobiliários. Os FII atingiram quase 1,2 milhão de investidores até o final de dezembro. O volume negociado chegou a R$ 5,2 bilhões, uma queda de 11% em comparação como mesmo período de 2019. O patrimônio líquido dos FII atingiu R$ 124 bilhões.

Para o mês de fevereiro não houve apenas um ou outro destaque entre os fundos recomendados pelas corretoras. As indicações foram bem variadas, e não houve um campeão absoluto. Em vez disso, sete fundos tiveram duas indicações cada, e seria possível montarmos, com eles, a carteira recomendada do Seu Dinheiro.

O queridinho do mês passado e indicação recorrente nesta matéria dos FII do mês, o BTG Pactual Logística (BTLG11), foi um desses fundos. Ele perdeu a majestade porque a corretora Ativa o retirou do seu top 3, mantendo-o apenas na sua carteira recomendada geral. Com isso, o fundo permaneceu somente entre os preferidos da Guide e do Santander.

Assim como no mês passado, o TG Ativo Real (TGAR11), o CSHG Logística (HGLG11) e o BTG Pactual Fundo de Fundos (BCFF11) também receberam duas indicações cada. O TGAR11 apareceu entre os preferidos da Ativa e da Terra Investimentos; já o HGLG11 e o BCFF11 figuraram nos top 3 de Mirae e Terra Investimentos.

Dois nomes retornaram à lista dos mais indicados: o CSHG Renda Urbana (HGRU11), um dos preferidos da Ativa e da Genial, e o RBR Alpha Multiestratégia Real Estate (RBRF11), que apareceu entre as indicações da Mirae e da Necton.

Somente um fundo foi novidade entre os mais recomendados: o TRX Real Estate (TRXF11) recebeu mais de uma indicação pela primeira vez, tendo aparecido nos top 3 de Ativa e Santander.

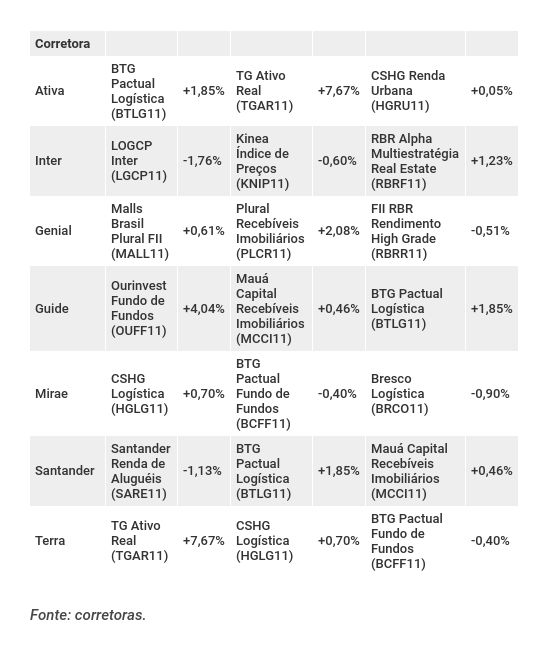

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para fevereiro. O Banco Inter não participou neste mês.

Fundo híbrido (que investe em imóveis de diferentes segmentos), com 85% da sua área bruta locável (ABL) no varejo e 15% em galpões logísticos. Carteira formada por 43 imóveis, localizados em 11 estados.

Foi acrescentado à carteira recomendada do Santander neste mês, dado o seu dividend yield atrativo, de 7,5% em 12 meses. O banco cita ainda, entre os pontos positivos, a diversificação do portfólio, o fato de a maior parte da carteira estar exposta a segmentos que não estão sofrendo tanto com a pandemia (grandes redes de supermercados como Assaí, Pão de Açúcar e Extra entre os inquilinos) e o fato de todos os contratos serem atípicos e 85% deles com vencimento longo, para depois de 2035.

A Ativa também cita o dividend yield e a questão dos contratos atípicos como vantagem do fundo. "Na nossa visão o fundo tem muito potencial para ganho de capital no médio prazo", dizem os analistas da Ativa.

O fundo de fundos têm quatro estratégias principais: fundos de lajes corporativas abaixo do custo de reposição, posições táticas, Certificados de Recebíveis de Imobiliários (CRI) e liquidez. As principais posições individuais são os fundos RBR LOG (RBRL11), Tellus Properties (TEPP11) e Rio Bravo Renda Corporativa (RCRB11).

Segundo a Necton, o fundo tem bom histórico de gestão e está bem posicionado para continuar gerando bons dividendos. "Além disso, enxergamos que com a liquidação do ativo do FBVI11, que foi aprovada pelos cotistas do fundo, a geração de dividendos será ainda mais interessante nos próximos meses", diz a corretora em relatório.

Outro fundo híbrido, desta vez com imóveis alugados para varejistas (supermercados da rede Big e lojas Pernambucanas) e para uma instituição de ensino (Ibmec), localizados em São Paulo, Rio de Janeiro e Bahia.

Segundo a Genial, o fundo é atrativo pelos seus contratos atípicos, bem como o baixo nível de inadimplência da instituição de ensino locatária. "O fundo possui portfólio maduro, devendo sofrer pouca variação no preço e manter o pagamento de dividendos estável", diz a corretora.

Em janeiro, o BTLG11 fundo campeão de indicações no mês, fechou com alta de 1,85%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente