O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Tesouro Direto permaneceu fechado durante o dia inteiro e pessoa física não conseguiu negociar títulos públicos

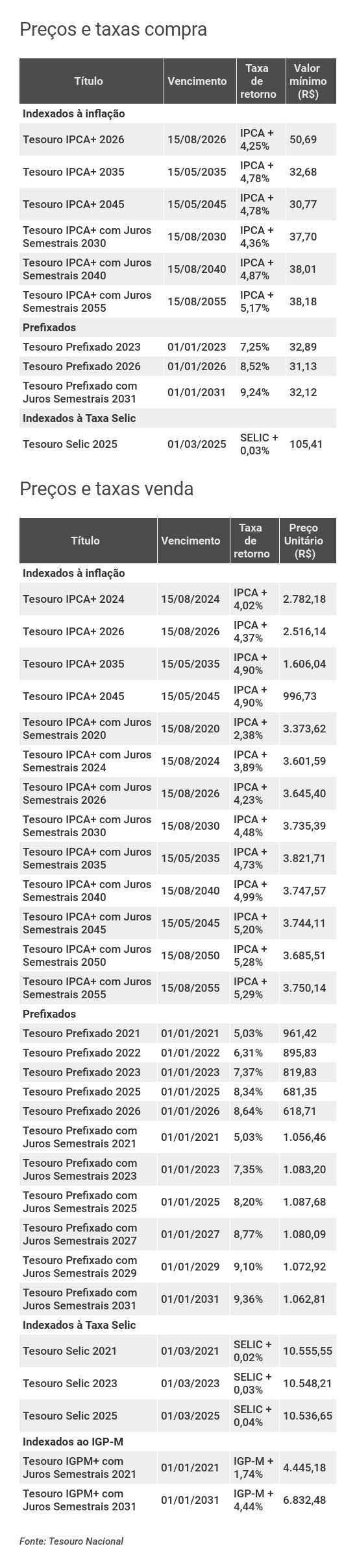

Com a alta dos juros futuros nesta quinta-feira (12), as taxas dos títulos públicos prefixados e atrelados à inflação deram um salto. Mas devido à ata volatilidade do mercado de juros, as negociações ficaram suspensas durante o dia inteiro, como é praxe nessas situações. Ou seja, o investidor pessoa física não conseguiu comprar títulos com taxas mais atrativas.

Títulos atrelados à inflação voltaram a pagar mais de 4% acima da inflação, sendo que antes os juros estavam na casa dos 2% a 3%. Já os títulos prefixados, que estavam pagando taxas nominais nas faixas dos 5%, 6% ou 7%, dependendo do prazo, passaram a oferecer taxas nas faixas dos 7%, 8% ou 9%.

Isso significa que quem já tinha esses papéis na carteira viu uma desvalorização dos seus títulos, dado que quando as taxas sobem, os preços caem. Quem tinha dinheiro na mão para investir, entretanto, poderia ter aproveitado a alta nos juros para comprar títulos com remunerações mais atrativas - se o mercado para a pessoa física tivesse funcionado, claro.

O Tesouro IPCA+ de vencimento em 2026, o mais curto oferecido no Tesouro Direto, viu sua remuneração saltar de 2,85% para 4,25% acima da inflação. Já o mais longo, com vencimento em 2055 e pagamento de juros semestrais, viu seus juros subirem de 3,76% para 5,17% acima do IPCA.

Entre os prefixados, o mais curto, com vencimento em 2023, viu sua taxa subir de 5,19% para 7,25% ao ano. Já o mais longo, com vencimento em 2031 e pagamento de juros semestrais, viu sua remuneração subir de 7,24% a 9,24% ao ano.

Os juros futuros dispararam nesta quinta-feira depois que o Congresso impôs uma derrota ao governo que inclusive ameaça o ajuste fiscal e o teto de gastos. As taxas já vinham de um movimento de alta devido ao aumento do risco-país e a disparada do dólar com a aversão a risco devido ao avanço do coronavírus e o choque do petróleo.

Leia Também

O dia foi de caos nos mercados financeiros ao redor do mundo, com quedas nas bolsas e alta na moeda americana. A bolsa brasileira teve suas negociações paralisadas duas vezes, após acionar o mecanismo de "circuit breaker", seu botão de pânico.

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos