O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A verdade é que o mercado não está nem aí para o preço que você pagou na ação para decidir se um papel está caro ou barato, então por que você deveria basear a sua análise nele?

R$ 3,55. Esse preço tem algum significado pra você?

Eu aposto que não.

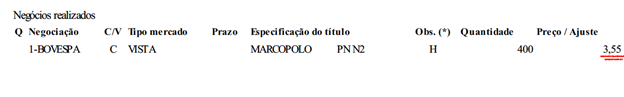

Mas pra mim ele era a razão de dias de alegria ou de tristeza, na época em que estreei na bolsa comprando as ações da Marcopolo (POMO4) por R$ 3,55 – a nota de corretagem ainda está guardadinha:

Com o preço de entrada ancorado na minha cabeça, bastava POMO4 cair para próximo dos R$ 3,00 que logo surgia a sensação de que a ação estava barata demais e de que valia a pena até comprar mais um pouquinho para reduzir o preço médio.

Se a ação disparava para perto dos R$ 4,00, o dedo já ficava no gatilho para colocar o lucro no bolso, afinal de contas POMO4 já estava ficando "cara demais" sob a óptica de quem tomou os papéis por R$ 3,55.

Se você já comprou ações deve saber muito bem do que estou falando: o preço de entrada exerce uma influência muito maior do que deveria quando estamos decidindo se é hora de comprar mais ou de vender uma ação.

Leia Também

Mas será que existe algum sentido em se estipular a atratividade de um ativo pelo preço que você pagou por ele?

A verdade é que o mercado não está nem aí para o preço que você pagou na ação para decidir se um papel está caro ou barato, então por que você deveria basear a sua análise nele?

Além de não fazer sentido algum, esse tipo de ancoragem ainda pode levar você a prejuízos enormes.

O problema de focar muito no preço de entrada é que ele acaba virando uma barreira psicológica.

Tem muita gente que deixa de vender uma ação com perspectivas horrorosas pela frente pelo simples fato de que ela está "abaixo da linha de entrada".

"Poxa, não vou vender agora que estou no prejuízo."

E o efeito desastroso desse tipo de abordagem é que você pode acabar vendendo ações vencedoras no longo prazo antes da hora só porque conseguiu um lucro rápido, ao passo que mantém verdadeiros micos no portfólio só porque está no prejuízo.

Um exemplo que eu gosto de usar é do sujeito que comprou ações das varejistas de moda Lojas Renner (LREN3) e Restoque (LLIS3) em uma bela tarde de junho de 2015.

Se o sujeito tivesse vendido LREN3 dois anos depois (maio de 2017) para embolsar um lucro de 45% e, ao mesmo tempo, continuado com LLIS3 por se recusar a vender os papéis por menos do que pagou, não só ficou de fora de uma excelente valorização posterior da primeira como ainda amargou uma perda que já chega a mais de 80% em 2020 na segunda.

Agora, imagine que esse mesmo sujeito tivesse vinte ações no portfólio e resolvesse aplicar sua estratégia de venda baseada no preço de entrada em todas elas.

É muito provável que ele venderia dez vencedoras rapidamente para embolsar ganhos rápidos e deixaria na carteira os dez micos que ficaram para trás.

Nem preciso dizer que essa é uma receita excelente caso você deseje perder muito dinheiro na Bolsa.

Tudo isso é para que você se lembre de que o que realmente importa é a relação entre o preço da ação e o valor justo da companhia (calculado usando ferramentas como análise de fluxo de caixa descontado, por exemplo).

Quando o preço da ação na bolsa estiver muito abaixo do seu valor justo, ainda vale a pena mantê-la no portfólio.

Por outro lado, quando o preço da ação estiver acima do valor justo, chegou a hora de dizer tchau.

Isso pode acontecer da maneira agradável – quando a ação se valoriza e sobe rapidamente para cima do valor justo –, ou da maneira desagradável – quando o valor justo da ação despenca por causa de uma burrada do corpo executivo, ou a perda de uma concessão que assolou as receitas, por exemplo.

Repare que a decisão de venda (ou de compra) não depende do preço de entrada.

Pouco importa se a ação subiu pra caramba, ou despencou desde a sua compra. O que realmente importa é o quanto aquela ação pode render daqui em diante.

Se uma ação já subiu 45%, mas tem potencial para ir ainda mais longe (como foi o caso da Renner), o melhor a fazer é continuar no barco.

Ficou claro que comprar só porque a ação se desvalorizou é uma péssima estratégia.

Mas existem alguns casos em que os preços realmente caem muito mais do que o valor justo da companhia e abre oportunidades de ganhos exponenciais.

Foi o que aconteceu com a Eneva (ENEV3), por exemplo, ação que gostamos muito e cuja tese de investimentos já foi muito bem destrinchada pelo Richard em sua coluna.

Depois de cair praticamente 100% nos anos que se seguiram após o seu IPO, a companhia encontrou uma sobrevida depois do processo de recuperação judicial.

Mas a ENEV3 não entrou para a série Oportunidades de uma Vida pelo fato de ter caído demais, mas sim porque seu preço já estava muito descolado do valor justo da companhia.

Desde a inserção na série, em outubro de 2017, as ações já sobem cerca de 200%, mas ainda não chegou a hora de vender.

E você já deve suspeitar o motivo, não é mesmo?

Com uma evolução operacional fantástica nos últimos anos e um pipeline de novos projetos rentáveis pela frente, o valor justo das ações também não para de crescer.

A Eneva é apenas um exemplo de ação em queda que abriu uma excelente oportunidade no passado. Mas existem casos bem mais recentes – especialmente por conta da pandemia – de ações cujos preços caíram muito mais do que seu valor justo e agora oferecem potenciais de retorno bastante atrativos.

São ações que estão apresentando boas perspectivas de valorização e que, aos preços atuais, talvez você não encontre novamente – aliás, o nome da série Oportunidades de Uma Vida nunca foi tão propício.

Você pode conferir quais são, com exclusividade, clicando aqui.

Um grande abraço e até a próxima!

GPA afirma estar adimplente com o FII; acordos firmados entre fundos imobiliários e grandes empresas costumam incluir mecanismos de proteção para os proprietários dos imóveis

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda