O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Apesar das mudanças relevantes nas taxas de juros, a renda fixa serve como reserva de emergência e também terá um função fundamental quando você alcançar o montante essencial para “se aposentar”.

Olá, seja muito bem-vindo. Se você interrompeu o seu domingão de carnaval para ler este texto sobre renda fixa e aposentadoria precoce, então, meu amigo (ou amiga), me sinto na obrigação de fazer com que seu tempo valha a pena!

Só para recapitularmos, na semana passada, “batemos um papo” sobre FIRE (Financial Independence, Retire Early) com Warren Buffett, o maior investidor de todos os tempos.

Adorei os feedbacks de vocês e fiquei muito surpreso com a revolta dos membros da comunidade FIRE ao serem informados sobre os hábitos alimentares do mago de Omaha.

Muitos não acreditaram que ele vive “à base de hambúrguer, batata frita e Coca-Cola”, como escrevi.

Aos desconfiados, depois que terminarem o texto de hoje, dêem uma olhada neste vídeo…

Agora, sem mais enrolação, vamos ao tema deste domingo: a renda fixa morreu? Se a resposta for NÃO, qual seu papel numa aposentadoria FIRE?

Leia Também

Acertou o leitor desconfiado que se questionou: “se esse negócio de renda fixa não serve mais para nada, por que uma coluna inteira dedicada a isso?”

Apesar das mudanças relevantes nas taxas de juros, a renda fixa não morreu.

Sua primeira função numa aposentadoria FIRE é servir como reserva de emergência, ou - como eu gosto de chamar - “colchão de liquidez”.

É aquela ideia de que - antes de começar a investir em ativos de risco - você precisa acumular um capital que cubra pelo menos seis meses das suas despesas pessoais.

Pode ser mais? Pode sim, com certeza.

Pode ser menos? Poder pode, mas eu não recomendo.

Com a grana do colchão de liquidez você não deve correr risco em hipótese nenhuma.

A grana da reserva de emergência tem que servir para você lidar com qualquer contratempo importante: um problema de saúde, perda do emprego, ou coisas similares.

No extremo oposto, quando você já possui algum capital disponível, a reserva de emergência pode servir para comprar mais ações e fundos imobiliários quando os mercados estiverem em liquidação, tal como neste começo de 2020 atormentado pelo coronavírus.

Vou começar dizendo onde ela não deve ficar: na caderneta de poupança!

A melhor opção são os fundos DI, especialmente os que não cobram taxas de administração.

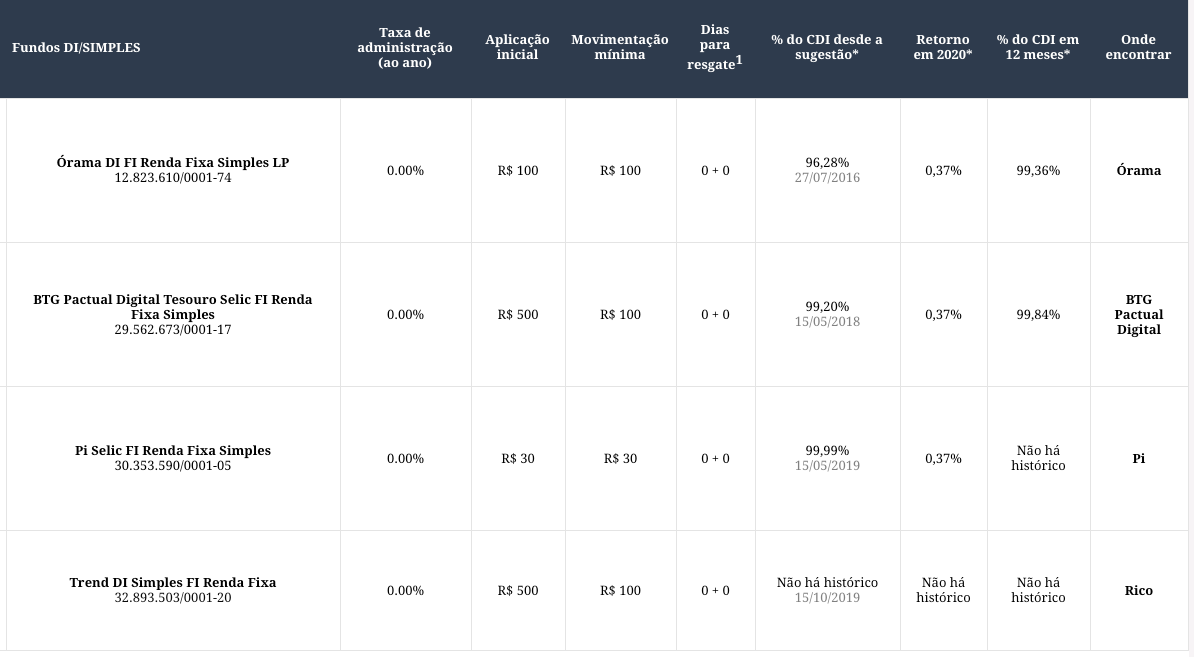

A seguir, para te ajudar, eu deixo uma tabela com meus fundos preferidos, indicando em quais plataformas você pode encontrá-los.

Obs: não tem um melhor ou pior entre eles, são todos intrinsecamente iguais, invista no que estiver disponível na corretora que você já utiliza.

A moleza do CDI acabou faz tempo, todos sabemos. Ganhar 14% ao ano na renda fixa não existe mais. Quem ganhou, ganhou. Quem não ganhou, não ganha mais.

Mas agora que a taxa Selic chegou aos 4,25% ao ano, a situação ficou um pouco mais complicada.

Neste patamar, considerando a alíquota de imposto de renda, você provavelmente perderá dinheiro ao ficar parado no CDI pelos próximos 12 meses.

Para entender do que eu estou falando, basta verificar a tabela abaixo, publicada nesta matéria do Seu Dinheiro.

(*) Projeção segundo o Boletim Focus.

Enquanto o Tesouro Selic projeta rendimentos de 3,21% para os próximos 12 meses (líquido do imposto de renda), a inflação estimada pelo mercado é de 3,40%.

Ou seja, os preços dos bens e serviços crescerão mais rápido que seu dinheiro parado no CDI. Isso significa, na prática, uma perda de poder de compra.

Infelizmente, não.

Estou sendo direto e sincero contigo, mas não leve para o lado pessoal… nos mercados mais desenvolvidos do mundo, já funciona dessa maneira há muito tempo.

Quem deseja obter retornos reais precisa recorrer a ativos de risco, ou seja, investir em títulos longos, crédito privado, fundos imobiliários, ações e por aí vai.

E por falar nos títulos longos...

Vamos imaginar que eu tenha me aposentado hoje e pretenda permanecer mais 20 anos na vida boa.

Como eu protejo meu capital da inflação, acumulo um retorno real e ainda recebo rendimentos recorrentes para dar conta das minhas despesas de aposentado?

Se você consultar agora o site do Tesouro Direto, encontrará três respostas possíveis para minha pergunta.

Cada um dos títulos do Tesouro IPCA+ paga um cupom de 6% ao ano sobre o valor nominal investido.

Como os cupons são distribuídos semestralmente, isso equivale a 2,95% ao semestre, sempre corrigido pela inflação.

Então, se eu tiver acumulado o sagrado 1 milhão de reais, ao aplicá-lo no Tesouro IPCA+ com Juros Semestrais, receberei aproximadamente R$ 29.500 por semestre. Ou seja, uma renda incremental de R$ 4.916 por mês.

Quando chegar o dia do vencimento, recebo meu “principal” corrigido e o último dos meus cupons, contratado nos ido anos de 2020.

Ela terá um papel muito importante na sua aposentadoria FIRE, especialmente quando você tiver alcançado seu objetivo.

Agora, se você está no processo de construção de patrimônio, eu não recomendo investir em títulos geradores de renda neste momento. Fique apenas com a recomendação para a reserva de emergência.

Nos títulos longos, o rendimento é garantido somente se você carregar os seus títulos até o vencimento. Nos exemplos que eu comentei, os vencimentos são em 2030, 2040 e 2055.

Vendê-los antes do prazo significa precificá-los de acordo com as condições vigentes no momento da venda… ou seja, estimativas das taxas de juros e da inflação para o futuro.

Isso pode acarretar lucro ou prejuízo na operação.

Portanto, o melhor momento para investir no Tesouro IPCA+ com Juros Semestrais é quando você está disposto a permanecer com ele até o vencimento, recebendo a cada seis meses a sua renda, e retirando o capital principal (corrigido) no vencimento.

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?