O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Essa é essência do Sistema Beta: Perdas limitadas, alto potencial de ganhos e pouco capital necessário para investir.

Olá, seja bem-vindo ao nosso papo de domingo sobre Aposentadoria FIRE® (Financial Independence, Retire Early).

Hoje trago a última coluna dessa série sobre como ganhar dinheiro sem assumir riscos absurdos.

Caso você tenha perdido alguma das outras três colunas, deixo aqui os links para você acessá-las:

Para finalizar, não poderia ser diferente: vou mostrar onde estão as melhores opções para você ganhar dinheiro, sem assumir riscos absurdos.

Espero ter consigo, ao longo desta série, esclarecer que você está no controle ao assumir riscos.

Estar no controle significa que você pode investir de modo seguro, se expondo a oportunidades exponenciais, tendo somente perdas limitadas.

Leia Também

E é importante definir melhor o que quero dizer com limitadas…

Lembre-se que temos quatro tipos de investimentos:

Como uma pessoa normal, avessa à riscos desnecessários e com vontade de multiplicar o meu patrimônio, quero expor a maior parte do meu dinheiro ao terceiro caso:

Os investimento com piso - em que eu sei exatamente o quanto posso perder -, mas sem teto - em que eu posso multiplicar por muitas vezes o capital investido.

E aqui entra o segundo ponto: se meu piso é 100% - como no caso das ações e das opções - eu decido o quanto estou disposto a correr em termos de risco.

Se eu sei que posso perder no máximo 100%, eu escolho investir R$ 1.000 ou R$ 100.000.

Essa é a beleza da coisa: você está no controle do risco.

Lembre-se disso logo abaixo, quando eu estiver falando sobre o Sistema Beta: o sistema de operações rápidas desenvolvido pelo meu amigo Ruy Hungria.

Essa era a missão do Ruy: desenvolver um mecanismo de ganhos exponenciais, com perdas limitadas e que os nossos leitores pudessem acessar com pouco capital.

Agora, você deve estar se perguntando: quanto é pouco capital?

No caso do Sistema Beta, você poderá investir com cerca de R$ 700.

Investir mais do que isso é uma opção sua. Lembre-se: você está no controle ao decidir o quanto de risco deseja assumir.

No Sistema Beta, o Ruy monta semanalmente uma carteira de opções na estratégia que chamamos de compras à seco.

O que isso quer dizer?

Quer dizer que semanalmente ele escolhe algumas opções que valem poucos centavos, de olho em algum gatilho que poderá mexer substancialmente com os seus preços no curto prazo.

Para diversificar e não concentrar o risco da carteira, ele escolhe geralmente 3 ou 4 opções diferentes.

Em todos os casos, o Ruy mantém a disciplina de perdas limitadas, porém ganhos exponenciais.

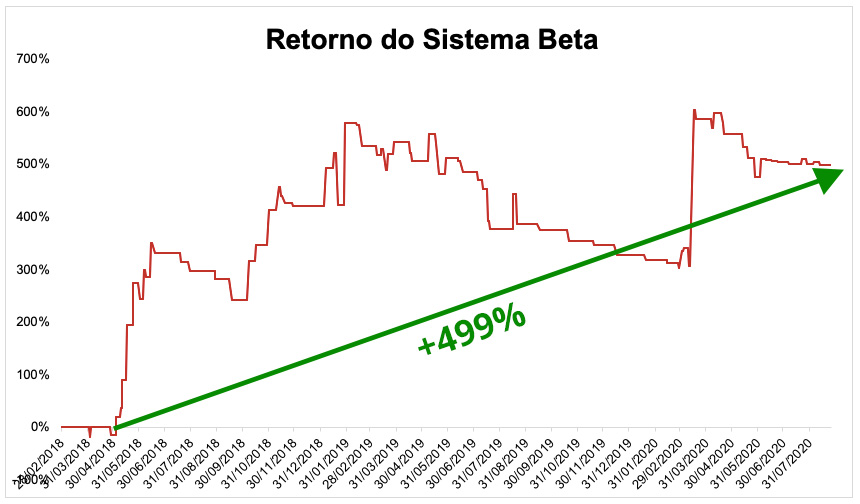

Veja como está o histórico de rentabilidade da estratégia, desde 2018:

Perceba pelo gráfico que o Sistema Beta não é como os COEs, em que você tem proteção nominal do valor investido, mas ganhos limitados.

Os ganhos aqui são exponenciais.

Ao mesmo tempo, perceba como o Sistema também não é como as operações alavancadas que eu comentei na semana passada, em que as suas perdas podem ser devastadoras: todas as perdas no gráfico são marginais, mesmo quando duram um período um pouco maior.

Essa é essência do Sistema Beta: Perdas limitadas, alto potencial de ganhos e pouco capital necessário para investir.

O meu amigo Ruy Hungria, que também é colunista aqui no Seu Dinheiro, está tão confiante que se ofereceu para trabalhar de graça por um ano se não conseguir entregar 100% de retorno aos seus seguidores em 12 meses.

Se quiser partir para a prática e buscar ganhos expressivos sem riscos absurdos, deixo aqui o link para o documento que traz todos os detalhes sobre como implementar sozinho o Sistema Beta.

Entenda como a startup Food to Save quer combater o desperdício de alimentos uma sacolinha por vez, quais os últimos desdobramentos da guerra no Oriente Médio e o que mais afeta seu bolso hoje

A Copa do Mundo 2026 pode ser um bom momento para empreendedores aumentarem seu faturamento; confira como e o que é proibido neste momento

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro