O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Ibovespa fechou o mês de junho com ganhos acumulados de 8,76% e, com isso, saltou mais de 30% no segundo trimestre de 2020. Mas todo esse bom desempenho ainda não é capaz de apagar o colapso visto em março: no ano, o índice ainda amarga perdas de 17,8%

Ainda nos primeiros dias do ano, uma dúvida surgiu na redação do Seu Dinheiro: afinal, qual era a grafia correta de Qasem Soleimani? Era preciso padronizar a nomenclatura do general iraniano, já que tudo levava a crer que seu nome seria citado em muitas e muitas matérias em 2020 — e que o Ibovespa e o dólar à vista seriam duramente afetados por ele.

Você pode não se lembrar, mas Qasem Soleimani dominou as manchetes no início de janeiro: sua morte, resultado de um ataque militar americano, quase deu início a uma nova guerra mundial. E, definitivamente, não há nada mais urgente que um conflito bélico entre EUA e Irã, certo? Bem...

Pois é: o que parecia uma inevitável batalha entre potências militares virou apenas uma nota de rodapé em 2020 — os atritos logo cessaram e o mundo voltou a girar como sempre. Dito isso, o rali das bolsas globais, que esteve sob ameaça no começo do ano, continuou em curso.

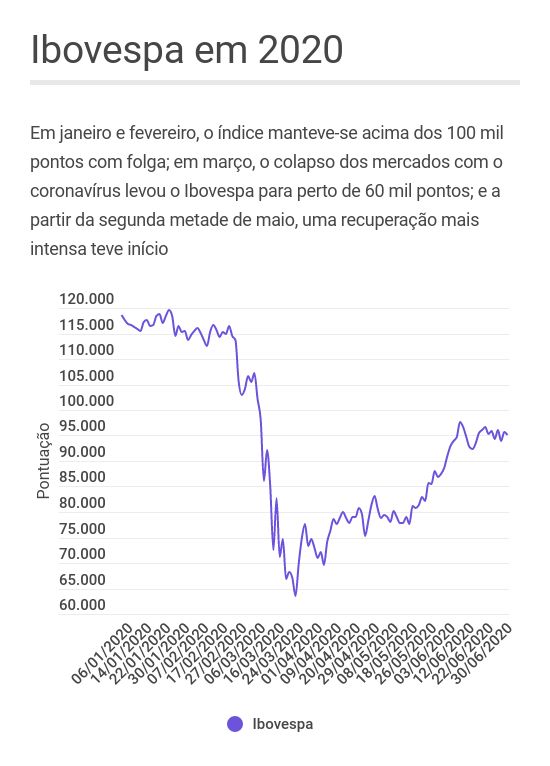

Veja o Ibovespa: ainda em janeiro, chegou a flertar com o inédito nível dos 120 mil pontos. E, com a reforma da Previdência aprovada e a economia doméstica prometendo um crescimento firme, nada parecia capaz de parar o índice brasileiro.

Exceto, é claro, caso uma pandemia cujas proporções não eram vistas em cerca de 100 anos colocasse o mundo todo em quarentena — sai Qasem Soleimani, entra o coronavírus; sai o otimismo nos mercados, entra uma colapso sem precedentes nas bolsas globais.

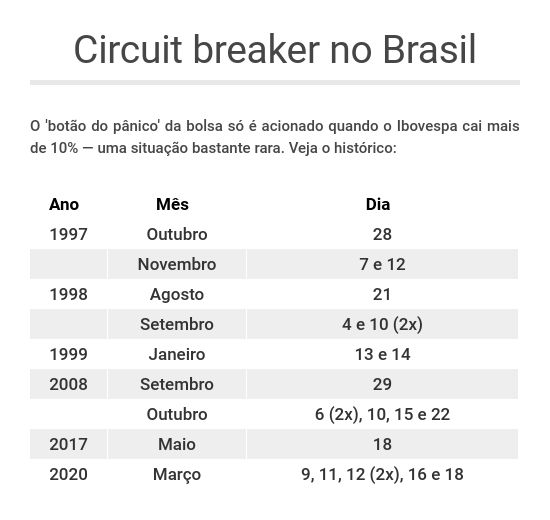

O sonho do avanço inabalável do mercado de ações do Brasil logo deu lugar à crise da Covid-19. Dos 120 mil pontos vistos em janeiro, o índice rapidamente mergulhou rumo aos 60 mil pontos em março — e, no meio do caminho, tivemos nada menos que seis circuit breakers na bolsa brasileira.

Leia Também

O coronavírus, infelizmente, ainda está longe de ser uma página virada: mais de 10 milhões de pessoas já foram infectadas pela doença, com cerca de 510 mil mortes confirmadas no mundo. E a única maneira para conter o avanço do vírus — o isolamento social — também traz impactos severos à economia.

Uma crise simultânea de oferta e de demanda: comerciantes e prestadores de serviços têm de ficar parados, ao mesmo tempo em que os consumidores estão em casa, de quarentena. Um cenário trágico para a atividade global e que culminou na queda do consumo, no aumento do desemprego e na paralisia da economia do mundo.

Os mercados financeiros, é claro, não passaram incólumes por esse cenário sem precedentes: a aversão ao risco aumentou, as moedas de países emergentes se desvalorizaram e os investimentos em ações passaram por reviravoltas, dada a fragilidade de muitas empresas nesse contexto.

Isso não significa, no entanto, que as bolsas estiveram paradas desde então, largadas à falta de perspectiva de melhora. Pelo contrário: tivemos uma recuperação bastante interessante do Ibovespa e dos demais índices acionários do mundo nos últimos meses.

Nesta terça-feira (30), última sessão do semestre, o Ibovespa marcava 95.055,82 pontos, em baixa de 0,71%. Ok, ainda está distante dos 120 mil pontos prometidos em janeiro, mas também longe dos 60 mil pontos vistos em março.

Com o desempenho de hoje, o Ibovespa acumulou ganhos de 8,76% em junho, fechando o segundo trimestre do ano com uma alta de 30,18%. Ainda assim, considerando a queda de 36,86% vista nos três primeiros meses de 2020, o saldo do semestre é negativo: queda de 17,80%.

Essa recuperação do Ibovespa e das bolsas globais pegou muitos de surpresa, eu incluso neste grupo. Ok, alguns sinais de recuperação econômica começam a surgir na China, Europa e EUA, mas fato é que a economia global ainda está em níveis bastante deprimidos.

Além disso, o próprio coronavírus continua se espalhando pelo globo — o que, em última instância, pode frear a reabertura dos países e forçar uma nova onda de quarentena, o que pioraria ainda mais a atividade no mundo. O cenário está longe de ser otimista.

E, no Brasil, temos ainda nossas próprias questões: a tramitação de pautas econômicas está praticamente travada, as projeções para o PIB e outras variáveis são cada vez piores e a Covid-19 ainda está numa fase ascendente no país — isso sem falar nas enormes tensões políticas entre governo, Congresso e STF.

Sendo assim, é preciso fazer algumas considerações. Em primeiro lugar, algumas poucas empresas e setores conseguiram atravessar o período crítico de maneira mais ou menos firme — falo especialmente de companhias ligadas ao e-commerce, que viram a demanda aumentar em tempos de isolamento. A tese de investimento em ações desses segmentos, assim, saiu fortalecida em meio à pandemia.

E, de fato, ações como B2W ON (BTOW3), Magazine Luiza ON (MGLU3), Lojas Americanas PN (LAME4) e Via Varejo ON (VVAR3) estão entre os poucos ativos do Ibovespa que conseguiram terminar o semestre no azul — os papéis da B2W lideram o ranking, com alta acumulada de 70% no período.

Mas também há um segundo fator não tão óbvio que ajudou a dar força às bolsas de maio para cá: a forte injeção de liquidez por parte dos bancos centrais do mundo, aliada ao corte de juros em quase todos os mercados globais.

Pacotes de auxílio econômico foram lançados aos montes: Europa, Japão, EUA, Brasil e muitos outros governos e BCs abriram os cofres e colocaram dinheiro para circular, numa tentativa de manter a economia girando e evitar uma quebradeira desenfreada de empresas.

O corte de juros em bloco vai no mesmo caminho: com as taxas perto de 0%, a ideia é facilitar a tomada de crédito e, com isso, estimular o consumo, de modo a reaquecer a atividade econômica.

Essa combinação, no entanto, acabou sendo particularmente benéfica para as bolsas: juros baixos tiram a atratividade de investimentos em renda fixa, obrigando os investidores a buscarem alternativas mais arriscadas — no caso, no mercado de ações.

Assim, uma parte relevante dessa enxurrada de dinheiro veio parar nas bolsas, dando ânimo aos investidores por mais que as perspectivas econômicas ainda sejam nebulosas. Uma espécie de blindagem contra eventuais problemas.

No mercado de câmbio, contudo, a história foi um pouco diferente: o dólar à vista passou por uma pressão quase contínua ao longo do ano, com um leve período de alívio em maio.

Nesta terça-feira, o dólar à vista subiu 0,25%, a R$ 5,4402, acumulando ganhos de 1,90% em junho. No trimestre, a alta foi de 4,69%; no ano, os ganhos já somam 35,6%.

Por que a trajetória do dólar difere tanto da do Ibovespa? Por que o mercado de câmbio manteve-se tão estressado, sem sinal da recuperação vista na bolsa?

Bem, ao mesmo tempo que a injeção de liquidez dá ânimo aos investidores e ao mercado de ações, ela não cega os agentes financeiros da realidade e dos riscos que permanecem no horizonte: tanto no Brasil quanto no exterior, ainda há bastante incerteza adiante.

Sendo assim, esses recursos abundantes servem para montar posições estratégicas: ao mesmo tempo em que os investidores permanecem alocados em bolsa, buscando boas oportunidades, eles também buscam algum tipo de proteção para a carteira — e, no caso, esse 'hedge' é o dólar.

Se tudo der certo e as bolsas deslancharem novamente, quem estiver posicionado agora vai se dar bem; se tudo der errado e o cenário se deteriorar, o dólar subirá ainda mais — e quem tiver comprado a moeda americana vai amenizar parte das perdas em bolsa.

Claro que a queda de juros no Brasil, com a Selic nas mínimas históricas a 2,25% ao ano, contribui para trazer pressão extra ao câmbio: com a taxa nesses patamares, o diferencial em relação aos EUA está cada vez menor, o que atrai menos investidores globais para o mercado brasileiro.

Assim, o dólar parece mais perto do patamar dos R$ 6,00 — o teto histórico em termos nominais para a moeda — do que, digamos, dos R$ 4,00 que funcionavam como uma 'barreira psicológica' para o mercado até o começo do ano.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu