Veneno numa mão, antídoto na outra: a estratégia da Gol para incorporar o Smiles

A nova proposta da Gol para a incorporação do Smiles é atrativa para os atuais acionistas da companhia de fidelidade, mas deixa clara a turbulência na relação entre as empresas

O Smiles, administrador do programa de fidelidade da Gol, chegou à bolsa em 26 de abril de 2013, ao preço de R$ 21,70 por ação. Era uma história de sucesso no mercado brasileiro: em quatro anos e meio, os papéis acumularam ganhos de 280%, chegando à máxima de R$ 82,49 em outubro de 2017.

Repare que eu usei o verbo no passado. O Smiles era, e não é uma história de sucesso, já que a empresa entrou numa espiral descendente a partir de 2018 — na última sexta-feira (6), as ações valiam apenas R$ 31,02, uma baixa de mais de 60% em relação ao topo. E muito dessa derrocada se deve à Gol, que não hesitou em destruir o valor do filho prodígio para garantir sua própria sobrevivência.

O conto da ascensão e queda do Smiles tem um novo capítulo nesta segunda-feira (9): a Gol fez uma nova proposta para incorporar sua controlada, oferecendo ações e dinheiro aos acionistas da companhia de fidelidade — uma oferta que foi bem recebida pelo mercado, já que as ações ON da empresa (SMLS3) dispararam 19,72%, a R$ 38,00.

Há duas propostas na mesa, ambas considerando um cenário-base de R$ 39,25 por ação da Gol. Os termos foram direcionados aos minoritários do Smiles, sem que a oferta precise do aval da administração ou de um comitê independente da companhia de fidelidade:

- Opção 1: cada ação do Smiles fará jus a 0,6319 papel da Gol e R$ 16,54

- Opção 2: cada ação do Smiles fará jus a 0,4213 papel da Gol e R$ 24,80

Fazendo as contas, chegamos ao mesmo valor em ambos os cenários: o acionista do Smiles receberá uma quantia equivalente a R$ 41,34 por papel que detém. Uma oferta tentadora, considerando a cotação de R$ 31,02 da última sexta-feira — e as perspectivas pouco animadoras para a companhia de fidelidade para o futuro.

A proposta é inegavelmente vantajosa para os acionistas atuais da empresa, uma vez que o próprio Smiles já admitiu que 2020 será um ano mais fraco — assim, há pouca perspectiva para valorização das ações. Mas a oferta da Gol só é atrativa por causa do intenso processo de destruição de valor do Smiles nos últimos meses.

Para quem viu o Smiles no auge, é impossível não sentir uma certa melancolia ao ver o possível desfecho dessa história. De promessa na bolsa à saída pela porta dos fundos da B3: um arco dramático que poucos poderiam prever lá em 2017.

Veneno

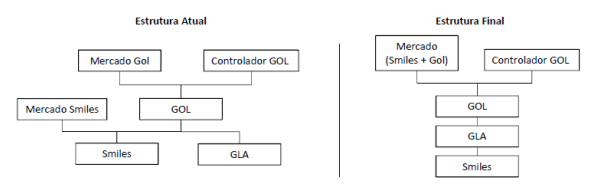

O ponto de virada na trajetória do Smiles ocorreu no dia 15 de outubro de 2018: naquela data, a Gol anunciou uma proposta de reorganização societária que tinha como objetivo "assegurar a competitividade de longo prazo do grupo".

Entre outros pontos, o plano envolvia a não-renovação do contrato com o Smiles para além de 2032, a data-limite atual. Além disso, a Gol pretendia incorporar a companhia de fidelidade, através de uma operação de troca de ações — a relação de substituição seria definida no futuro.

O fato de a Gol ter decidido essa reestruturação de forma "unilateral" — e de não ter optado por uma oferta pública de aquisição de ações (OPA) do Smiles, caminho mais transparente para um processo de fechamento de capital — provocou um colapso nas ações do Smiles nesse dia: os papéis desabaram 38,83% apenas naquela sessão, chegando a R$ 29,55.

E qual o interesse da Gol em fazer isso? Bem, em primeiro lugar, a companhia aérea teria uma liberdade muito maior para decidir como funcionará a conversão de milhas por passagens. Além disso, a troca de ações custaria menos que uma OPA.

Além disso, o Smiles representava uma valiosa fonte de caixa, capaz de trazer maior segurança à Gol em períodos de crise — de tempos em tempos, empresas aéreas são pressionadas pelas oscilações no dólar e no petróleo, duas componentes importantes em suas linha de custos.

Por fim, os termos apresentados pela Gol traziam uma pressão enorme à Smiles. Ao anunciar que não prorrogaria o contrato operacional, a aérea lançou uma sombra de dúvida sobre o futuro de sua controlada.

Ao longo dos anos, o Smiles foi se diferenciando de seus rivais por ser altamente voltado ao setor de viagens. Assim, por mais que a empresa oferecesse a possibilidade de resgate de milhas em serviços e produtos de varejo — como eletrodomésticos ou celulares —, seu carro-chefe eram as passagens aéreas da Gol.

Sendo assim, que valor teria o Smiles caso não aceitasse a proposta, por mais que ela fosse desvantajosa? Afinal, as demais companhias aéreas já possuíam seus próprios programas de fidelidade — o futuro da empresa, assim, estava atrelado à Gol.

Frustração

O gosto na boca dos acionistas do Smiles foi ainda mais amargo porque, dias antes da primeira proposta da Gol, a Latam protocolou um registro de OPA para o fechamento de capital da Multiplus, administradora do programa de fidelidade da companhia aérea no Brasil.

Os planos da Latam já eram conhecidos desde setembro — a empresa anunciou que não renovaria o contrato com a Multiplus para além de 2024 e propunha o preço de R$ 27,22 por ação da companhia de fidelidade, pagando um prêmio em relação à cotação de época dos papéis.

É claro que os meses de especulação envolvendo o fechamento de capital da Multiplus provocaram uma quena nos preços das ações. Dito isso, a OPA correu sem maiores transtornos e turbulências, com os papéis deixando a bolsa em abril deste ano.

Enquanto isso, Gol e Smiles seguiam num cabo de guerra — e os papéis da companhia de fidelidade continuavam se desvalorizando.

Derrocada

As ações do Smiles sofreram um segundo golpe em 19 de junho deste ano, quando se tornou público que a companhia não chegou a um acordo com a Gol. Naquela data, os papéis caíram mais 4,14%.

Por um lado, foram rejeitados os termos desfavoráveis da operação, mas, por outro, restou a dúvida quanto ao que seria do Smiles sem a perspectiva de renovação com a Gol — e sem uma base relevante para resgates de milhas fora do setor de viagens.

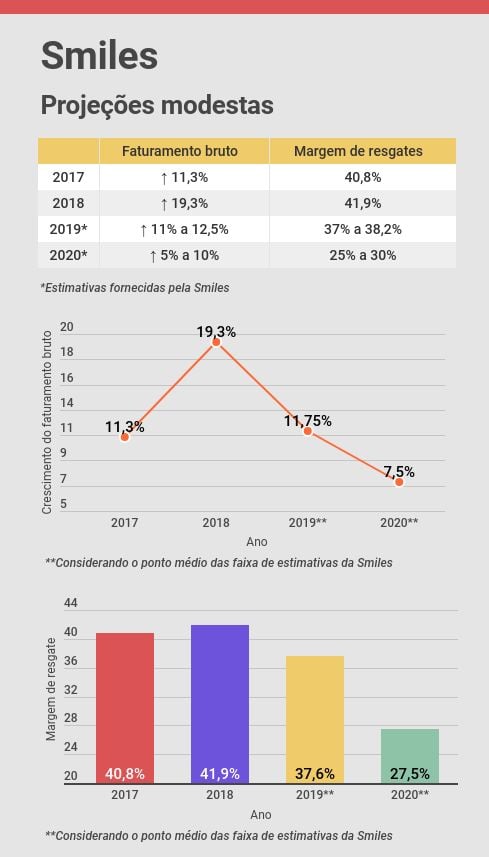

A terceira pancada veio na semana passada, quando o Smiles concretizou os temores do mercado e anunciou projeções bastante fracas para 2020, com desaceleração no faturamento e margens de resgate de milhas em queda. Na última terça-feira (3), as ações recuaram 8,85%, voltando ao nível de R$ 30,00.

Antídoto

Com as ações do Smiles em patamares tão baixos, a Gol fez a segunda investida nesta segunda-feira, oferecendo as duas opções que equivaleriam à R$ 41,34 por papel da companhia de fidelidade — um prêmio de mais de 30% em relação à cotação de R$ 31,74 dos papéis do Smiles na última sexta-feira.

Em relatório, os analistas Renato Mimica e Lucas Marquiori, do BTG Pactual, destacam que a proposta da Gol deve por um fim às dúvidas que pairavam sobre o Smiles, uma vez que a falta de acordo entre as partes criava um desalinhamento na governança corporativa que representava "um grande fator negativo" à companhia de fidelidade.

A Gol estima que fará um desembolso de US$ 250 milhões a US$ 350 milhões com a operação, o que representa entre 20% a 30% da posição atual de liquidez da companhia aérea. Se os minoritários do Smiles aceitarem os termos, a transação deve ser concluída em abril de 2020.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Leia Também

-

Anglo American recusa proposta “oportunista e pouco atraente” de quase US$ 39 bilhões da BHP e barra megafusão

-

Assembleia da Light (LIGT3) é suspensa sem votação do plano de recuperação judicial; veja quando os credores voltarão a se reunir

-

Usiminas (USIM5) e Banrisul (BRSR6) anunciam dividendos; veja quanto as empresas vão pagar e quem poderá receber

Mais lidas

-

1

Vale (VALE3) e a megafusão: CEO da mineradora brasileira encara rivais e diz se pode entrar na briga por ativos da Anglo American

-

2

Órfão das LCI e LCA? Banco indica 9 títulos isentos de imposto de renda que rendem mais que o CDI e o Tesouro IPCA+

-

3

Como a “invasão” dos carros chineses impacta as locadoras como a Localiza (RENT3) e a Movida (MOVI3)