O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Pesquisa do Bank of America Merrill Lynch também mostra otimismo com alta do Ibovespa e avaliação de dólar abaixo de R$ 3,60 no fim de 2019. Pesquisa global, no entanto, fala em estagnação e menores lucros corporativos

O Bank of America Merrill Lynch apresentou uma nova rodada de sua pesquisa com gestores e o título diz: “Brasil: hora de brilhar”. Para 91% dos pesquisados, a reforma da Previdência será aprovada neste ano e 85% deles acreditam que o Brasil reconquistará a classificação de grau de investimento.

A pesquisa feita com gestores da América Latina também mostra que o momento é de “risk-on”. A exposição aos ativos de risco é a maior já registrada pela sondagem, com mais de um terço dos gestores com posições “acima do normal”.

Já o volume de dinheiro em caixa e o número de investidores fazendo hedge (proteção) contra uma queda acentuada no mercado de ações está no menor patamar desde o início da pesquisa. O banco nota que há uma retoma de otimismo inclusive com relação à Argentina, o que também é boa notícia para o Brasil.

Com relação à reforma da Previdência, 91% dos participantes, percentual recorde, acreditam em aprovação ainda em 2019 (contra 83% da pesquisa anterior). E para 30%, essa aprovação ocorrerá ainda no primeiro semestre.

Ainda de acordo com a sondagem, as reformas são o elemento mais esperado para os investidores adotarem uma postura ainda mais positiva como relação ao Brasil, fator mais mencionado do que o “crescimento econômico”.

Para 90% dos investidores, o Ibovespa, principal índice do mercado de ações brasileiro, encerra o ano acima do patamar atual (ao redor dos 95 mil pontos). Na sondagem anterior, o percentual era de 65%. No câmbio, 30% dos pesquisados acreditam que a taxa de câmbio fecha o ano abaixo de R$ 3,60.

Leia Também

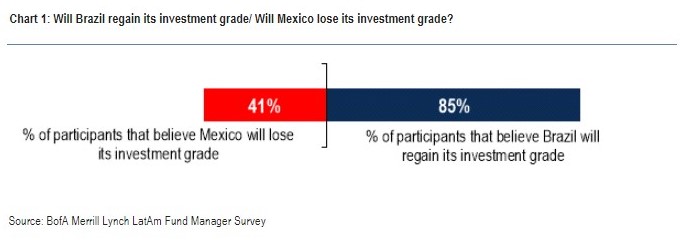

Os gestores também estão mais otimistas com o Brasil em comparação com o México. O banco questionou os participantes se o Brasil vai reconquistar a classificação de grau de investimento, perdida em 2015, e se e quando o México perderá o seu “investment grade”.

Para 85%, o Brasil tem chance de ganhar, novamente, o selo de bom pagador dado pelas agências de classificação de risco, mas sem prazo definido. Para 60%, essa retomada vai acontecer durante o governo de Jair Bolsonaro. Apenas 6% não acreditam nessa possibilidade em um futuro previsível.

Com relação ao México, as opiniões estão um pouco mais divididas, já que 41% dos gestores acreditam que o país vai perder seu grau de investimento, 32% afirmam que o país vai manter a nota de bom pagador e 27% “não sabem”.

O principal risco permanece no cenário externo. Os quesitos China/commodities ficou com 42% das indicações (31% na pesquisa anterior). Preocupações com um eventual fortalecimento do dólar e guerra comercial recuaram um pouco.

Segundo a pesquisa, essa preocupação com commodities aliada à expectativa de recuperação do Brasil resulta em uma rotação da exposição para o setor de consumo, com 44% dos gestores como posição acima da média “overweight” em consumo (33% no mês passado). Houve queda no “overweight” de finanças e materiais.

Se o cenário é brilhante para o Brasil, a pesquisa global do BofA Merrill Lynch é pouco animadora, falando em um “crash macro” e um retorno à estagnação secular.

"Os investidores permanecem pessimistas, com expectativas de crescimento e lucros despencando neste mês”, diz o chefe de estratégia da instituição, Michael Hartnett, em comunicado.

Ainda assim, ponderou Hartnett, o diagnóstico deles é de estagnação e não de recessão, já que os gestores de fundos estão colocando no preço um Federal Reserve (Fed, banco central americano) mais moderado (dove) e um curva de juros mais inclinada.

As expectativas para o Produto Interno Bruto (PIB) global continuaram caindo, com 60% dos pesquisados acreditando em enfraquecimento do crescimento mundial nos próximos 12 meses, pior avaliação desde julho de 2008.

Mas apenas 14% dos gestores acreditam em uma recessão global em 2019. Os investidores estão falando em uma "estagnação secular" nos próximos dois a três trimestres.

A preocupação dos investidores com o ciclo de crédito continua aumentando, com 48% deles avaliando os balanços corporativos como sobre alavancados (overleveraged).

Pela primeira vez desde 2009, a alavancagem corporativa é a maior preocupação entre os gestores, com metade deles preferindo que as empresas usem dinheiro para melhorar a composição dos balanços em detrimento a investimentos (39%) e retorno aos acionistas (13%).

Já a perspectiva para os lucros é o pior desde 2008, com 52% dos participantes falando em piora dos resultados no próximo ano. Tal resultado marca uma forte reversão de expectativas, pois há 12 meses, a perspectiva era de aumento dos lucros para 39% dos pesquisados.

Pelo oitavo mês consecutivo, o maior risco citado pelos gestores globais foi a guerra comercial (27%). Na sequência, aparecem o “quantitative tightening”, redução do balanço dos bancos centrais, e uma desaceleração da China, ambos com 21%.

Entre os negócios mais “congestionados” (crowded trade), que concentram um grande volume de agentes de mercado com posições semelhantes, aparecem a posição comprada em dólar (21%) e em ações das FAANG+BAT, grupo formado por Facebook, Amazon, Apple, Netflix, Alphabet (Google), Baidu, and Tencent. Outro “crowded trade” é a posição vendida em mercados emergentes (17%).

A pesquisa foi realizada entre os dias 4 e 10 de janeiro e teve participação total de 234 respondentes que são responsáveis por US$ 645 bilhões em ativos sob gestão. Nas pesquisas regionais, como a do Brasil, foram 119 participantes, com US$ 282 bilhões sob gestão. Na pesquisa global foram 177 entrevistas com responsáveis por US$ 494 bilhões.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões