Um bom airbag para a sua carteira. Afinal, é hora de abandonar o dólar e investir em ouro?

Enquanto o retorno nominal obtido pelos títulos públicos americanos terminou o ano passado no negativo, a demanda global por ETFs de ouro cresceu 3% no mesmo período.

Quando eu era menor, lembro que um dos programas que eu mais gostava de acompanhar era o Show do Milhão. Não sei ao certo se o grande encanto estava no prêmio de R$ 1 milhão em barras de ouro, ou se era o tom dos questionamentos sempre difíceis, o que mais me intrigava.

Os donos de grandes fortunas talvez não conheçam o antigo quadro do programa do Silvio Santos, mas eles também têm um forte por esse tipo de commodity, especialmente em momentos de grande incerteza global. Não é à toa que o gestor do maior fundo de investimentos do mundo, Ray Dalio, diz que o ouro é uma das peças-chave para garantir que o seu portfólio seja capaz de superar qualquer adversidade.

Na visão dele, uma carteira matadora deve ter 30% das aplicações em ações; 40% em títulos de longo prazo dos Estados Unidos; 15% em títulos de médio prazo norte-americanos; 7,5% em ouro e 7,5% em outros tipos de commodities. As informações estão no livro "O Jogo de Dinheiro", de Tony Robbins.

Ainda que o portfólio seja mais focado para o contexto americano, é possível replicar o conceito para o Brasil. Afinal, o ouro é um dos ativos que os investidores costumam buscar para amortecer as perdas em períodos mais delicados.

É hora de ir pro ouro

E não há momento melhor para se proteger do que agora. A razão está atrelada às perspectivas mais negativas para a economia mundial. Nos Estados Unidos, por exemplo, o VIX - índice que mede o "medo" do investidor e a sensibilidade do mercado por meio das opções do S&P 500 - fechou o ano de 2018 na média de 16,6 pontos. O valor é maior do que a média obtida em 2017, equivalente a 11,1 pontos.

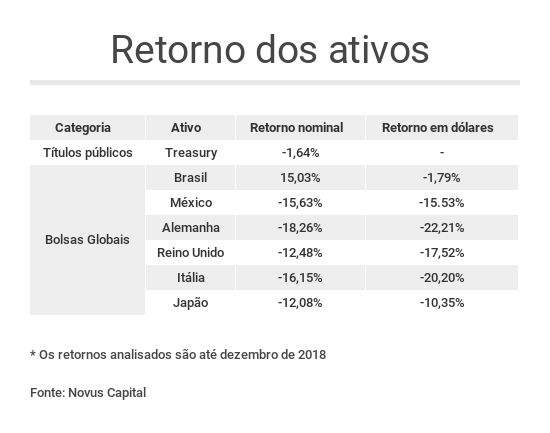

Até mesmo os títulos públicos dos Estados Unidos - ativos para onde os investidores correm em busca de proteção - apresentaram retorno nominal negativo de 1,64% no acumulado do ano passado. Mas os temores não estão apenas na economia norte-americana.

Leia Também

Há também maiores preocupações com as economias europeias e chinesas, por conta de brigas de acordos comerciais, problemas com o Brexit e dados mais fracos de crescimento industrial na China.

Diante desse cenário, o primeiro sinal de que o ouro voltou a chamar a atenção dos investidores é por meio do aumento na demanda pelos Exchange Traded Funds (ETFs) lastreados em ouro. Eles nada mais são do que fundos de investimento que têm as cotas negociadas em bolsas de valores, e que reproduzem os índices de ouro. Ao comprar uma cota, o investidor garante a variação do índice por um valor muito menor.

Apenas no ano passado, a demanda global por ETFs lastreados em ouro registrou um aumento de 3% e atingiu o patamar de 2.440 toneladas. Essa é a primeira vez desde 2012 que o valor total de alocações em ETFs de ouro terminou o ano acima de US$ 100 bilhões, segundo dados de uma das maiores instituições da área, o World Gold Council.

Brasileiros também compram

E algumas gestoras no Brasil já começaram a se movimentar. Ricardo Kazan, sócio e gestor internacional da gestora independente Novus Capital, é um exemplo disso. Kazan foi um dos especialistas que acertaram o movimento de alta do ouro no passado.

"Fizemos um rebalanceamento da carteira. Estamos comprando ouro desde dezembro e seguimos aumentando a posição na commodity. Em compensação, mudamos a posição quanto à moeda americana. Atualmente, estamos vendidos em dólar, ou seja, acreditamos que a moeda vai enfraquecer", destacou o gestor.

Para garantir a boa administração de cerca de R$ 1,3 bilhão em ativos que a casa possui e que estão distribuídos em quatro fundos multimercado, Kazan disse que a troca de algumas posições foi em decorrência da dificuldade do cenário internacional.

O especialista conta que, até o início de 2018, os Estados Unidos passaram por um momento bastante positivo de diferenciação dos ativos americanos em relação ao resto do mundo.

Impulsionado por dados fortes de emprego e de maior confiança de que a inflação se encaminhava para a meta, o FED voltou a subir os juros. Em contrapartida, os demais bancos centrais preferiram adotar uma postura de acomodação. Aliado a isso, a economia americana teve forte incentivo por conta das políticas de Trump de corte de impostos.

Segundo Kazan, todos esses fatores em combinação provocaram a alta nos rendimentos dos títulos públicos americanos (treasuries) - o que fez com que os investimentos em dólar ficassem mais atrativos. Com a moeda americana mais forte, o preço das ações também aumentou.

Porém, a situação começou a mudar na virada do primeiro para o segundo semestre.

"Os principais responsáveis pela mudança foram os fatores econômicos que passaram a mostrar um crescimento menor da economia, e questões ligadas à política monetária do Banco Central americano (FED) de subida de juros, em meio a desaceleração da Europa e piora da China", disse o gestor.

Tudo isso impactou em diversas classes de ativos que tiveram o retorno negativo em dólar, desde as bolsas mundiais até os títulos públicos americanos - um dos ativos mais seguros e que os investidores costumam buscar em momentos de grande instabilidade.

Ouro pra que te quero!

E é justamente nesse cenário de instabilidade em que o ouro começa a ganhar maior importância. Paulo Corchaki, CEO da gestora independente Trafalgar Investimentos e um dos especialistas que anteciparam o movimento de alta da commodity, me contou que há três variáveis que ajudam a entender melhor como esse ativo é precificado.

Em primeiro lugar, quanto maior a taxa de juros, menos interessante fica investir nele. A razão é que, ao aumentar os juros, a moeda americana acaba ganhando maior valor e fica mais interessante investir nos Estados Unidos do que buscar ativos de maior risco em outros mercados como os emergentes, por exemplo.

"O que não é intuitivo é que mesmo com a alta dos juros americanos, o ouro esteja ganhando valor. Nesse caso, o que ocorre é que o mercado antecipou o fato de que pode começar uma recessão e por isso, é provável que a valorização continue. Dessa forma, quanto mais forte for a recessão, melhor será a performance do ouro", disse o gestor.

O segundo ponto é que o ouro é uma commodity cotada em dólar. Logo, se a moeda americana se valorizar frente a outras cestas de moedas como o real, as commodities caem de preço. Mas, se ele perder fôlego, as commodities como ouro e petróleo ganham força.

Em seguida, está a demanda direta. Nesse caso, o destaque vai para China e Índia que são grandes compradores diretos de jóias. Logo, quanto maior for o crescimento de ambos os países, maior será a demanda por esse tipo de mercadoria.

Ainda que alguns dados da China como o índice de preços ao produtor chinês (PPI) tenham desacelerado bastante em dezembro, o desenvolvimento da classe média e o desenvolvimento tecnológico nesses países ajudará a aumentar a busca pelo ativo, na visão de Corchaki.

Sozinho, nunca

Mesmo que, à primeira vista, o ouro possa reluzir, o investidor não pode se enganar. A ideia é que o ativo componha a carteira, mas não seja a única aplicação financeira. É preciso pensar nele como um seguro, assim como ocorre com o dólar. A diferença é que agora o ouro começa a ganhar maior importância por conta do cenário internacional.

Na hora de decidir se você deve aumentar ou diminuir a posição dos seus seguros na carteira, Corchaki diz que tudo depende da visão do investidor.

"Se a pessoa estiver pensando em um cenário mais negativo para o Brasil, ela deve se proteger com uma exposição maior ao dólar. Mas se a preocupação for mais a nível mundial, o melhor é buscar ouro", destacou o especialista.

No fundo, não é que um seguro seja melhor do que outro. A dica de Corchaki é que o investidor se pergunte: Qual é o seguro que eu acho mais importante ter na carteira diante das preocupações que eu tenho com a economia interna e externa?

Amortecedor

Ainda que as expectativas sejam de valorização, esse tipo de investimento não é preferência entre os investidores. O motivo é que a função dele não é oferecer retornos, mas sim amortecer as perdas da carteira, no caso de cisnes negros. O próprio Warren Buffett não é um fã de ouro.

Queridinho ou não, há alguns fatores que podem atrapalhar o ciclo de alta e a maior procura por esse tipo de ativo. Segundo Tarcísio Joaquim, diretor de câmbio do Banco Paulista, o primeiro seria o aumento das taxas de juros americanas. Depois, o possível fortalecimento do dólar. Mas, o especialista acredita que é difícil que as duas situações ocorram.

Ele destaca que as disputas de Trump com os democratas sobre a construção do muro, e a consequente paralisação dos serviços de governo (shutdown) já estão gerando uma série de problemas de credibilidade para o governo.

Para Joaquim, mesmo que o FED continue a aumentar os juros - ainda que de maneira mais branda, a governabilidade de Trump está prejudicada e deve atrapalhar uma possível alta da moeda americana.

Equilíbrio é tudo

Para não errar, o melhor é que o investidor mantenha uma carteira balanceada e invista até 10% do seu patrimônio em seguros como ouro e dólar. E na hora de balancear os percentuais, pense em quais cenários vê maior risco para tomar a melhor decisão.

Lembrando que isso não significa que ele deve vender o fundo cambial que já adquiriu anteriormente. A ideia é que o investidor separe um décimo das aplicações financeiras da carteira para distribuir entre os dois ativos com foco em mantê-los durante prazos maiores, de pelo menos três anos.

Dólar mais barato do que em casas de câmbio: estas 7 contas digitais te ajudam a ‘escapar’ de impostos absurdos e qualquer brasileiro pode ‘se dar bem’ com elas; descubra qual é a melhor

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Bitcoin (BTC) não sustenta sétimo dia seguido de alta e passa a cair com inflação dos EUA; Ravecoin (RNV) dispara 63% com proximidade do The Merge

O ethereum (ETH) passa por um período de consolidação de preços, mas o otimismo é limitado pelo cenário macroeconômico

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

Os rumos das moedas: quais devem ser os próximos passos do dólar, do euro e do real

Normalmente são os mercados emergentes que arcam com o peso de um dólar forte, mas não é o que ocorre dessa vez

Você trocaria ações da sua empresa por bitcoin? Michael Saylor, ex-CEO da Microstrategy, pretende fazer isso com o valor de meio bilhão de dólares

Desde o começo do ano, o bitcoin registra queda de mais de 50% e as ações da Microstrategy também recuam 52%

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

Práticas e acessíveis, contas em dólar podem reduzir custo do câmbio em até 8%; saiba se são seguras e para quem são indicadas

Contas globais em moeda estrangeira funcionam como contas-correntes com cartão de débito e ainda oferecem cotação mais barata que compra de papel-moeda ou cartão pré-pago. Saiba se são para você

Inter, C6, Avenue, Wise, Nomad… saiba qual é a melhor conta em dólar – e veja os prós e contras de cada uma

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

Esquenta dos mercados: Dia de payroll mantém bolsas no vermelho, enquanto Ibovespa surfa onda da nova pesquisa Datafolha

Sem maiores indicadores para o dia ou agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Cautela volta a prevalecer nas bolsas do exterior e ‘onda vermelha’ continua; Ibovespa reage ao Orçamento para 2023

Sem maiores indicadores do dia para a agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Inflação derrete bolsas no exterior com perspectiva de juros elevados; Ibovespa aguarda dados de desemprego hoje

Na nova rodada da pesquisa Genial/Qaest, os candidatos Lula e Bolsonaro mantiveram suas posições, mesmo com o início da campanha

Esquenta dos mercados: Busca por barganhas sustenta alta das bolsas pela manhã, mas crise energética e cenário externo não ajudam; Ibovespa digere pesquisa Ipec

No Brasil, a participação de Roberto Campos Neto em evento é o destaque do dia enquanto a bolsa digere o exterior

Esquenta dos mercados: Bolsas internacionais amanhecem no vermelho antes da semana de emprego nos EUA; Ibovespa digere debate presidencial

No Brasil, os números do Caged e da Pnad Contínua também movimentam a bolsa local esta semana

Esquenta dos mercados: Dia mais importante de Jackson Hole se junta a dados de inflação e pressiona bolsas internacionais; Ibovespa reage à sabatina de Lula

Sem maiores indicadores para o dia, os investidores acompanham a participação de Roberto Campos Neto e Paulo Guedes em eventos separados

Esquenta dos mercados: É dada a largada em Jackson Hole e as bolsas internacionais tentam emplacar alta; Ibovespa acompanha números de emprego hoje

No panorama doméstico, a sequência de sabatinas do dia do Jornal Nacional tem como convidado o ex-presidente Luiz Inácio Lula da Silva (PT)

Esquenta dos mercados: Ibovespa aguarda dados de inflação hoje enquanto exterior espera por início de Jackson Hole

A expectativa é de que ocorra uma deflação nos preços na leitura preliminar de agosto; será a segunda queda seguida

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP