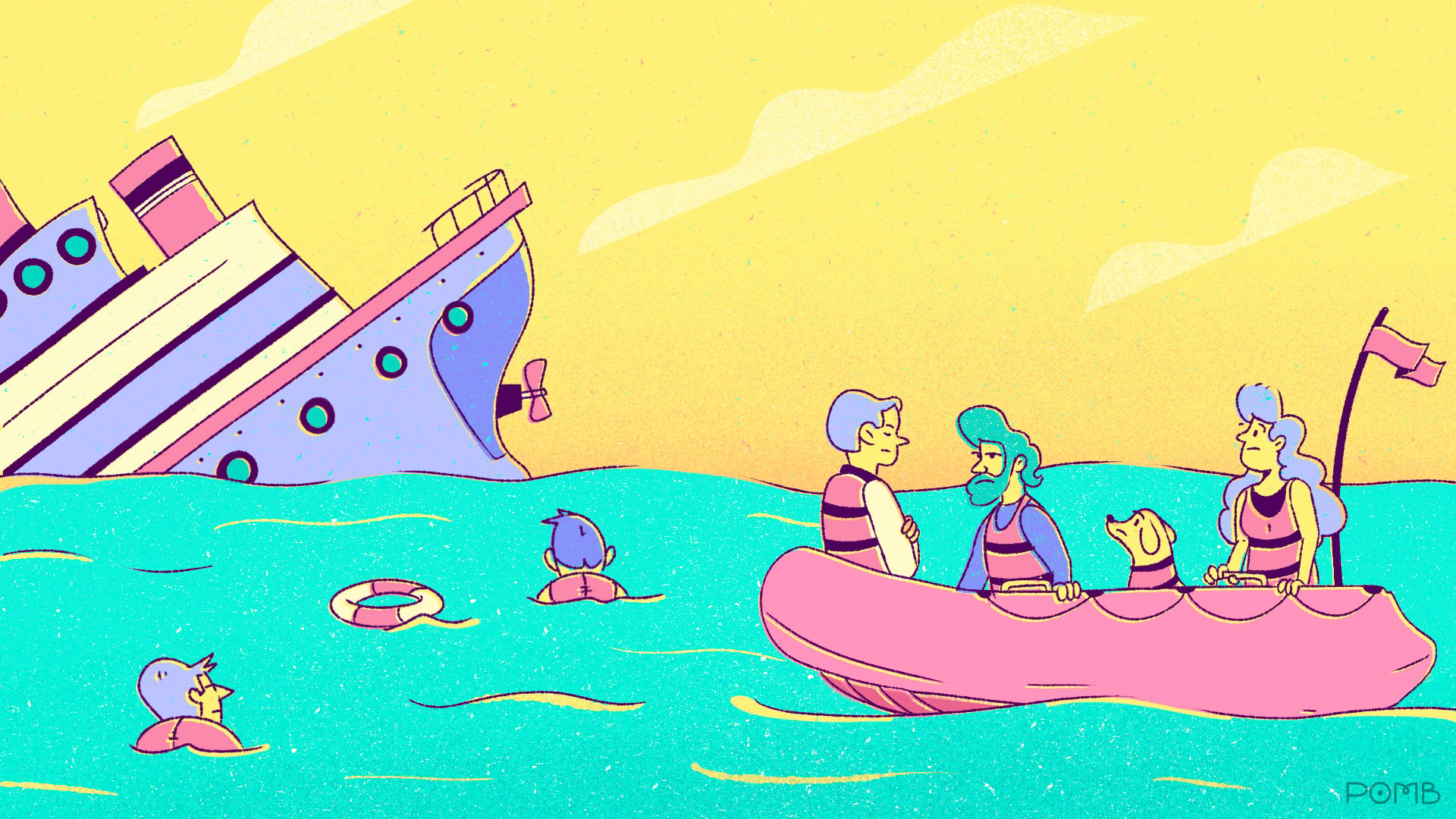

E se sua corretora naufragar? Os riscos de investir em corretoras que não são ligadas aos grandes bancos

Afinal, é arriscado investir por uma corretora dita “independente”? Conheça os riscos de investir fora do seu banco e saiba como se proteger para minimizá-los

Quando vim para o Seu Dinheiro em 2018, fazia quatro anos que eu não trabalhava em redação. Eu havia passado um ano em uma fintech e outros três anos atuando na área de marketing de uma corretora de valores.

Uma das primeiras coisas que eu fiz ao chegar, portanto, foi tirar as teias de aranha da minha agenda e atualizar os contatos de fontes e assessorias de imprensa.

Minha agenda é dividida pelo tipo de fonte. Por exemplo “bancos”, “seguradoras” e “corretoras de valores”. Ao mexer neste último item, me dei conta de uma coisa curiosa: o mercado de corretoras havia mudado bastante desde a última vez que eu tinha aberto aquela agenda.

Um bom número daquelas instituições que outrora me enviavam suas carteiras recomendadas de ações e cujos profissionais me davam entrevistas tinham sido adquiridas, deixado de atuar no segmento de varejo, entrado em liquidação extrajudicial ou encerrado as atividades.

Na hora me lembrei de uma frase que uma ex-colega jornalista costumava repetir: “a vida é muito dinâmica”. No caso do mercado de corretoras, é mesmo!

As duas aquisições mais famosas desse mercado nos últimos anos devem ter sido as da Clear e da Rico pela XP Investimentos.

Leia Também

Algumas corretoras passaram seus clientes pessoas físicas para outras, como a Magliano, a Um Investimentos e a CGD (ex-DirectaInvest e ex-BanifInvest), que transferiram suas operações de varejo, respectivamente, para a Guide, a XP e a Rico.

Outras entraram em liquidação extrajudicial, como a TOV, a Gradual, a Corval, a Walpires e a Alpes. Esta última, antes de fechar, vendeu seu home broker Wintrade para o Brasil Plural.

Finalmente, a Souza Barros, então mais antiga corretora de valores do mercado brasileiro, simplesmente encerrou suas atividades, transferindo seus clientes para a Rico.

Nos últimos anos, as corretoras de valores passaram por momentos difíceis, primeiro com a crise mundial de 2007/2008; depois, com a crise econômica brasileira a partir de 2014 e o último ciclo de alta dos juros. O número de investidores pessoas físicas na B3 ficou praticamente estagnado de 2011 a 2016.

É arriscado investir por corretora de valores “independente”?

Apesar de certos infortúnios, as chamadas corretoras de valores “independentes” vêm ficando cada vez mais conhecidas. Por “independente”, me refiro àquelas corretoras que não pertencem a um grande conglomerado financeiro, como Bradesco, Itaú, BB, Caixa e Santander, ainda que algumas delas sejam, sim, ligadas a bancos de médio porte.

Se antes apenas os investidores de bolsa eram familiarizados com este universo, agora qualquer investidor, mesmo iniciante, já conhece pelo menos algumas delas.

Mas o brasileiro é um bicho desconfiado no que diz respeito à solidez do sistema financeiro. Como bons gatos escaldados que somos, sempre nos perguntamos se é arriscado investir neste ou naquele produto, nesta ou naquela instituição financeira. Investir fora do banco onde temos conta-corrente ainda nos parece uma grande aventura pelo desconhecido.

Afinal, é arriscado investir por uma corretora de valores “independente”? Bem, como os casos de liquidação extrajudicial de corretoras nos mostra, há sim riscos em investir por meio dessas instituições. Mas nem sempre esses riscos estão onde a gente espera.

O que acontece se a corretora de valores quebrar

A primeira coisa que você deve saber é que as corretoras são apenas intermediárias, sendo, por isso, chamadas de “agentes de custódia”.

A despeito de qual seja a sua corretora de valores - se a do seu bancão ou uma pequena instituição independente -, enquanto o seu dinheiro estiver aplicado em alguma coisa, ele NÃO está exposto ao risco da corretora, só corre o risco do investimento em si.

É que os seus ativos não ficam guardados na corretora, mas sim em uma instituição custodiante. Assim, se a corretora de valores quebrar, basta migrar para outra. Essa transferência envolve um procedimento burocrático, mas você não perde os recursos investidos, e suas aplicações financeiras permanecem intactas.

Portanto, cabe frisar aqui que a transferência de clientes de uma corretora para outra, mesmo que depois a primeira encerre as suas atividades, não é algo com que os investidores devam, a princípio, se preocupar.

Onde ficam custodiados os seus investimentos

Ativos de bolsa (ações, derivativos, BDR, ETF e outros fundos negociados em bolsa, como fundos imobiliários), títulos públicos negociados via Tesouro Direto e os títulos de renda fixa privada mais comumente negociados por pessoas físicas (CDB, LCI, LCA, LC, CRI, CRA, COE e debêntures) ficam custodiados na B3, a bolsa de valores.

Eles devem ser registrados em nome do investidor, identificados sob o seu CPF. A custódia e o registro podem ser verificados no Canal Eletrônico do Investidor (CEI) e/ou na área Meus Investimentos, ambos disponíveis no site da B3.

Todo investidor que começa a investir em bolsa ou no Tesouro Direto precisa criar uma conta no CEI. Lá é possível acompanhar não apenas as posições em bolsa e títulos públicos, mas também em ativos de renda fixa privada.

Já quem negocia apenas no mercado de balcão, caso da renda fixa privada, pode acompanhar suas posições na área Meus Investimentos, que ficava no site da Cetip antes da fusão desta com a BM&FBovespa.

Se seus ativos aparecerem no CEI e/ou na área Meus Investimentos, pode ficar tranquilo: eles estão bem guardados sob o seu CPF e você só está exposto ao risco do investimento em si.

Por exemplo, o risco de flutuação dos preços dos papéis e dos resultados das empresas, no caso das ações; risco de calote e flutuação de taxas de juros e inflação, no caso da renda fixa; e risco de liquidez, no caso daqueles ativos que não podem ser resgatados antes do vencimento ou que são mais difíceis de vender.

Lembrando que no caso de investimentos como CDB, LCI, LCA e Letras de Câmbio há proteção do Fundo Garantidor de Créditos (FGC) em caso de quebra do emissor, num limite de até R$ 250 mil por CPF, por instituição financeira.

Fundos de investimento também contam com uma instituição custodiante. Mas fundos têm CNPJ próprio. Se acontecer alguma coisa com qualquer instituição financeira ligada ao fundo - gestora, administradora, custodiante etc. - basta que os cotistas escolham uma substituta. O fundo permanece intacto.

Assim, quem investe em fundos só está realmente correndo o risco dos ativos que o fundo tem na carteira.

Finalmente, os títulos públicos negociados via mesa de operações no mercado secundário ficam custodiados no Serviço Especial de Liquidação e Custódia (Selic), numa conta própria de clientes.

Apesar de não ser possível visualizar os títulos custodiados no Selic pelo CEI, o patrimônio da conta de clientes não se mistura ao da corretora. Isso vale até mesmo para aqueles títulos que são usados como garantia para outras operações.

Isso significa que, se a corretora de valores quebrar, o patrimônio dos clientes no Selic também pode ser migrado para outra instituição financeira.

Hoje em dia, aliás, é possível até mesmo usar títulos públicos custodiados na bolsa como garantia de operações sem a necessidade de transferi-los para o Selic.

O verdadeiro vilão: o dinheiro parado na conta

Para o investidor, o grande problema é o dinheiro parado na conta. Diferentemente do que ocorre com os recursos nas contas-correntes dos bancos, o dinheiro parado nas contas das corretoras não é coberto pelo FGC.

Portanto, deixar dinheiro na conta da corretora de valores tem dois riscos: o de perder para a inflação, porque os recursos ficam ali sem render nada; e o de a corretora sofrer uma liquidação extrajudicial. Neste segundo caso, o cliente precisará entrar na lista de credores para receber o que lhe é devido, e até lá seus recursos não terão rendimento algum.

O investidor pode demorar a receber o dinheiro de volta, ou não recebê-lo integralmente. Isso SE o ressarcimento chegar a ocorrer. Pode ser que a corretora simplesmente não tenha como arcar com todas as dívidas, e aí o investidor fica a ver navios.

Para minimizar este dano, a B3 conta com o Mecanismo de Ressarcimento de Prejuízos (MRP), ao qual o cliente de corretora pode recorrer caso se sinta lesado pela instituição financeira. Um dos casos previstos é justamente o ressarcimento de recursos parados na conta da corretora até o dia anterior ao da sua liquidação extrajudicial.

O MRP cobre até R$ 120 mil, o que geralmente é suficiente para as demandas das pessoas físicas. Acontece que a cobertura depende da origem do dinheiro em conta.

Só são ressarcidos os recursos provenientes de investimentos de bolsa, isto é, da venda de ações, BDR, ETF, fundos imobiliários e outros fundos negociados no segmento de bolsa da B3. Proventos pagos por empresas com ações negociadas em bolsa, como dividendos e juros sobre capital próprio (JCP) também estão incluídos.

Já os recursos provenientes da venda, resgate ou vencimento de títulos públicos e privados de renda fixa, bem como do resgate de cotas de fundos de investimento abertos e não negociados em bolsa não são cobertos pelo MRP.

O dinheiro transferido para a conta da corretora a partir do seu banco - via TED, por exemplo - também não é contemplado pelo MRP, mesmo que a intenção do investidor fosse investi-lo em bolsa.

Em todos esses casos em que não há cobertura do MRP, o investidor é obrigado a entrar na fila de credores da corretora de valores liquidada.

E os recursos a cotizar e liquidar?

Mas tem uma terceira situação que pode passar batida para os clientes de corretoras: a do dinheiro que nem estava em conta, nem estava aplicado quando a corretora sofreu liquidação extrajudicial.

Nem todos os investimentos têm liquidez imediata. Alguns levam um ou mais dias, a partir da venda ou resgate, para disponibilizar os recursos na conta do investidor. Tem fundo que leva 30 ou até 60 dias para tanto.

Agora digamos que você tenha vendido ou pedido o resgate de um ativo desse tipo antes de a sua corretora ser liquidada, mas que os recursos só fiquem disponíveis na sua conta após a liquidação extrajudicial, quando você não mais pode movimentá-los.

O que acontece? Eles podem ser ressarcidos pelo MRP, caso se enquadrem no perfil de ativos sujeitos à cobertura?

Bem, pelas explicações que a B3 me enviou, a resposta é não. O dinheiro que se encontra nessa espécie de “limbo” quando da liquidação extrajudicial de uma corretora de valores não é ressarcido pelo MRP, pois este “não ressarce o valor creditado na conta-corrente após o dia da liquidação (venda ou provento, bolsa ou não bolsa).”

Minha corretora quebrou, e agora?

Se a sua corretora for liquidada, você não poderá mais movimentar a sua conta. A primeira coisa que você deve fazer é entrar em contato com o liquidante.

Este irá orientá-lo sobre como trocar de corretora, para passar a acompanhar e operar seus investimentos em fundos e ativos custodiados na B3 por meio de outra instituição financeira.

No caso dos recursos parados na conta da corretora até a data anterior à da liquidação extrajudicial, é possível solicitar o ressarcimento ao MRP para aqueles provenientes de operações em bolsa. O passo a passo está disponível no site da B3.

O dinheiro que não seja proveniente da negociação de ativos de bolsa (DOC ou TED, fundos abertos, títulos públicos, CDB, LCI, LCA, debêntures etc.) deverá ter o ressarcimento solicitado junto ao liquidante.

Finalmente, caso você tenha vendido ou resgatado investimentos antes da liquidação extrajudicial, mas os recursos só fiquem disponíveis na sua conta após a intervenção, há duas situações possíveis.

Se os recursos forem provenientes de um fundo de investimento, você pode entrar em contato com o administrador para solicitar que o valor seja pago diretamente na sua conta bancária, sem passar pela corretora.

No caso de outros tipos de investimento, você deverá pleitear o ressarcimento junto ao liquidante e entrar na fila de credores da corretora de valores.

Lembrando que essas orientações valem para qualquer corretora que passe por problemas, seja ela ligada ou não a um grande banco.

Como evitar os riscos das corretoras de valores

1. Nunca deixe dinheiro parado na conta

Procure transferir recursos para que eles só fiquem disponíveis na conta da corretora na parte da manhã, e invista-os imediatamente. Lembre-se de que se você perder o horário de liquidação do investimento desejado, o dinheiro ficará parado na conta, e a aplicação será agendada para o dia seguinte.

Sempre que vender ou resgatar um investimento, acompanhe sua conta de perto para verificar que os recursos estarão disponíveis na data prevista. Quando eles caírem, saque-os ou reaplique-os imediatamente.

Não se esqueça dos investimentos com prazo de vencimento e que distribuem rendimentos periodicamente, como os títulos públicos que pagam cupom. Fique atento às datas de vencimento e pagamento de remuneração para sacar ou reinvestir os recursos assim que eles caírem na conta.

2. Acompanhe seus investimentos no CEI e/ou no Meus Investimentos da B3

Certifique-se de que todos os seus ativos que ficam custodiados na bolsa aparecem no seu cadastro no CEI e/ou no Meus Investimentos.

Isso significa que eles foram registrados em seu nome, o que facilita na hora de trocar de corretora ou mesmo de receber o ressarcimento do FGC, no caso de quebra do emissor dos títulos de renda fixa que contam com essa cobertura.

Caso você tenha investido em algum ativo custodiado na B3 que não esteja aparecendo no CEI ou no Meus Investimentos, pode ser que ele tenha sido depositado em nome da própria corretora. Entre em contato com a corretora para se certificar do que aconteceu e solicite uma comprovação de que o ativo de fato existe e está custodiado na B3.

Neste caso, porém, se a corretora quebrar, você terá que solicitar o ressarcimento do dinheiro aplicado nesses ativos ao liquidante.

3. Prefira corretoras com o selo Certifica

É por esta razão que é melhor investir por meio de corretoras que contem com o selo Certifica, conferido pela B3 às instituições financeiras que se comprometem a sempre registrar na bolsa, em nome do cliente, os seguintes ativos:

- Certificado de Depósito Bancário (CDB)

- Certificado de Depósito Bancário Subordinado (CDBS)

- Certificado de Depósito Bancário Vinculado (CDBV)

- Certificado de Direitos Creditórios do Agronegócio (CDCA) privado

- Certificado de Investimento Audiovisual (CIA) privado

- Certificado de Recebíveis do Agronegócio (CRA) privado

- Certificado de Recebíveis Imobiliários (CRI) privado

- Depósito a Prazo com Garantia Especial (DPGE)

- Letra Financeira (LF) privada

- Letra Financeira Elegível para compor PR - C. Complementar (LFSC)

- Letra Financeira Elegível para compor PR - Nível II (LFSN)

- Letra de Câmbio (LC)

- Letra de Crédito do Agronegócio (LCA)

- Letra de Crédito Imobiliário (LCI)

- Letra de Crédito Imobiliário Vinculada (LCIV)

- Nota Comercial (NC) privada

- Recibo de Depósito Bancário (RDB)

- Cota de Fundo Fechado (CFF)

Confira no site da B3 a lista completa das corretoras que têm selo Certifica.

4. Certifique-se de quais ativos da sua carteira são negociados em bolsa

Caso você tenha dúvidas sobre quais ativos da sua carteira são de bolsa e quais não são, entre em contato com a B3 ou com a sua corretora de valores para esclarecer. Assim você fica sabendo sobre quais poderiam ser ressarcidos pelo MRP e quais não.

5. Não concentre todos os seus investimentos em uma única corretora

Como você pode ver, não é só a diversificação de ativos que é importante, mas também a de instituições financeiras. A saúde financeira da corretora de valores importa sim, então é uma boa ideia não concentrar todos os seus investimentos em uma única instituição.

Como a abertura de conta costuma ser gratuita, você pode ser cliente de quantas corretoras quiser.

Inflação americana derruba Wall Street e Ibovespa cai mais de 2%; dólar vai a R$ 5,18 com pressão sobre o Fed

Com o Nasdaq em queda de 5% e demais índices em Wall Street repercutindo negativamente dados de inflação, o Ibovespa não conseguiu sustentar o apetite por risco

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

CCR (CCRO3) já tem novos conselheiros e Roberto Setubal está entre eles — conheça a nova configuração da empresa

Além do novo conselho de administração, a Andrade Gutierrez informou a conclusão da venda da fatia de 14,86% do capital da CCR para a Itaúsa e a Votorantim

Expectativa por inflação mais branda nos Estados Unidos leva Ibovespa aos 113.406 pontos; dólar cai a R$ 5,09

O Ibovespa acompanhou a tendência internacional, mas depois de sustentar alta de mais de 1% ao longo de toda a sessão, o índice encerrou a sessão em alta

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Vale (VALE3) dispara mais de 10% e anota a maior alta do Ibovespa na semana, enquanto duas ações de frigoríficos dominam a ponta negativa do índice

Por trás da alta da mineradora e da queda de Marfrig (MRFG3) e Minerva (BEEF3) estão duas notícias vindas da China

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Commodities puxam Ibovespa, que sobe 1,3% na semana; dólar volta a cair e vai a R$ 5,14

O Ibovespa teve uma semana marcada por expectativas para os juros e inflação. O dólar à vista voltou a cair após atingir máximas em 20 anos

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

BCE e Powell trazem instabilidade à sessão, mas Ibovespa fecha o dia em alta; dólar cai a R$ 5,20

A instabilidade gerada pelos bancos centrais gringos fez com o Ibovespa custasse a se firmar em alta — mesmo com prognósticos melhores para a inflação local e uma desinclinação da curva de juros.

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Ibovespa cede mais de 2% com temor renovado de nova alta da Selic; dólar vai a R$ 5,23

Ao contrário do que os investidores vinham precificando desde a última reunião do Copom, o BC parece ainda não estar pronto para interromper o ciclo de aperto monetário – o que pesou sobre o Ibovespa

Em transação esperada pelo mercado, GPA (PCAR3) prepara cisão do Grupo Éxito, mas ações reagem em queda

O fato relevante com a informação foi divulgado após o fechamento do mercado ontem, quando as ações operaram em forte alta de cerca de 10%, liderando os ganhos do Ibovespa na ocasião

Atenção, investidor: Confira como fica o funcionamento da B3 e dos bancos durante o feriado de 7 de setembro

Não haverá negociações na bolsa nesta quarta-feira. Isso inclui os mercados de renda variável, renda fixa privada, ETFs de renda fixa e de derivativos listados

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Ibovespa ignora crise energética na Europa e vai aos 112 mil pontos; dólar cai a R$ 5,15

Apesar da cautela na Europa, o Ibovespa teve um dia de ganhos, apoiado na alta das commodities

Crise energética em pleno inverno assusta, e efeito ‘Putin’ faz euro renovar mínima abaixo de US$ 1 pela primeira vez em 20 anos

O governo russo atribuiu a interrupção do fornecimento de gás a uma falha técnica, mas a pressão inflacionária que isso gera derruba o euro

Boris Johnson de saída: Liz Truss é eleita nova primeira-ministra do Reino Unido; conheça a ‘herdeira’ de Margaret Thatcher

Aos 47 anos, a política conservadora precisa liderar um bloco que encara crise energética, inflação alta e reflexos do Brexit

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP