O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Segundo Philippe Rohner, da gestora Pictet Asset Management, pelo menos 50% da cadeia de valor da companhia está ligada à sustentabilidade e ao crescimento econômico, duas das tendências mais fortes para os próximos anos

Apesar do nome gringo, a primeira coisa que impressiona ao conversar com o gestor de fundos Philippe Rohner é o seu bom português. E não é para menos. O suíço morou alguns anos no Brasil quando era criança e ficou por aqui até o fim do governo Médici. Depois, voltou a morar no exterior.

O gestor de investimentos sênior da Pictet Asset Management, - que é suíça, possui 17 escritórios espalhados pelo mundo e possui US$ 186 bilhões em ativos -, esteve de volta ao país recentemente para falar sobre a gestora, que possui uma estratégia de alocação bastante diferenciada.

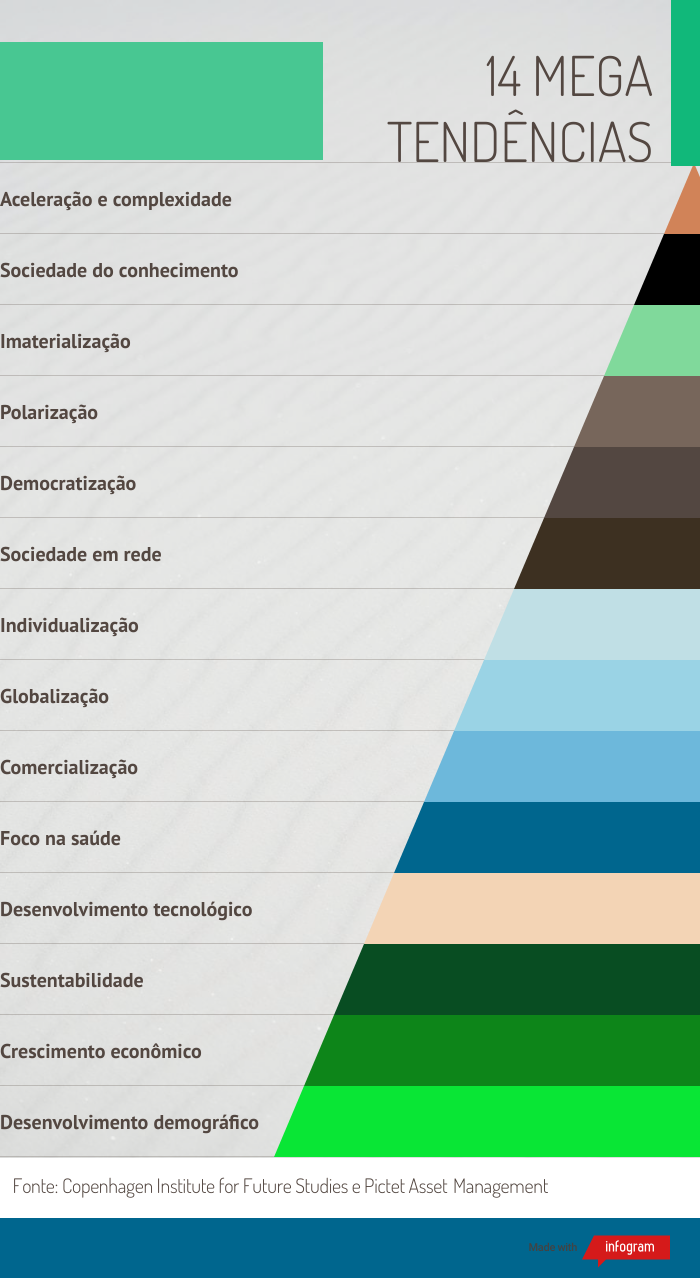

O objetivo da Pictet é encontrar companhias que abordam temas relacionados a mais de uma das 14 "megatendências" de investimento, como globalização, sustentabilidade, crescimento econômico, saúde etc.

Ao buscar boas oportunidades, Rohner diz que olha de tudo. E uma das empresas que chamam a atenção entre as brasileiras é a produtora de papel e celulose Suzano (SUZB3).

"A companhia se encaixa bastante no tema da sustentabilidade e do crescimento econômico", disse.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Leia Também

A gestora chega ao Brasil em breve com um fundo que será distribuído na plataforma do BTG Pactual. A aposta está em um conjunto de companhias que possuem uma cadeia de valor ou atividade principal relacionada a temas como água, madeira, energia limpa, cidades inteligentes, segurança, robótica, saúde etc.

Aproveitei o evento do BTG para bater um papo exclusivo com o gestor da Pictet para saber mais sobre a estratégia do fundo:

Confesso que achei diferente a maneira como a gestora monta uma carteira. Como vocês fazem para selecionar as empresas?

O primeiro ponto é escolher um tema e ver quais são as empresas que têm negócios relacionados a ele em sua cadeia de valor. Em seguida, vemos se tais companhias não estão relacionadas a uma única tendência. Se estiverem, descartamos porque isso não é estável. É como uma cadeira que possui um único pé.

Conseguiria explicar melhor o que seria essa cadeia de valor?

Por exemplo, no caso de companhias como a Danone e a Nestlé, ambas produzem garrafas de água e têm atividades relacionadas a água e saneamento básico, mas isso não faz parte da atividade principal delas. Pelo contrário, deve corresponder a algo entre 10% e 15% do que a empresa faz no total. Esse tipo de empresa não entra em nosso portfólio. Analisamos sempre quanto tal atividade representa em relação à atividade total da companhia.

O que vocês estão buscando então?

De forma simples, nós utilizamos os temas das megatendências para nos ajudar a identificar alavancas de crescimento que o mundo pode ter no longo prazo. Com isso, eliminamos empresas que não têm 50% da sua cadeia de valor em alguma atividade relacionada a uma megatendência. A ideia é não pensar em companhias que se beneficiem de crescimento cíclico ou econômico. Tem que ser algo que valha por pelo menos 15 anos. Outra coisa que olhamos é a preocupação da companhia com questões ambientais, sociais e de governança, o que avaliamos com o método conhecido como ESG.

Há alguma empresa brasileira na carteira do fundo?

Uma das brasileiras que está em nossa carteira é a Suzano. Na opinião dos gestores que fazem a seleção mais de perto, a companhia se encaixa bastante no tema da sustentabilidade e do crescimento econômico.

E por que você diz isso?

A Suzano conseguiu desenvolver uma espécie de eucalipto bastante eficiente e que permite que seja produzida uma quantidade significativa de polpa de celulose a partir de áreas menores de plantio. Além disso, a técnica que a empresa usa no plantio faz com que as florestas desse tipo especial de eucalipto colaborem com a recuperação de áreas degradadas e desertificadas.

Como a Suzano se beneficia da tendência de crescimento econômico?

A maior parte da exportação da polpa de celulose vai para a China. O maior acesso ao consumo e à urbanização no país fizeram com que crescesse a demanda por produtos de higiene. E a polpa de celulose é a principal matéria-prima dos chamados papéis sanitários (tissues). Logo, o produto oferecido pela Suzano está diretamente ligado ao crescimento econômico.

Além dessas áreas, há outras que vocês estejam olhando?

Hoje, eu falaria duas. A primeira seria a área de educação. Não consigo te dizer uma empresa específica porque não atuo com isso diretamente, mas a área se encaixa muito com algumas das megatendências que eu cito. Ela é importante para o futuro, para o crescimento econômico. Ela seria um dos passos que poderiam ajudar bastante o país. Já a segunda seria algo ligado à água e ao saneamento básico. Hoje, não há como as cidades crescerem sem esse tipo de serviço básico e sem que ele seja eficiente.

Por aqui, nós sabemos que as empresas mais ligadas a esse setor costumam ser estaduais. Seria positivo investir em empresas assim?

Empresas da área de água e saneamento básico estão ligadas à duas tendências muito fortes, que são a sustentabilidade e a saúde. A Sabesp e a Copasa, por exemplo, são companhias que são bem vistas do ponto de vista de gestão do negócio. Mas há muitas questões políticas e regulatórias envolvidas na gestão das duas. Sem contar o risco de continuidade. Hoje é difícil que o próximo governo não altere algum ponto da estrutura dessas empresas. Mesmo assim, as companhias continuam pagando dividendos.

Já que falamos sobre as áreas que chamam mais a atenção. Há alguma que o investidor deve evitar?

Vou generalizar aqui, mas uma empresa que é super diversificada e que faz de tudo, no fundo, costuma não fazer nada. Esse tipo de companhia não entra em nosso portfólio. Para fazer parte dos nossos fundos, ela tem que passar por um teste de "pureza temática". Ou seja, fazemos um cálculo e vemos se a geração de receita dela está ligada a algum tema específico e se ele se encaixa em alguma megatendência. No caso de negócios que possuem conglomerados, por exemplo, é bem difícil que eles entrem.

E por quê?

Funciona assim. Um conglomerado é um "animal" muito mais difícil. Ele não tem pureza temática, possui várias atividades principais e não uma única. Sem pureza temática é mais raro que a empresa consiga se encaixar em uma área de megatendência e explore isso de uma forma eficiente.

Um dos pontos que você cita é a questão do foco. Ao mesmo tempo sempre ouvimos que é importante que o investidor diversifique o seu portfólio. Como fazer isso sem perder o foco?

O ideal é investir em mais de uma empresa que englobe várias megatendências e não em um mesmo grupo de empresas. Falo isso porque somos focados em crescimento de longo prazo. A visão de megatendências é de 15 anos para frente. Por isso, não olho índices de referência. Eles criam ineficiências porque acabam indo para o mesmo caminho.

Mudando um pouco de assunto, queria aproveitar a sua vinda ao Brasil para saber se o investidor estrangeiro está de fato esperando a reforma da Previdência para voltar a investir de forma mais massiva por aqui. Isso procede?

Sim, estamos esperando a reforma. Ela é um elemento-chave. O Brasil é uma economia jovem, mas a Previdência virou uma carga, como se fosse um sobrepeso que não permite a evolução da economia do país. Agora, como isso vai se resolver politicamente é que o nós estamos observando. Acompanho sempre jornais e as notícias que saem sobre o país para verificar como andam as discussões.

E há outra coisa que te preocupe aqui no Brasil?

Além da Previdência, outro elemento que nos preocupa no mundo hoje é o populismo. O fenômeno está mais intenso na Europa, mas também ocorre aqui no Brasil. O ponto é que em um mundo globalizado, os problemas surgem de um lado e acabam afetando outros países. E o populismo está diretamente ligado com a polarização e com as crises econômicas.

Pensando nisso, o que falta para o Brasil voltar a ser tão atrativo?

Hoje em dia, penso que há algumas oportunidades em outros países que são melhores que o Brasil em termos de risco e de melhor potencial de retorno. Para mudar isso, é preciso que o estrangeiro veja que há uma estabilidade política-econômica maior por aqui, assim como é necessário reduzir a polarização e investir no combate à corrupção com a Lava Jato. Se isso for resolvido, o potencial de investimento pode aumentar e muito.

E agora sobre os Estados Unidos, como está a expectativa com relação a eles?

Uma das coisas que nos preocupam por lá é a polarização, que é uma das megatendências que precisamos ficar atentos. O país está dividido em termos de renda e isso pode afetar o consumo, a Bolsa de Valores e os investimentos porque pode fazer com que surjam movimentos populistas. Apesar disso, penso que eles têm a capacidade de se rejuvenescer. Eles têm o potencial, mas não sei se serão capazes de fazer isso.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado