O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Há otimismo com o mercado local, mas existem mais alertas sobre um fim de festa nas bolsas americanas

Um inegável tom otimista aparece no mercado local com a eleição praticamente definida dando vitória a um candidato e equipe de viés liberal e reformista. Mas no mercado externo tem mais gente achando que a festa está para acabar.

Nesta semana publicamos uma pesquisa do Bank of America Merrill Lynch mostrando gestores otimistas com a América Latina e o com Brasil em especial. Mas a mesma pesquisa feita com gestores globais captou o maior grau de pessimismo com o crescimento econômico mundial desde a crise de 2008.

Também nesta semana me deparei com novo alerta vindo do analista da Clarity Financial, Jesse Colombo. Acompanho o trabalho de Colombo e outros “profetas do apocalipse”, como Kyle Bass, da Hayman Capital, desde a crise de 2007/2008.

Os dois acertaram suas previsões sobre a crise, assim como o renomado gestor da Oaktree, Howard Marks, que também vem recomendando cautela diante do que pode ser um fim de ciclo de bonança nos mercados. E a fonte de problemas para eles será o mercado de dívida privado e público, que teve um crescimento explosivo nos quase dez anos de juros zero ou negativo no mundo.

Piada recorrente diz que os economistas previram nove das últimas cinco recessões. Como quase tudo na vida e no mercado essa é mais uma questão de timing. Acertar o momento exato das viradas de mercado é tarefa praticamente impossível.

As compilações e estudos de indicadores (como veremos abaixo) tentam tirar o pulso do mercado. São uma tentativa de alerta de que a maré pode baixar ou mesmo virar. Isso não necessariamente quer dizer que em questão de dias ou semanas uma crise horrível acontecerá. De fato, o mercado pode prolongar a escalada por anos e temos visto isso, pois desde ao menos 2016 lembro de ver alertas tenebrosos sobre o risco da política expansionista do Federal Reserve (Fed), banco central americano. A diferença, agora, é que o Fed está subindo os juros.

Leia Também

O que o investidor pode fazer quando esses alertas aumentam é ir com mais cautela, girando posições mais arriscadas para defensivas, mas sempre respeitando seu perfil de risco.

A grande questão para o mercado local é quão descolado ele consegue ficar de um eventual terremoto externo. Já vimos um descolamento acontecer em 2010 e 2011. O que parece consenso é que quando o pânico toma conta, a lógica que prevalece é: “vende primeiro e pergunta depois”.

Nesses momentos, o Brasil apanha como todos os demais emergentes, mesmo que mostre uma história de inflação controlada, elevadas reservas internacionais e um governo que faça as esperadas reformas, mesmo que com algumas caneladas. É o famoso "cash is king". Os fundamentos só vão fazer preço depois que acabar “a corrida de gente pelada”. E, por vezes, isso representa pontos de entrada históricos, na melhor lógica "compre na baixa e venda na alta".

Em recente vídeo divulgado em seu blog, o “The Bubble Bubble” e no site "Real Investment Advice", Jesse Colombo lista uma série de indicadores que mostram “porque o mercado está caminhando para um desastre”.

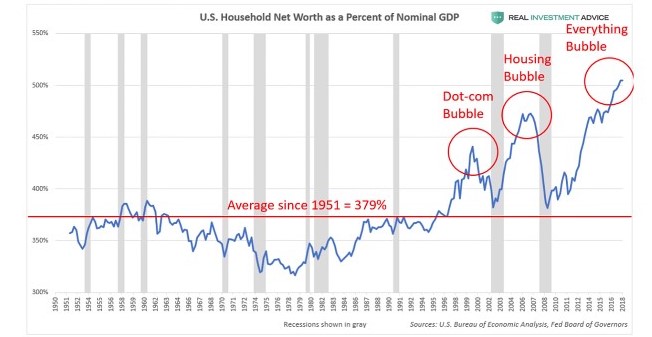

Ele começa mostrando o crescimento da relação entre a riqueza doméstica e o Produto Interno Bruto (PIB) dos Estados Unidos. Atualmente, a riqueza (net worth) dos americanos representa 505% do PIB, contra uma média histórica de 379%. Quando esse conceito de riqueza, que considera entre outros fatores o ganho em mercados e propriedade, sobe em velocidade muito superior a do PIB é sinal de que esse enriquecimento da população é pouco sustentável e "que uma bolha vai terminar de forma pior do que vimos em 2008”.

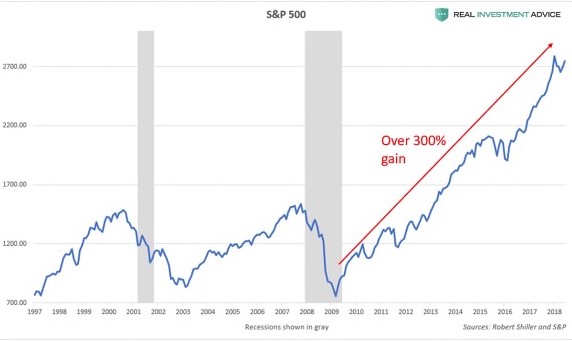

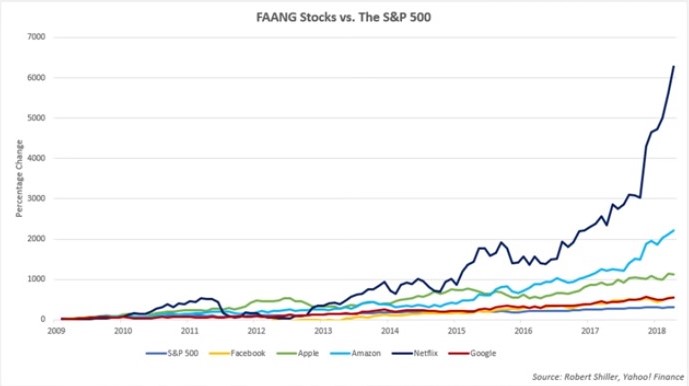

E essa bolha na renda é inflada pelo mercado de ações. Desde o fim da última crise, o índice S&P 500 sobe mais de 300%, e outros indicadores têm altas ainda mais acentuadas, entre 400% e 500%.

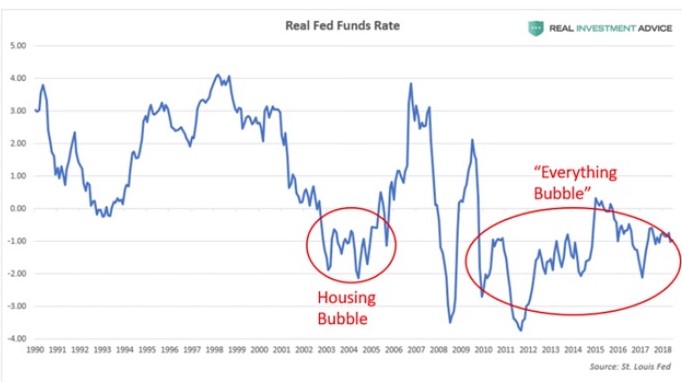

Segundo Colombo, essa espetacular alta no preço das ações e outros ativos financeiros é uma resposta ao período de juros baixos. Taxas extremamente baixas como a que tivemos nos últimos anos contribuem para a formação de bolhas das seguintes formas:

Segundo Colombo, a política monetária está extremamente estimulativa, gerando taxas reais negativas. Tanto agora como em 2008, o juro real (taxa de juro descontada da inflação) está em patamar negativo. Quando o Federal Reserve sobe os juros obriga uma reorganização dessa montanha de dívida, acaba gerando recessão e perdas nos mercados. Além disso, o Fed utilizou seu balanço, comprando dívida privada e do Tesouro, em operações que passaram dos US$ 3,5 trilhões, o chamado "quantitative easing".

Colombo também chama atenção para o crescimento da dívida corporativa, que já subiu mais de 40% desde o pico visto na crise de 2008. Segundo ele, as empresas estão pegando esse dinheiro barato emprestado para recompra de ações e fusões e aquisições, mas não para investimento em aumento de produtividade e capacidade no longo prazo.

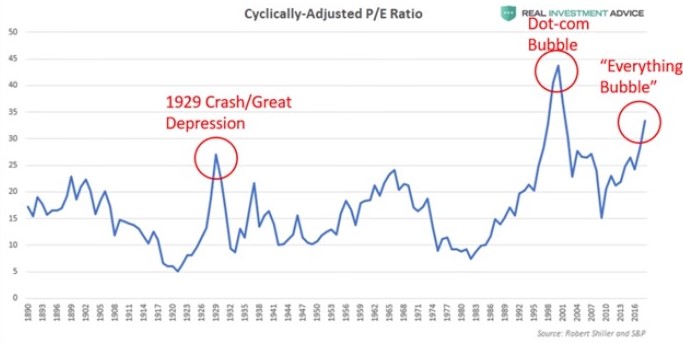

Outro ponto destacado na apresentação é a relação preço das ações sobre o lucro (P/E, na sigla em inglês), ou quantas vezes o preço é superior ao lucro. Essa é uma forma de ver se o mercado está “caro” ou “barato”. Quanto maior a relação, em tese, mais "caro" está um papel. Ele afirma que essa relação para o mercado americano é a maior desde a crise de 1929 e só atingiu um patamar ainda maior durante a crise das empresas “ponto com” dos anos 2000.

“Quando o mercado fica tão sobrevalorizado como agora uma reversão para a média é inevitável", afirma.

Colombo também lança mão de um dos indicadores prediletos da lenda dos investimentos Warren Buffett. É uma relação entre o valor de mercado (Market cap – dado pelo valor das ações multiplicada pela quantidade de papéis) e o PIB. Essa relação está acima de 1,4, ou seja, o valor de mercado das ações está mais de 140% acima do PIB. Esse indicador beirou os 110% antes da crise financeira.

Outro ponto de alerta citado por Colombo e outros especialistas, como Howard Marks, é o fato de que a valorização dos índices acionários está concentrado em um número muito pequeno de empresas. Enquanto o S&P 500 sobe 300% desde a crise, o conjunto formando pelas ações do Facebook, Apple, Amazon, Netflix and Google (FAANG) tem alta muito superior. Netflix, por exemplo, avança 6.000%. E tal movimento não é visto como algo saudável ou sustentável.

Para Colombo essa é uma questão “simples”. O que vai estourar a bolha é a retirada do seu combustível: o crédito barato. Nesta semana, o Federal Reserve mostrou que discute elevar os juros até a política se tornar restritiva. Isso seria necessário para conter a inflação e também para prevenir desequilíbrios financeiros.

Colombo cita um colega gestor que tem a seguinte máxima sobre até onde o juro americano pode subir. “O Fed vai continuar subindo o juro até que alguma coisa quebre.”

Em 2007/2008 foi a indústria de hipotecas que quebrou primeiro e, neste momento, a grande probabilidade de problema está nos títulos corporativos, já que as empresas bastante endividadas terão de lidar com maiores custos de financiamento. O movimento negativo começaria nesse mercado e se espalharia para as bolsas de valores.

“Em função do elevado endividamento é virtualmente possível garantir que o movimento de alta de juros pelo Fed vai terminar em recessão e ‘bear market’”, diz Colombo.

Antes de encerrar, Colombo apresenta mais um indicador de recessão à frente. É a diferença (spread) entre os títulos da dívida americana de 10 anos e de dois anos. Quando a diferença entre os dois fica em terreno negativo, a chamada curva invertida, uma recessão acontece. Isso tem se mostrado verdade nos últimos 50 anos e, atualmente, a curva está no limite da inversão.

Ainda de acordo com Colombo, por mais que ações do governo Donald Trump tenham elevado o nível de emprego e de crescimento para patamares sem precedentes na história recente, tal comportamento da economia não justifica o atual preço das ações e outros ativos. Esses preços refletiriam, de fato, as ações do Fed no pós-crise de 2008.

Ele lembra que o próprio Trump chamou de bolha a valorização das ações em 2016. Desde então os preços subiram ainda mais. Mas agora Trump acha que o movimento é saudável e vem intensificando as críticas ao Fed por subir a taxa de juros.

Ainda sobre Trump e os mercados vale leitura o texto da nossa lenda do mercado, Ivan Sant'Anna, colunista do Seu Dinheiro.

Quer receber notícias por e-mail? Clique aqui e se cadastre na nossa newsletter.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões