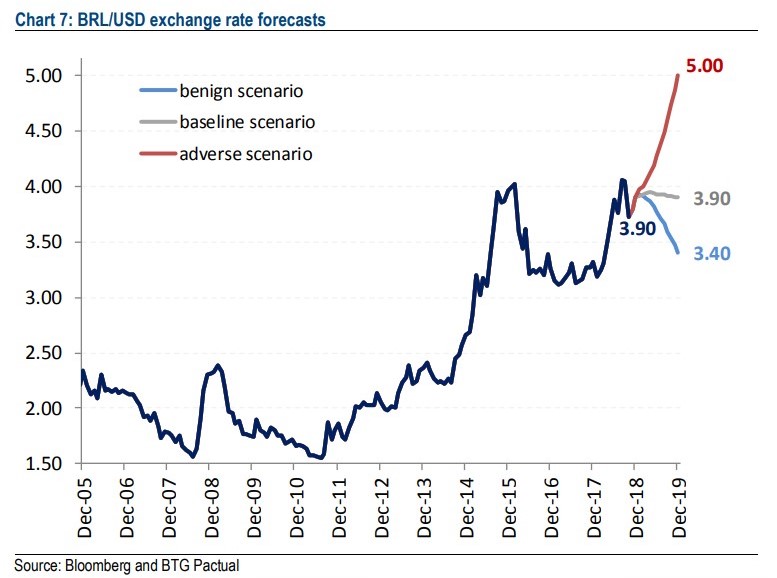

BTG Pactual estima dólar de R$ 3,40 a R$ 5,0 a depender do cenário

Projeções da instituição consideram risco-país, títulos americanos e reformas. Cenário mais provável sugere câmbio a R$ 3,90 no fim de 2019

O mercado de câmbio é conhecido por humilhar os economistas pela sua intrínseca imprevisibilidade. Neste ano, assistimos a cotação do dólar sair de R$ 3,20 em janeiro, para R$ 4,20 no ápice da incerteza eleitoral. Recuar para R$ 3,65 no fim de outubro e retomar a linha de R$ 3,90 no começo desta semana, chamando o Banco Central (BC) a atuar no mercado à vista.

Projeções não são promessa, por isso mesmo toda a instituição que tenta “prever” o comportamento das variáveis econômicas, trabalha com cenário e premissas.

No seu mais recente exercício, o BTG Pactual desenhou três cenários possíveis para o comportamento da taxa de câmbio em 2019. Um cenário base, um otimista e outro pessimista. A depender do que for considerado, o dólar pode ir testar os R$ 3,40, subir a R$ 5,0, ou ficar próximo aos atuais R$ 3,90.

- Cenário base. Nesse exercício, o modelo de projeção do banco foi calibrado considerando um spread para o risco-país (aqui medido pelo CDS, espécie de seguro contra calotes) em 225 pontos-base. Taxa de juro dos títulos americanos de 3,5% (atualmente está na casa dos 3%). E uma reforma “moderada” da Previdência aliada a outras medidas que permitam o cumprimento do teto de gastos. Neste caso o dólar termina 2019 em R$ 3,90, mesmo patamar estimado para o fim deste ano e bastante próximo da projeção feita em agosto de dólar entre R$ 3,80 a R$ 3,90. Esticando para 2020, a previsão é de dólar a R$ 3,85, embutindo aqui uma expectativa de valorização das commodities.

- Cenário alternativo benigno. O spread do risco-país cai para 150 pontos no fim de 2019, as taxas americanas permanecem ao redor dos 3%, e a reforma da Previdência é aprovada junto com outras medidas de consolidação fiscal e aumento da produtividade. Nesse contexto, o dólar iria a R$ 3,40

- Cenário alternativo adverso. Aqui o risco-país subira, abrindo 400 pontos de spread, e as taxas de juros dos EUA iriam para a linha dos 4%. Esse cenário é compatível com uma reforma diluída da Previdência (apenas setor privado, por exemplo) e um grande impasse político com relação à agenda de privatizações e abertura econômica. Esse quadro seria compatível com dólar a R$ 5,0.

Outro vetor do modelo é o DXY, que mede o comportamento do dólar ante uma cesta de moedas. A premissa é que o índice ficará estável, ao redor dos atuais 97 pontos, até 2020. No entanto, dado o quadro de fortalecimento global do dólar, esse parâmetro vai continuar sendo monitorado pelos analistas do banco. Se o DXY recuar para a linha dos 90 pontos em 2020, o quadro para o real ficaria mais favorável, gerando uma valorização de até R$ 0,30.

Dólar hoje

A cotação da moeda americana marca o segundo o dia de baixa após as atuações do Banco Central (BC). Foram dois leilões de linha com compromisso de recompra totalizando US$ 3 bilhões entre ontem e hoje. Por volta das 16h15 a moeda caía 0,74%, a R$ 3,8451.

Leia Também

A atuação no mercado à vista, segundo o próprio BC, busca dar liquidez ao mercado nesse período ano que é marcado por um aumento nas remessas de lucros e dividendos para fora do país. Pelo menos desde 2011, o BC mantém essas atuações no fim de novembro e dezembro.

Os dados sobre o fluxo cambial no mercado à vista mostram acentuada saída na conta financeira. Na semana encerrada dia 23, o fluxo nessa rubrica foi negativo em US$ 5,473 bilhões, enquanto a conta comercial teve entrada de US$ 2,904 bilhões. No mês, o fluxo cambial total é negativo em US$ 3,720 bilhões. Os dados referentes a essa semana serão conhecidos na próxima quarta-feira.

Outro dado que indica o motivo da entrada do BC no mercado é a posição de câmbio dos bancos no mercado à vista. As instituições financeiras estão vendidas em cerca de US$ 9,4 bilhões. Isso quer dizer que os bancos já estavam provendo liquidez ao mercado por meio de suas linhas externas.

Essa posição vendida já passou dos US$ 20 bilhões em março deste ano e mudou para posição comprada de US$ 4,5 bilhões em julho. As variações conversam com o fluxo cambial e também com a disposição dos bancos em ofertar linhas ao mercado e o custo desses empréstimos externos.

Tanto a saída que vemos no fluxo cambial, como a atuação do BC não mudam o quadro de ampla solvência externa do mercado brasileiro. No ano, o fluxo cambial ainda é positivo em US$ 14,6 bilhões. Nas contas externas, o déficit em conta corrente de US$ 15,4 bilhões em 12 meses até outubro é amplamente financiado pelo investimento externo, que soma US$ 75 bilhões no mesmo período.

Por isso, o movimento de saída de moeda pode ser classificado como algo pontual e que não traz outras preocupações.

Dólar mais barato do que em casas de câmbio: estas 7 contas digitais te ajudam a ‘escapar’ de impostos absurdos e qualquer brasileiro pode ‘se dar bem’ com elas; descubra qual é a melhor

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Bitcoin (BTC) não sustenta sétimo dia seguido de alta e passa a cair com inflação dos EUA; Ravecoin (RNV) dispara 63% com proximidade do The Merge

O ethereum (ETH) passa por um período de consolidação de preços, mas o otimismo é limitado pelo cenário macroeconômico

Esquenta dos mercados: Bolsas internacionais sobem em dia de inflação dos EUA; Ibovespa deve acompanhar cenário internacional e eleições

Com o CPI dos EUA como o grande driver do dia, a direção das bolsas após a divulgação dos dados deve se manter até o encerramento do pregão

Os rumos das moedas: quais devem ser os próximos passos do dólar, do euro e do real

Normalmente são os mercados emergentes que arcam com o peso de um dólar forte, mas não é o que ocorre dessa vez

Você trocaria ações da sua empresa por bitcoin? Michael Saylor, ex-CEO da Microstrategy, pretende fazer isso com o valor de meio bilhão de dólares

Desde o começo do ano, o bitcoin registra queda de mais de 50% e as ações da Microstrategy também recuam 52%

Esquenta dos mercados: Inflação dos EUA não assusta e bolsas internacionais começam semana em alta; Ibovespa acompanha prévia do PIB

O exterior ignora a crise energética hoje e amplia o rali da última sexta-feira

Esquenta dos mercados: Inflação e eleições movimentam o Ibovespa enquanto bolsas no exterior sobem em busca de ‘descontos’ nas ações

O exterior ignora a crise energética e a perspectiva de juros elevados faz as ações de bancos dispararem na Europa

Inter, C6, Avenue, Wise, Nomad… saiba qual é a melhor conta em dólar – e veja os prós e contras de cada uma

Analisamos sete contas em dólar disponíveis no mercado hoje, seus prós e contras, funcionalidades e tarifas e elegemos as melhores

Práticas e acessíveis, contas em dólar podem reduzir custo do câmbio em até 8%; saiba se são seguras e para quem são indicadas

Contas globais em moeda estrangeira funcionam como contas-correntes com cartão de débito e ainda oferecem cotação mais barata que compra de papel-moeda ou cartão pré-pago. Saiba se são para você

Esquenta dos mercados: Decisão de juros do BCE movimenta as bolsas no exterior enquanto Ibovespa digere o 7 de setembro

Se o saldo da Independência foi positivo para Bolsonaro e negativo aos demais concorrentes — ou vice-versa —, só o tempo e as pesquisas eleitorais dirão

Esquenta dos mercados: Bolsas no exterior deixam crise energética de lado e investidores buscam barganhas hoje; Ibovespa reage às falas de Campos Neto

Às vésperas do feriado local, a bolsa brasileira deve acompanhar o exterior, que vive momentos tensos entre Europa e Rússia

Esquenta dos mercados: Bolsas internacionais caem com crise energética no radar; Ibovespa acompanha calendário eleitoral hoje

Com o feriado nos EUA e sem a operação das bolsas por lá, a cautela deve prevalecer e a volatilidade aumentar no pregão de hoje

Esquenta dos mercados: Dia de payroll mantém bolsas no vermelho, enquanto Ibovespa surfa onda da nova pesquisa Datafolha

Sem maiores indicadores para o dia ou agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Cautela volta a prevalecer nas bolsas do exterior e ‘onda vermelha’ continua; Ibovespa reage ao Orçamento para 2023

Sem maiores indicadores do dia para a agenda dos presidenciáveis, o Ibovespa fica à mercê do cenário exterior

Esquenta dos mercados: Inflação derrete bolsas no exterior com perspectiva de juros elevados; Ibovespa aguarda dados de desemprego hoje

Na nova rodada da pesquisa Genial/Qaest, os candidatos Lula e Bolsonaro mantiveram suas posições, mesmo com o início da campanha

Esquenta dos mercados: Busca por barganhas sustenta alta das bolsas pela manhã, mas crise energética e cenário externo não ajudam; Ibovespa digere pesquisa Ipec

No Brasil, a participação de Roberto Campos Neto em evento é o destaque do dia enquanto a bolsa digere o exterior

Esquenta dos mercados: Bolsas internacionais amanhecem no vermelho antes da semana de emprego nos EUA; Ibovespa digere debate presidencial

No Brasil, os números do Caged e da Pnad Contínua também movimentam a bolsa local esta semana

Esquenta dos mercados: Dia mais importante de Jackson Hole se junta a dados de inflação e pressiona bolsas internacionais; Ibovespa reage à sabatina de Lula

Sem maiores indicadores para o dia, os investidores acompanham a participação de Roberto Campos Neto e Paulo Guedes em eventos separados

Esquenta dos mercados: É dada a largada em Jackson Hole e as bolsas internacionais tentam emplacar alta; Ibovespa acompanha números de emprego hoje

No panorama doméstico, a sequência de sabatinas do dia do Jornal Nacional tem como convidado o ex-presidente Luiz Inácio Lula da Silva (PT)

Esquenta dos mercados: Ibovespa aguarda dados de inflação hoje enquanto exterior espera por início de Jackson Hole

A expectativa é de que ocorra uma deflação nos preços na leitura preliminar de agosto; será a segunda queda seguida

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP