O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Níveis de inflação baixíssimos, pelo menos para os padrões brasileiros, estão mudando o hábito das pessoas. Quer comprar algo, ou fazer uma aplicação? Dá para se estudar com calma

Em 1966, ano em que estudava Mercado de Capitais, com especialização em portfólio management, na Universidade de Nova York (NYU), abri minha primeira conta bancária em dólares. Foi numa agência do Citibank (na época, First National City Bank) em Brooklyn Heights, próxima ao meu apartamento.

Não era muita coisa, uns mil dólares, equivalentes hoje a US$ 8.000,00. Nessa ocasião, perguntei ao sub do sub gerente que me atendeu se aquele dinheiro me daria algum rendimento.

Ele só faltou rir na minha cara. Disse que eu teria de pagar uma taxa anual para que eles guardassem minha grana e me dessem talões de cheques personalizados, com capa imitando couro.

“Não, não preciso disso”, me apressei em dizer. “Pode ser um talão desses comuns.”

“Nós só trabalhamos com esse tipo de cheque”, o cara estava louco para passar para o próximo cliente.

Foi meu primeiro contato com juros negativos. Pagar a alguém para ficar com o dinheiro e emprestá-lo a juros para terceiros.

Leia Também

Ah, já ia me esquecendo de um detalhe. Para cada cheque que emitisse, eu teria de pagar algo como 10 centavos de dólar. Isso me parecia uma extorsão, um achaque.

Mesmo desgostoso com aquela “ladroagem”, abri a conta. Afinal, teria de pagar mensalmente o aluguel do meu apartamento e a administradora não aceitava dinheiro. Fora outras coisas, como multas de trânsito.

Terminado meu curso, voltei para o mercado financeiro do Brasil, onde trabalhava desde 1958. Nas décadas que se seguiram, peguei toda a fase de inflação galopante, hiperinflação, mudança de moedas, tablitas deflatoras e choques heterodoxos.

Durante todo esse tempo, o dinheiro posto nos bancos era remunerado, mesmo o das contas-correntes, qualquer que fosse o valor. Pena que 70% dos brasileiros não tinham conta bancária.

Nos anos 1980, numa ocasião em que a inflação era de mais ou menos 10% ao mês, um governador da Região Norte fazia uma mágica tal que alguns pagamentos do tesouro estadual se hospedavam por dois ou três dias na conta bancária de uma entidade laranja que ele controlava, faturando o rendimento do open market no período. Depois seguiam para o seu destino orçamentário.

Com isso, ele ficou rico. Mas chegou a ser algemado pela Polícia Federal e posto na cadeia. Só que, naqueles tempos pré Lava-Jato, esse tipo de coisa não dava em nada. E realmente não deu no caso do fulano em questão, cujo nome não cito pois sempre há a hipótese dele ter sido absolvido e ainda vir me processar por calúnia e difamação .

Já na fase de ouro do político baiano Geddel Vieira Lima, o cenário mudara completamente. Com taxas de juro e inflação baixas, e os federais dando em cima de larápios do dinheiro público, ele se deu ao luxo de guardar 51 milhões de reais, em dinheiro vivo, num apartamento de Salvador.

Níveis de inflação baixíssimos, pelo menos para os padrões brasileiros, estão mudando o hábito das pessoas. Quer comprar algo, ou fazer uma aplicação? Dá para se estudar com calma.

Resultado: consumidores adiam seus gastos, o comércio vende pouco, os preços não sobem, a taxa Selic bate recordes negativos, um atrás do outro.

Isso não é só no Brasil. Com poucas exceções (Venezuela, Argentina, Zimbábue, etc.), o mundo mudou. Ao redor dos 24 fusos horários, jogar para o zero é zero é um tremendo lucro.

No Japão, por exemplo, os títulos do governo de dois, cinco e dez anos têm “rentabilidade” negativa respectivamente de -0,31%, -0,35% e -0,26%. É quanto os japoneses pagam para guardar sua poupança.

Se você é norte-americano, e aplica em iene, pode até ganhar dinheiro. Basta que a moeda japonesa se valorize contra o dólar. Mas como os japoneses gastam e poupam em iene, nem o zero a zero eles conseguem alcançar. Só que se trata de um povo à parte, viciado em poupar, herança da penúria pós Segunda Guerra quando a população passou fome.

Para os alemães, a situação é pior. Seus títulos públicos de 2, 5, 10 e 30 anos “rendem” -0,88%, -0,89%, -0,64% e -0,09%. E, como se isso não bastasse, o euro se deprecia frente ao dólar.

Em outros países do mundo rico, o panorama é parecido. A Suíça toma 0,75% a.a. para ficar com seu dinheiro; a Dinamarca, 0,65% a.a. e a Suécia, 0,50% a.a.

Os poupadores americanos são um dos poucos povos que, dependendo do prazo de aplicação do dinheiro, conseguem girar ao redor do zero a zero.

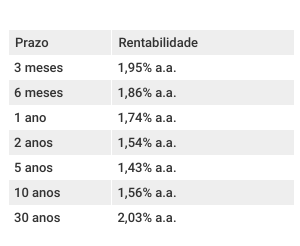

A tabela abaixo mostra o rendimento dos títulos do Tesouro dos Estados Unidos.

A inflação nos EUA, medida pelo CPI (sigla em inglês para Índice de Preços do Consumidor), prevista para 2019 é de 1,8%. Ou seja, alguns vencimentos ganham um pouco; outros perdem alguma coisa. No frigir dos ovos: zero a zero.

Nos países não muito confiáveis, como, infelizmente, é o caso do Brasil, as taxas de juros reais ainda são positivas. Mas estão em seus lows históricos.

Tudo que escrevi acima mostra por que os investidores, especuladores e gestores de fundos estão migrando da renda fixa para a variável. Mas migram com medo. Ao primeiro sinal forte (indícios, já existem vários) de que teremos uma recessão mundial, as bolsas de valores podem levar um tombaço.

Uma coisa é deixar o governo de uma nação rica tomar de você algo como meio por cento ao ano para ficar com seu dinheiro. Outra é levar uma porretada de 20% na Bolsa.

Se houver um crash, mesmo que seja um minicrash, generalizado, não há de ser o Brasil que vai escapar da crise. Só o Lula que acha (ou pelo menos achava) que as marolinhas não chegam até aqui.

Chegam sim. Pior: podem chegar sob a forma das ondas que se enrolam em tubos gigantescos como os da praia de Nazaré em Portugal.

No mercado brasileiro, houve épocas em que era possível calcular o montante necessário que, aplicado em títulos de renda fixa do Tesouro, ou em CDBs dos bancos, dava para se viver, só de juros, até o fim da vida.

Num horizonte descortinável, isso simplesmente acabou. Quer ver? Vamos a um exemplo.

Digamos que você necessite de 15 mil reais por mês para se manter com certo conforto e dignidade até o final de seus dias.

Aplicando num fundo de renda fixa sólido, que renda dois por cento ao ano, já descontada a inflação, você precisa fazer um investimento de nove milhões de reais para sacar os R$ 15.000,00 todo mês sem erosão do capital.

Convenhamos: para quem dispõe de R$ 9 milhões (pouco mais de dois milhões de dólares), 15 mil reais por mês é pouco. Então vai ter de mudar para um imóvel mais barato, quem sabe vender a casa de campo ou de praia. Enfim, descapitalizar. Baixar o padrão de vida.

Talvez por isso, a moda atualmente seja aplicar em ouro. Como a cotação do metal, tanto em dólares como em reais, tem subido consideravelmente, nos últimos tempos esse investimento vem rendendo bastante.

Acontece que ouro não dá dividendos nem paga juros. Propicia apenas valorização. Quando está subindo, é óbvio. Além disso, é preciso pagar uma taxa de custódia ou aluguel de um cofre bancário, quando se trata de ouro físico, ou arcar com o custo de rolamento da posição na hipótese do mercado futuro.

Sem querer ser estraga-prazer de ninguém, gostaria de lembrar que, à medida em que o preço do ouro sobe, minas antigas são reativadas, a atividade mineradora cresce, novas jazidas são prospectadas em lugares remotos da Sibéria, da Antártica e até do fundo dos oceanos.

Não é por acaso que faiscadores clandestinos estão esburacando a Amazônia.

Nesses mais de 60 anos nos quais acompanho o mercado, nunca me deparei com uma época em que a decisão sobre a escolha de um bom investimento fosse tão difícil.

Uma coisa, posso garantir. Caso seu dinheiro esteja aplicado num rendimento 100% seguro, você não está ganhando nada. Lucro agora, só no risco, como é o caso do mercado de ações e de ouro.

Ainda existem apostas arriscadas (algumas, arriscadíssimas) que podem dar retornos excepcionais. Entre elas, calls (opções de compra) e puts (de venda) fora do dinheiro, criptomoedas... Isso sem falar de títulos da dívida pública da Venezuela e da Argentina.

Sempre há também algumas ações de empresas em recuperação judicial que podem sair do buraco.

Por muito tempo teremos de conviver com juros baixos. O risco de inflação também é mínimo.

Alguns bancos centrais, como o do Japão, por exemplo, já esgotaram suas opções de política monetária expansionista. A dívida pública japonesa é simplesmente o dobro do PIB do país.

Esses estímulos têm limite. O Brasil, por exemplo, dificilmente poderá praticar taxas de juros reais negativas. Taxas absolutas abaixo de zero, nem pensar.

Minha esperança é que, com as mudanças liberais em curso, sem que haja uma forte oposição a elas, como não está havendo, daqui a pouco a gente descubra que já tenhamos encontrado o fundo do poço do atraso.

Quem sabe Roberto Campos se enganou quando disse que “a burrice no Brasil tem um passado glorioso e um futuro promissor.”

Coisas impensáveis há até pouquíssimo tempo estão acontecendo. Mudanças na legislação trabalhista anacrônica, que prejudica empregados e patrões, avanços no programa de privatização e de enxugamento do estado.

Tomara que a gente, mesmo sem perceber, já tenha saído da era da burrice sistêmica, vamos estacionar alguns meses no zero a zero e depois seguir em frente.

O espaço para cima é gigantesco, praticamente sideral.

Uma sequência incomum de erupções solares levou a Nasa e a NOAA a adotarem monitoramento contínuo; o fenômeno não oferece risco às pessoas, mas pode afetar satélites, comunicações e sistemas de GPS.

Capaz de resistir a radiação, falta de água, temperaturas extremas e até ao vácuo do espaço, o urso-d’água desafia os limites da biologia e entra na lista dos seres mais resistentes já estudados

A Lotomania roubou a cena da Lotofácil, que acumulou pela primeira vez em fevereiro na noite mais movimentada da semana no Espaço da Sorte.

A dificuldade de entender o mercado financeiro e o receio de golpes são entraves para que brasileiros invistam dinheiro que está parado

Os anos 80 de fato foram culturalmente riquíssimos: Michael Jackson estava no auge, o filme “E.T.” lotava os cinemas e a estética das vestimentas e discotecas da época causa controvérsia até hoje. Para completar os anos de ouro, a GM laçou um carro que permanece na memória dos brasileiros tantas décadas depois: o Chevrolet Monza. O nome de fato marcou gerações […]

O chefe da Casa Branca destacou que o projeto orçamentário continuará financiando o Departamento de Segurança Interna (DHS, em inglês)

Vencedor ou vencedora do prêmio milionário do concurso 3604 da Lotofácil vinha insistindo sempre nos mesmos números por meio do dispositivo conhecido como ‘teimosinha’.

Novo programa substitui o Auxílio Gás e garante recarga gratuita do botijão de 13 kg para famílias de baixa renda

Os papéis da construtora caíram 2,80% nos últimos três meses, mas já começaram a mostrar sinais de recuperação

Programa funciona como uma poupança educacional, paga até R$ 9.200 por aluno e tem depósitos ao longo do ano conforme matrícula, frequência, conclusão e participação no Enem

Com preços em queda e custos elevados, produtores enfrentam margens cada vez mais apertadas

O CEO da Tesla e da SpaceX segue como o homem mais rico do planeta, com fortuna estimada em cerca de US$ 775 bilhões e se aproxima de um recorde jamais visto de US$ 800 bilhões

Após o anúncio do presidente norte-americano, as ações relacionadas ao setor de terras raras registram forte alta no início desta terça-feira (3)

Segundo a ata do Copom, em um ambiente de inflação mais baixa, a estratégia passa pela calibração do nível de juros

Lotofácil foi a única loteria a ter ganhadores no primeiro sorteio da semana. Mesmo com bola dividida, sortudos estão mais próximos do primeiro milhão. Mega-Sena está acumulada desde a Mega da Virada.

Pagamentos do abono salarial seguem mês de nascimento ou número de inscrição e vão até agosto

Pagamentos começam em 12 de fevereiro e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Mello chefia a Secretaria de Política Econômica do Ministério da Fazenda; economista tem atuado na defesa de cortes na taxa de juros, atualmente em 15%

O mercado de títulos de catástrofe, conhecido por oferecer retorno atrativos combinado com baixa volatilidade, está aquecido em 2026

Calendário de fevereiro 2026 mostra que o Carnaval não é feriado nacional, mas estados e municípios podem decretar folga para trabalhadores