O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em artigo, gestora do renomado Luis Stuhlberger detalha o que poderia ser o novo normal da economia brasileira

Dólar alto, juro baixo e inflação comportada. Esse seria o “novo normal”, ou a configuração do “desta vez é diferente” para a economia brasileira na avaliação da equipe de gestão da Verde Asset Management.

Em artigo, a gestora faz uma discussão sobre os impactos da mudança da política fiscal e do ganho de credibilidade do Banco Central (BC) no comportamento da taxa de câmbio e da inflação.

“Sob este aspecto, o Brasil está se tornando um país mais normal. É prudente levar isso em conta no processo de construção de portfólio”, conclui a gestora.

O que era anormal era a nossa relação histórica de aumento do gasto público pressionando a inflação e tornando o câmbio e os juros as únicas variáveis de ajuste. Ou como diz a gestora: “No passado, fazia com que a taxa de juros só pudesse cair quando o câmbio se valorizava e que tinha de subir sempre que o câmbio desvalorizava.”

A Verde Asset faz uma provocação no título do artigo: “This time is different! Será?”, em alusão a uma das frases mais perigosas no mundo dos investimentos.

Sendo uma casa conhecida pela cautela, a leitura do estudo não traz uma resposta afirmativa, mas sugere que “quase” podemos afirmar que “desta vez é diferente” ou que estamos no caminho. Segundo o próprio texto da asset, assumir que tudo permanece igual, sempre, pode ser igualmente arriscado.

Leia Também

"Nosso papel é buscar sempre uma visão correta da realidade, sem dogmas, e estar preparados para aceitar um cenário diferente daquele ao qual estamos acostumados."

O ponto central é que em virtude dos avanços em termos de política economia há muito mais espaço para política contra-cíclica do que no passado, mesmo com a ocorrência de choques externos. Em suma, uma alta do dólar não vai obrigar o BC a subir juro correndo para conter a inflação, prejudicando, assim, o ciclo de crescimento.

Na medida em que a taxa de juros cai, é razoável esperar que a própria taxa de câmbio se mantenha mais desvalorizada.

“Mas isso não deveria vir carregado de um sentimento negativo sobre a evolução da economia, dado que a associação automática de desvalorização cambial e problemas domésticos deixou de prevalecer.”

A gestora pondera que não está advogando a hipótese de que não haja sensibilidade da taxa de juros local a choques externos. Existe um nível de choque externo grande o suficiente que contamine a política monetária doméstica.

A Verde também apresenta mais um hedge (proteção) às suas ponderações dizendo que: “também não está defendendo a ideia de que tal estabilidade exista a despeito do arcabouço institucional vigente, muito pelo contrário. Ela é completamente condicionada à manutenção de uma pseudo-normalidade política, da perspectiva de uma política fiscal sensata e de um banco central independente para exercer seu mandato.”

“Nosso ponto aqui, por ora, é restrito à observação de que enquanto tivermos um hiato de produto largo, credibilidade do Banco Central e perspectiva de estabilidade fiscal, os impactos de choques sobre os ativos domésticos serão muito mais sentidos no câmbio e na renda variável do que nas taxas de juros curtas.”

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Para o time da Verde, temos “uma nova realidade no fundamento para a inflação no país”. Essa realidade foi criada com a mudança de patamar na credibilidade do regime monetário, fiscal e parafiscal, bem como a restrição do crescimento de gastos possibilitado pelo teto de gastos e pela reforma da Previdência, que deverá ser complementado com uma reforma administrativa (controle de gasto obrigatório).

Também é ponderado o efeito da recessão provocada pela má gestão de política econômica de governos anteriores. Mas vale notar, diz o estudo, que mesmo com uma economia em recessão profunda, em 2015 e 2016, a inflação permaneceu elevada.

“Apenas quando os demais fatores mudaram é que o potencial desinflacionário do hiato se fez sentir sobre os preços.”

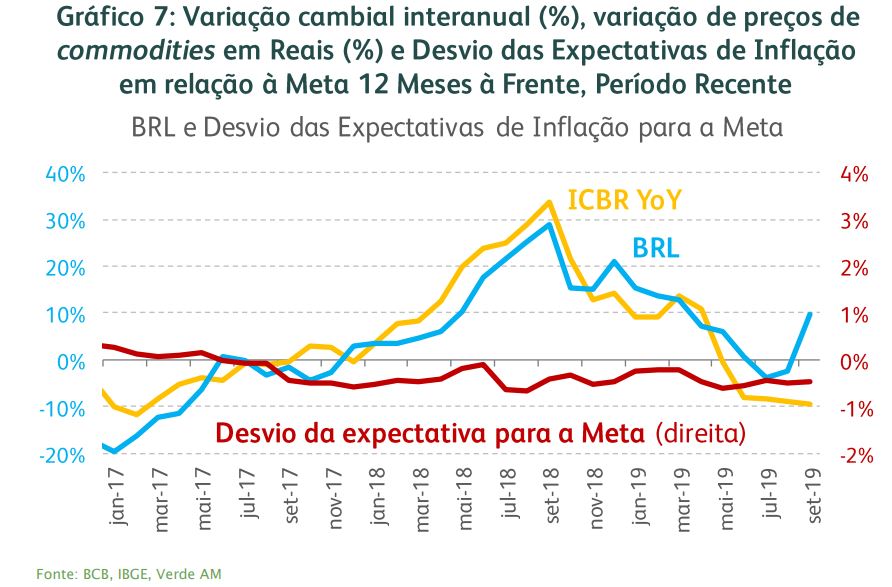

Retomando e qualificando a afirmação de que houve mudança no fundamento da inflação, a gestora faz uma avaliação na relação entre câmbio, preço das commodities e inflação recentemente.

O gráfico abaixo nos conta que as expectativas de inflação não se elevaram em relação à meta de 2017 em diante, mesmo diante de várias adversidades (câmbio e commodities em reais com variações muito significativas ao longo de 2018, greve de caminhoneiros, volatilidade eleitoral), e a despeito da queda das metas de inflação.

Todo o ponto do texto é mostrar que a relação taxa de câmbio e inflação não é tão mecânica quanto no passado.

“O conjunto da obra se traduz num repasse cambial mais baixo do que o histórico.”

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Para encerrar, podemos dizer que essa discussão sobre um "novo normal" no Brasil não é nova e que naturalmente nem todos concordam ou apostam que as correlações históricas entre câmbio e inflação foram definitivamente rompidas. Apresentei uma visão complementar neste texto. Neste link aqui está a íntegra para o artigo da Verde. A hora da verdade chegará quando tivermos o único elemento dessa equação que ainda não está presente: crescimento econômico forte.

Todas as joias furtadas eram de ouro com diamantes; joalheria não possui seguro das peças

Os ganhadores do concurso 3615 da Lotofácil efetuaram suas apostas por meio dos canais eletrônicos da Caixa Econômica Federal.

Até o momento, apenas 15 dos 50 estados dos Estados Unidos podem receber o módulo que ficou conhecido como a “casa da Tesla”

Menino da Malásia comprou domínio com as iniciais de seu nome em 1993; anos depois ganhou milhões com o investimento

Segundo o FGC, cerca de 160 mil credores poderão ser ressarcidos após a liquidação do Banco Pleno; veja os próximos passos

Como a Mega-Sena só corre amanhã, a +Milionária é a loteria da Caixa com o maior prêmio em jogo na noite desta quarta-feira (28), mas outras modalidades também prometem prêmios milionários hoje. Confira os valores.

Sem acordo entre EUA e Irã, Brent pode seguir firme; com diplomacia, banco projeta queda e reação da Opep+

Pode ser que você conheça alguém que é milionário e nem percebeu por causa dos hábitos dessas pessoas

Com declaração pré-preenchida ou sem, o indicado é reunir todos os documentos e revisar as informações antes de submetê-las ao Fisco

Linha subsidiada pelo Tesouro busca dar fôlego ao agronegócio e reduzir risco de retração na produção

Não tem o menor problema conversar com uma planta. Isso só é um problema se você ouvir uma resposta, diria um psiquiatra. Mas não se você estiver no Jardim Botânico da Universidade de Cambridge, na Inglaterra. Pode até parecer mentira, mas visitantes do jardim podem conversar com o total de 20 plantas e, o mais […]

A tormenta do Banco do Brasil, a fatura da crise do Banco Master e o Pé-de-Meia foram destaque no Seu Dinheiro; veja as matérias mais lidas dos últimos dias

A Receita Federal mantém uma fiscalização forte sobre as operações de crédito, que obriga as instituições financeiras a reportarem movimentações que ultrapassem R$ 2 mil mensais

Enquanto a Quina e a Mega-Sena acumularam, a Lotofácil fez três vencedores ontem. Confira os números sorteados nas principais loterias da Caixa Econômica Federal

Segundo Alexandre de Moraes, o Supremo decidiu, em 2019, que guardas municipais não têm direito à aposentadoria especial por atividade de risco, e vigilantes não poderiam ter mais benefícios

Exército se prepara para a possibilidade de operações prolongadas caso o presidente Donald Trump ordene um ataque contra o Irã

Banco Central informa que 5.290 chaves Pix do Agibank tiveram dados cadastrais expostos após falha pontual no sistema da instituição

O mundo rico deveria temer as consequências de juros altos para a economia, de olho nos problemas que essas taxas geram no Brasil

Uma alteração momentânea no ano passado fez a cidade se tornar a primeira capital cerimonial do país no século XXI

O Instituto Federal do Ceará (IFCE) divulgou dois editais de concurso público voltados a professores e técnicos administrativos