Risco de falir? A contagem regressiva para evitar a quebradeira dos bancões nos EUA

Os grandes bancos norte-americanos fizeram um lobby feroz contra o plano encabeçado pelo Fed — e Powell sinaliza nesta terça-feira (9) que pode haver algum alívio; entenda a história

Os titãs de Wall Street estão prestes a obter uma vitória importante: o presidente do Federal Reserve (Fed), Jerome Powell, disse que os reguladores dos EUA estão perto de concordar em alterar o plano que força os grandes bancos a reter significativamente mais capital.

Esses bancos norte-americanos fizeram um lobby feroz contra o plano, argumentando que poderia dificultar a concessão de empréstimos.

Originalmente proposta há quase um ano, a medida obrigaria as grandes instituições financeiras dos EUA a deter até 19% mais capital para amortecer perdas.

Os reguladores dizem que o capital extra irá proteger contra riscos imprevistos, enquanto os bancos de Wall Street dizem que a nova exigência forçaria a revisão de negócios e a redução de empréstimos.

A revisão de capital está ligada a Basileia III, um acordo internacional que se seguiu à crise financeira de 2008 e que se destina a evitar futuras falências bancárias e outras crises.

Os defensores da proposta dos EUA também a consideraram uma solução para alguns dos problemas expostos pelos colapsos do Silicon Valley Bank e do Signature Bank, em março de 2023.

Leia Também

Como a volta do Oasis aos palcos pode levar a Ticketmaster a uma disputa judicial

- Como proteger os seus investimentos: dólar e ouro são ativos “clássicos” para quem quer blindar o patrimônio da volatilidade do mercado. Mas, afinal, qual é a melhor forma de investir em cada um deles? Descubra aqui.

A queda de braço com o Fed

Os reguladores estão divididos sobre como proceder com a regra, com o Fed aberto a uma nova proposta enquanto as outras duas agências se opondo, sob o argumento de que é uma medida desnecessária que poderia atrasar o projeto com uma eleição presidencial a poucos meses de distância.

Nesta terça-feira (9), falando em depoimento semestral ao comitê bancário do Senado norte-americano, Powell disse que as autoridades poderiam em breve divulgar uma versão renovada da proposta.

Ele não entrou em detalhes sobre ajustes específicos, mas disse que os reguladores provavelmente buscariam novos comentários do público.

Segundo o chefe do banco central dos EUA, os reguladores poderiam solicitar comentários públicos durante 60 dias sobre as revisões.

Um alívio para os bancos

O Fed mostrou a outros reguladores norte-americanos um documento de três páginas com possíveis mudanças na revisão do capital bancário que aliviaria significativamente a carga sobre os credores de Wall Street, segundo fontes familiarizadas com o assunto ouvidas pela Bloomberg.

As revisões recuariam em partes fundamentais da proposta, incluindo uma ponderação na redução da quantidade de capital extra que os maiores bancos dos EUA precisam de deter como parte da chamada sobretaxa GSIB.

A sobretaxa GSIB foi criada em 2015 para melhorar a estabilidade financeira dos bancos sistemicamente importantes (GSIBs) dos EUA, exigindo que eles detenham capital adicional.

No primeiro trimestre de 2024, o capital combinado detido pelos GSIBs dos EUA devido à sobretaxa totalizou US$ 230 bilhões, de acordo com dados do Fed.

Um ajuste apenas marginal na sobretaxa pode se traduzir em economias substanciais para bancos como JP Morgan e Bank of America.

Uma redução de 0,5% na sobretaxa, por exemplo, pode significar mais de US$ 8 bilhões em economia para os dois titãs de Wall Street.

*Com informações de Bloomberg, Reuters e Investing

Trump tem vitória no Senado com avanço de megaprojeto de gastos, e Elon Musk solta o verbo: “Completamente insano”

Apesar da vitória, a votação não foi fácil. O projeto vem sendo criticado pela oposição e também por aliados, incluindo o CEO da Tesla

Recebendo currículos, Trump diz o que o candidato precisa ter para ser escolhido presidente do Fed

O mandato do atual chefe do banco central norte-americana acaba em maio do ano que vem e o republicano já está em busca de nomes para a sucessão

Será que deu ruim? Titãs de Wall Street passam por teste de estresse; confira se algum dos grandes bancos EUA foi reprovado

A avaliação considerou uma recessão global severa, com desemprego em 10% e queda acumulada do Produto Interno Bruto (PIB) real de 7,8%

A guerra dos EUA com a China acabou? O sinal de Trump que pode colocar fim à disputa entre as duas maiores economias do mundo

Um ponto crucial para as tarifas serem suspensas teria sido acordado nesta semana, segundo fontes da Casa Branca

A guerra acabou, decreta Trump sobre Israel e Irã — mas nem ele mesmo tem certeza disso

Presidente norte-americano deu declarações conflituosas sobre o status do conflito entre os dois inimigos no Oriente Médio, que mantêm um cessar-fogo frágil

Trump dá aval para Powell subir juros, mas impõe uma condição para isso acontecer nos EUA

O presidente do banco central norte-americano participou do segundo dia de depoimentos semestrais no Congresso; já o republicano usou os holofotes da Otan para falar da política monetária norte-americana

A Europa corre perigo? Otan sobe meta de gastos para 5% em mudança histórica e Trump manda recado duro para um membro

A medida mais decisiva da aliança em mais de uma década ocorre em meio à escalada de tensões no Oriente Médio e ao conflito entre Ucrânia e Rússia — mas um país europeu ainda resiste

Trump falhou: peças centrais do programa nuclear do Irã seguem intactas, diz inteligência dos EUA

Enquanto a Casa Branca nega as informações, o primeiro-ministro de Israel, Benjamin Netanyahu, promete atacar novamente se Teerã retomar seu programa nuclear

Após cessar-fogo entre Irã e Israel, Donald Trump é indicado ao Nobel da Paz (de novo)

Mais que prestígio, a indicação ao prêmio entra no jogo político da Casa Branca — e no xadrez internacional

Israel e Irã podem mexer com a política de juros nos EUA? Powell responde

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala dos reflexos da instabilidade no Oriente Médio nas decisões do banco central norte-americano

Powell diz o que pensa na guerra pelo corte de juros após ser chamado de burro por Trump

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala o que vai acontecer com os juros, o que pensa sobre as tarifas e sobre a guerra entre Israel e Irã

A guerra não acabou: Trump anuncia cessar-fogo entre Israel e Irã — mas tem o maior dos desafios pela frente

Mais cedo, Teerã respondeu à ofensiva norte-americana contra instalações nucleares com um ataque com mísseis à Base Aérea de Al Udeid, no Catar

Brasil na guerra: governo se posiciona sobre ataque dos EUA ao Irã; veja o que diz o Itamaraty

Ministério das Relações Exteriores emite nota oficial sobre a escalada do conflito no Oriente Médio; mais cedo o ex-chanceler e agora assessor especial Celso Amorim havia se manifestado sobre os confrontos

Empresas começam a suspender atividades com escalada da guerra entre Israel e Irã

Do setor marítimo ao setor aéreo, as primeiras companhias começam a anunciar uma paralisação temporária das operações na esteira dos ataques dos EUA às instalações nucleares iranianas

Apagando fogo com gasolina: a oferta da Rússia ao Irã que pode desencadear uma guerra nuclear

Um dos homens fortes do governo de Putin questiona sucesso do ofensiva norte-americana, que atacou três instalações nucleares iranianas, afirmando que uma futura produção de armas atômicas segue sobre a mesa

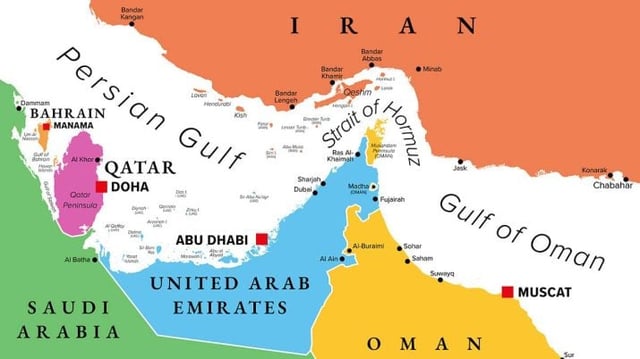

O Estreito de Ormuz na berlinda: Irã se prepara para fechar a passagem marítima mais importante do mundo

Embora tenha ameaçado diversas vezes, o governo iraniano nunca fechou, de fato, a via, mas, agora, o parlamento começa a dar passos nessa direção

Da China a Europa: a reação internacional ao ataque dos EUA às instalações nucleares do Irã

Na noite de sábado (21), o presidente norte-americano, Donald Trump, anunciou uma operação classificada por ele como bem-sucedida contra três usinas nucleares iranianas

Consequências perpétuas: a resposta do Irã ao envolvimento direto dos EUA na guerra de Israel

Enquanto não toma uma decisão mais dura, Teerã lança a 20ª onda de ataques com mísseis e drones contra alvos militares israelenses

Uma declaração de guerra? Ou haverá paz ou haverá tragédia, diz Trump em pronunciamento após ataques ao Irã

O presidente norte-americano falou pela primeira vez à televisão pouco mais de uma hora depois de anunciar uma ofensiva contra três instalações nucleares iranianas; o primeiro-ministro de Israel também discursa

EUA entram na guerra de Israel contra o Irã: o que está em jogo após o ataque histórico com aval de Trump

O presidente norte-americano anunciou neste sábado (21) uma ofensiva contra instalações nucleares, incluindo Fordow — uma usina que fica em uma região montanhosa e a 90 metros de profundidade

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP