O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Confiamos exageradamente em nossa versão futura, nossa atenção de curto prazo é capturada por estímulos infinitos e somos, na maioria, imperfeitos em adequar a execução cotidiana à estratégia bem definida de longo prazo

“Um resfriado adequadamente tratado dura sete dias, mas deixado a si mesmo, cura-se em uma semana.”

Henry Felsen, escritor americano

Desculpa, não dá.

E isso não é um clickbait, apenas uma conversa sobre o inevitável e a ilusão de controle.

Em 2016, Wesley Gray, da gestora Alpha Architect, argumentou que até Deus teria sido demitido se fosse um investidor ativo – inúmeras vezes, aliás.

Já falamos sobre isso aqui, mas a mesma mensagem tem sabores diferentes entre um bull e um bear market.

Leia Também

O “portfólio de Deus” do paper levou esse nome pela sua clarividência. Desde 1927, ele investiu numa carteira formada pelas 50 ações que mais ganharam dinheiro pelos próximos cinco anos, rebalanceada a cada período.

Como essa informação só pode ser obtida “a posteriori”, trata-se de uma premissa absurda, que considera 100% de acerto na seleção de ativos, impossível de ser replicada na vida real.

É claro que o retorno acumulado impressiona: 29% ao ano versus 10% do S&P 500.

Então por que esse gestor impecável, que nunca teve um ato ridículo, nunca sofreu um enxovalho, levaria enormes resgates de investidores e, provavelmente, nem fosse lembrado após 90 anos?

“O Príncipe”, de Maquiavel, é famoso pelos fins que justificariam os meios, mas o italiano se esquecera de abordar o que fazer quando se está no olho do furacão.

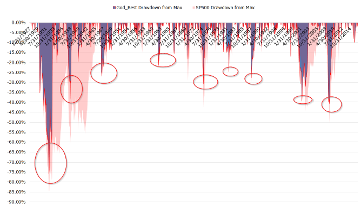

Explico. Na crise global dos anos 30, possuir as melhores ações não teria evitado que a carteira atravessasse um drawdown de 76%. Em 1940, quase 40% de perda antes de se recuperar. Para cada década seguinte, pelos próximos 80 anos, pelo menos uma perda acima de 20%.

Sejamos sinceros: quem tem a coragem de permanecer investido após uma queda de 76%?

A verdade é que não teriam faltado oportunidades ao investidor do portfólio divino para “demitir” seu gestor onipotente, resgatar seu dinheiro e partir para outra.

A primeira é uma dificuldade humana nata de lidar com horizontes de investimento conflitantes.

Confiamos exageradamente em nossa versão futura, nossa atenção de curto prazo é capturada por estímulos infinitos e somos, na maioria, imperfeitos em adequar a execução cotidiana à estratégia bem definida de longo prazo.

A segunda é o oposto, o apego ao passado. Como já existe, é mais fácil dar um peso maior ao passado, concreto, do que ao futuro, ainda abstrato.

“O fundo A caiu x % desde que investi, devo resgatar?” é uma das mensagens que mais recebo de investidores. A preocupação é justa e genuína, mas, para dar minha melhor opinião, preciso quebrar a estrutura original com “apenas por esse motivo, não”.

Raramente, uma queda é motivo suficiente para resgate. Para isso se tornar verdade, ela deve indicar algo mais grave, como:

E a terceira é a solidão do contrarian. Se todos resgatam na queda de 75%, por que você não o faria? O que os outros, tão inteligentes quanto, sabem que você não sabe? Ou vice-versa?

É solitário apostar sozinho. Se erra, mereceu; se acerta, pura sorte, ninguém podia prever.

A conclusão da Alpha Architect não apenas lembra o óbvio – só temos um passado para analisar e o que teria sido é frequentemente atropelado pelo que foi –, mas provoca um conflito inesperado entre clarividência e um tipo específico de resiliência.

Não falo do clichê corporativo, bordado em palavras vazias no LinkedIn, e distorcido da sua origem física para servir a intenções tortas de discursos motivacionais.

Mas da qualidade rara do investidor que, dobrado pelo acaso, não apenas não se quebra, mas desafia a física e reforça ainda mais sua convicção inicial. Talvez isso explique porque preferimos gestores “cascudos”, que atravessaram várias crises.

Dê o nome que quiser, mas “antifragilidade” já foi escolhido.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais