CVC (CVCB3) sob pressão: empresa tem prejuízo de R$ 97 milhões no 4º trimestre — e o endividamento segue em foco

A CVC (CVCB3) ficou no vermelho, tanto nos três últimos meses de 2022 quanto no ano como um todo — mais uma má notícia para a empresa

Quando o assunto é CVC (CVCB3), o mercado parece estar interessado em apenas um tema: o endividamento da companhia — e sua capacidade de honrar os compromissos financeiros. Mas os problemas não vêm só do perfil da dívida; a empresa também traz más notícias do balanço do quarto trimestre, mostrando mais um prejuízo líquido.

Ao todo, as perdas da companhia de viagens nos três últimos meses de 2022 foram de R$ 96,8 milhões. É verdade que a linha não está tão ruim quanto no mesmo período do ano anterior, quando o prejuízo chegou a R$ 145 milhões; ainda assim, considerando que o quarto trimestre é sazonalmente mais forte, não é um dado animador.

No acumulado de 2022, a CVC teve prejuízo líquido de R$ 433,4 milhões — também marcando uma redução em relação às perdas vistas em 2021, quando o resultado foi negativo em R$ 486,6 milhões.

- O Seu Dinheiro acaba de liberar um treinamento exclusivo e completamente gratuito para todos os leitores que buscam receber pagamentos recorrentes de empresas da Bolsa. [LIBERE SEU ACESSO AQUI]

CVC (CVCB3): receita tímida, Ebitda mais robusto

Outras linhas do balanço trimestral da CVC (CVCB3) também não inspiram grande confiança quanto a uma possível reviravolta financeira: a receita líquida, por exemplo, cresceu apenas 2,4% em comparação com o quarto trimestre de 2021, totalizando R$ 321,4 milhões.

Já no lado do lucro antes de juros, impostos, depreciação e amortização (Ebitda) — uma métrica que serve como termômetro para a eficiência operacional de uma companhia —, as notícias são melhores. A linha ficou positiva em R$ 83 milhões entre outubro e dezembro; há um ano, estava negativa em R$ 35,4 milhões.

O resultado consolidado de 2022 também traz indícios mais encorajadores. No front da receita líquida, o salto foi de 48%, para R$ 1,22 bilhão; o Ebitda, que fechou 2021 negativo em R$ 235 milhões, terminou o ano passado positivo em R$ 167 milhões.

Leia Também

No lado operacional, tanto as reservas confirmadas quanto as reservas consumidas tiveram melhora, seja no resultado do quarto trimestre ou no consolidado anual — um indicador de que a demanda por viagens na CVC tem melhorado gradativamente, tanto nas agências quanto nos canais online.

Dito isso, houve uma pressão intensa no lado do resultado financeiro: em termos líquidos, a linha ficou negativa em R$ 11,6 milhões no quarto trimestre, apagando eventuais ganhos de eficiência e controles de custos e despesas. No consolidado de 2022, o resultado financeiro líquido foi negativo em R$ 309,5 milhões.

Gerando caixa, mas...

Por mais que haja bastante a ser analisado no balanço da CVC (CVCB3) no quarto trimestre, fato é que o mercado como um todo vai olhar com atenção especial às métricas de endividamento da companhia, considerando o recente acordo firmado com debenturistas para reperfilamento de parte da dívida líquida.

E há uma primeira boa notícia nos números apresentados nesta terça (14): a CVC gerou R$ 285 milhões em caixa nos três últimos meses do ano, elevando a sua posição total a R$ 687,5 milhões. Ainda assim, vale ressaltar que, em 2022 como um todo, houve queima de R$ 108 milhões em recursos líquidos.

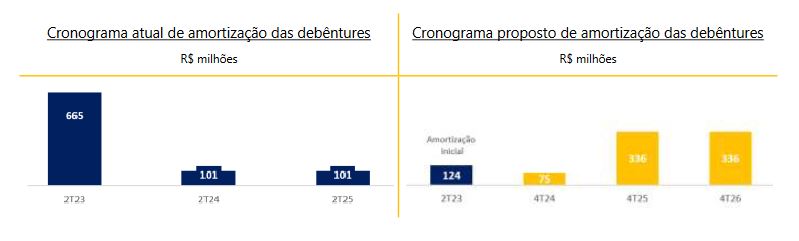

Quanto ao endividamento em si, a CVC fechou o ano com R$ 896,7 milhões de saldo em debêntures, dos quais R$ 665 milhões têm vencimento já no segundo trimestre de 2023 — portanto, falamos de praticamente toda a posição de caixa da companhia.

Com essa situação apertada, a CVC contratou o BR Partners como 'assessor externo' ainda em janeiro; há poucos dias, chegou a um acordo com os debenturistas para rever o cronograma de pagamento desses compromissos — há, no entanto, uma série de condições a serem aceitas pelos detentores desses títulos.

Seja como for, a CVC deu uma prévia de como está o seu perfil de endividamento no momento — e de como ele ficará, caso tudo corra bem no acordo firmado com os debenturistas:

"Com a conclusão desse reperfilamento, a administração entende estar melhor equacionado, pelos próximos anos, os vencimentos da dívida ao seu fluxo de caixa previsto, de forma a não comprometer sua capacidade de crescimento e investimento em suas operações", diz a CVC, no balanço do quarto trimestre e afirmando que continuará avaliando possibilidades para reduções adicionais do endividamento.

O plano de reorganização das dívidas ainda deve ser aprovado em assembleias gerais de debenturistas da CVC — a mais relevante, a de detentores de títulos da quarta emissão da companhia, está marcada para o dia 6 de abril.

CVC (CVCB3): mercado cauteloso

No mercado, o plano apresentado pela CVC para alongar a dívida com os debenturistas foi recebido de maneira cética: no dia 10, data em que foi revelado o acordo com os detentores dos títulos, as ações CVCB3 fecharam em forte queda de mais de 15% — os termos incluem um novo aumento de capital até novembro deste ano.

Nesta terça-feira, os papéis da companhia de turismo tiveram outro tombo, recuando 7,89%, a R$ 3,27; mais cedo, o JP Morgan rebaixou a recomendação para as ações, de 'neutro' para 'venda', e retirou seu preço-alvo, citando a alta alavancagem da companhia e os desafios operacionais a serem enfrentados daqui em diante.

"Apesar de [o acordo] oferecer um alívio de curto prazo em termos de vencimento das dívidas, as tendências de expansão da receita líquida estão ficando aquém do esperado, refletindo o ambiente de consumo mais desafiador, assim como a menor disponibilidade de crédito para o segmento de turismo", diz o banco americano.

Quanto ao lado financeiro, o JP Morgan afirma que, mesmo com o acordo para reperfilamento de dívida, seria necessário um incremento de cerca de R$ 1 bilhão em caixa para dar suporte ao crescimento da CVC, para além do aumento de capital já incluso no plano aprovado com os debenturistas.

Nem toda boa notícia é favorável: entenda por que o UBS mudou sua visão sobre Itaú (ITUB4), mesmo com resultados fortes

Relatório aponta que valorização acelerada da ação e preço atual já incorporam boa parte dos ganhos futuros do banco

Azul (AZUL4) dá mais um passo na recuperação judicial e consegue aprovação de petições nos EUA

A aérea tem mais duas audiências marcadas para os dias 15 e 24 de julho que vão discutir pontos como o empréstimo DIP, que soma US$ 1,6 bilhão

A acusação séria que fez as ações da Suzano (SUZB3) fecharem em queda de quase 2% na bolsa

O Departamento do Comércio dos EUA identificou que a empresa teria exportado mercadorias com preço abaixo do normal por quase um ano

Uma brasileira figura entre as 40 maiores empresas com bitcoin (BTC) no caixa; confira a lista

A empresa brasileira tem investido pesado na criptomoeda mais valiosa do mundo desde março deste ano

Em um bom momento na bolsa, Direcional (DIRR3) propõe desdobramento de ações. Veja como vai funcionar

A proposta será votada em assembleia no dia 30 de julho, e a intenção é que o desdobramento seja na proporção de 1 para 3

Nvidia (NVDA34) é tetra: queridinha da IA alcança a marca inédita de US$ 4 trilhões em valor de mercado

A fabricante de chips já flertava com a cifra trilionária desde a semana passada, quando superou o recorde anteriormente estabelecido pela Apple

Cyrela (CYRE3) quase triplica valor de lançamentos e avança no MCMV; BTG reitera compra — veja destaques da prévia do 2T25

Na visão do banco, as ações são referência no setor, mesmo com um cenário macro adverso para as construtoras menos expostas ao Minha Casa Minha Vida

Ações da Braskem (BRKM5) saltam mais de 10% na bolsa brasileira com PL que pode engordar Ebitda em até US$ 500 milhões por ano

O que impulsiona BRKM5 nesta sessão é a aprovação da tramitação acelerada de um programa de incentivos para a indústria petroquímica; entenda

Tenda (TEND3): prévia operacional do segundo trimestre agrada BTG, que reitera construtora como favorita do setor, mas ação abre em queda

De acordo com os analistas do BTG, os resultados operacionais foram positivos e ação está sendo negociada a um preço atrativo; veja os destaques da prévia o segundo trimestre

Mais um acionista da BRF (BRFS3) pede a suspensão da assembleia de votação da fusão com a Marfrig (MRFG3). O que diz a Previ?

A Previ entrou com um agravo de instrumento na Justiça e com um pedido de arbitragem para contestar a relação de troca proposta, segundo jornal

Jeff Bezos vende mais US$ 666 milhões em ações da Amazon (AMZN34); saiba para onde está indo esse dinheiro

Fundador da Amazon já se desfez de quase 3 milhões de papéis só em julho; bilionário planeja vender cerca de 25 milhões de ações até maio de 2026

Ação do Inter (INTR) ainda tem espaço para subir bem, segundo o Citi — mas rentabilidade de 30% em 2027 ainda não convence

O Citi elevou estimativas para lucro e rentabilidade do Inter, além de aumentar o preço-alvo das ações, mas acha que plano 60-30-30 não deve se concretizar por completo

Produção pode salvar o segundo trimestre da Vale (VALE3)? Citi faz as contas e mantém cautela

Para o banco americano, os resultados do 2T25 devem apresentar melhora da produção e potencial alta no minério de ferro, que está sob pressão

BitChat: fundador do Twitter lança app que rivaliza com o WhatsApp e funciona sem internet

Aplicativo criado por Jack Dorsey permite trocar mensagens via Bluetooth ou Wi-Fi local; projeto mira privacidade, descentralização e resistência à censura

JBS (JBSS32) cai mais de 3% na B3 após previsões nada saborosas para o segundo trimestre

Goldman, XP e Itaú BBA cortam projeções e destacam a pressão nos EUA em um trimestre amargo para a gigante das carnes

Itaú BBA eleva projeção para o Ibovespa até o fim de 2025; saiba até onde o índice pode chegar

Banco destaca cenário favorável para ações brasileiras com ciclo de afrouxamento monetário e menor custo de capital

Falta de OPA na Braskem não é o que preocupa o BTG: o principal catalisador da petroquímica está em outro lugar — e não tem nada a ver com Tanure

Embora as questões de governança e mudança de controle não possam ser ignoradas, o verdadeiro motor (ou detrator) é outro; veja o que dizem os analistas

Enquanto Banco do Brasil (BBAS3) sofre o peso do agronegócio, Bradesco (BBDC4) quer aumentar carteira agrícola em até 15% na safra 2025/26

O Bradesco traçou uma meta ousada: aumentar sua carteira agrícola entre 10% e 15% para a safra 2025/2026; veja os detalhes da estratégia

XP cobra na Justiça a Grizzly Research por danos milionários após acusações de esquema de pirâmide

A corretora acusa a Grizzly Research de difamação e afirma que o relatório causou danos de mais de US$ 100 milhões, tanto em perdas financeiras quanto em danos à sua reputação

Fundador da Hypera (HYPE3) estabelece acordo para formar bloco controlador — e blindar a empresa contra a EMS; entenda

Mesmo com a rejeição da oferta pela Hypera em outubro do ano passado, a EMS segue demonstrando interesse pela aquisição da rival

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP