Há algo de novo no front: Copom mantém a Selic em 13,75% ao ano, mas dá a entender que pode manter juros estáveis por mais tempo

O Copom cumpriu as expectativas e manteve a Selic em 13,75% ao ano, mas o comunicado com a decisão trouxe alguns recados novos

Roberto Campos Neto, o presidente do Banco Central (BC), não gosta de fortes emoções: há pouco, o Comitê de Política Monetária (Copom) do BC manteve a Selic em 13,75% ao ano, o mesmo patamar que já é verificado desde agosto do ano passado.

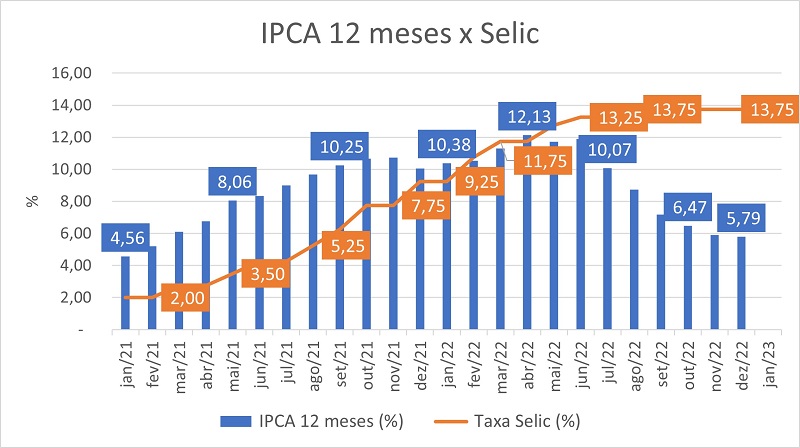

A estabilidade na taxa básica de juros da economia brasileira ocorre em meio a uma desaceleração gradativa nos índices de inflação: o IPCA em 12 meses, que chegou a ultrapassar a barreira dos 12% em abril do ano passado, fechou o ano de 2022 em "modestos" 5,79% — ainda acima do teto definido pelo Conselho Monetário Nacional (CMN).

Essa suavização no comportamento dos preços se deve, em parte, às iniciativas para desoneração dos combustíveis e à manutenção da bandeira verde das tarifas de energia elétrica da Aneel nos últimos meses. Mas é claro que o efeito domador da curva de juros teve o seu papel nesse movimento.

Afinal, quanto mais alta a Selic, menor é o estímulo ao consumo, o que tende a baixar os níveis de inflação — os juros são a ferramenta básica do BC para conter o avanço dos preços. E, como mostra o gráfico abaixo, o IPCA passou a ceder de maneira mais intensa a partir do momento que as taxas chegaram aos 13,75%.

A decisão desta quarta-feira (1), no entanto, trouxe alguns elementos novos à mesa: em seus cenários de referência, o BC diz esperar por uma inflação ligeiramente mais alta dentro dos horizontes considerados; no cenário alternativo, em que a Selic se mantém constante em 13,75%, há uma convergência para as metas.

Convergindo para a meta

Quanto à decisão em si, o Copom diz que a manutenção da Selic em 13,75% ao ano reflete a incerteza ao redor dos cenários considerados — que, diga-se, foi considerada ainda maior que o usual para a inflação prospectiva —, sendo compatível com a estratégia de convergência dos preços para ao redor da meta para 2023 e 2024.

Leia Também

Vale lembrar que, nos últimos dois anos, o IPCA em 12 meses ficou acima do teto da meta estipulada pelo Conselho Monetário Nacional — em 2021, o indicador ficou em 10,06%, enquanto o teto era de 5,25%; em 2022, a inflação acumulada foi de 5,79%, versus um limite máximo de 5%. Para este ano, o teto é de 4,75%.

"O Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período mais prolongado do que no cenário de referência será capaz de assegurar a convergência da inflação", diz o BC, novamente reforçando a ideia de que pretende aguardar que a desinflação esteja consolidada antes de pensar num corte de juros.

E avisa: não hesitará em retomar o ciclo de alta da Selic caso o plano de contenção dos preços não corra como o esperado.

- Quer acompanhar todas as decisões e acontecimentos dos primeiros 100 dias do governo Lula e comparar com o início da gestão de Jair Bolsonaro? Acompanhe AQUI a cobertura do Seu Dinheiro.

Cenários e projeções

O cenário de referência utilizado pelo Copom parte de uma projeção de inflação de 5,6% para 2023 e de 3,4% para 2024; o BC vislumbra um cenário de seis trimestres à frente como horizonte de referência e, portanto, mira no terceiro trimestre de 2024 — nesta época, o IPCA em 12 meses deve estar em 3,6%.

No cenário alternativo, com a Selic mantida constante nesse horizonte de referência, as projeções de inflação são de 5,5% para 2023, 3,1% para o terceiro trimestre de 2024 e de 2,8% ao fim desse ano.

Independência do BC, Copom e arcabouço fiscal

O mercado olhava com atenção os possíveis sinais a serem emitidos pelo Copom para a nova administração Lula: o petista, contrário à independência do BC, declarou publicamente que a meta de inflação deveria ser elevada para viabilizar uma queda na taxa de juros — se o alvo a ser perseguido é maior, o remédio não precisa ser tão amargo.

Além disso, há também toda a questão envolvendo o novo arcabouço fiscal de Fernando Haddad, ministro da Fazenda de Lula: a PEC da Transição, votada para viabilizar algumas das promessas de campanha do petista, já prevê uma cifra volumosa a ser gasta fora do teto de gastos — e esse é justamente um dos temas bastante caros ao BC.

Mas, no comunicado de hoje, o Copom não assumiu um tom mais duro em relação ao fiscal ou ao novo governo.

Entre os fatores de risco de alta para o cenário inflacionário, o BC cita a "ainda elevada incerteza sobre o futuro do arcabouço fiscal do país" e "estímulos fiscais que implicam sustentação da demanda agregada, parcialmente incorporados nas expectativas de inflação e nos preços de ativos".

Ou seja: o tema continua na pauta, mas sem uma mudança radical de postura por parte da autoridade monetária, como parte do mercado imaginava — comunicados anteriores adotavam um tom semelhante ao falar da política fiscal do governo Bolsonaro.

No máximo, há o uso do termo "particularmente incerta" para se relacionar à conjuntura fiscal:

A conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, demanda maior atenção na condução da política monetária

Comunicado de decisão de juros do Copom, em 01/02/2023

O que está na balança?

Há alguns aspectos a serem considerados pelo Copom em seu balanço de riscos:

- No lado externo, a perspectiva é de crescimento global abaixo do potencial, alta volatilidade nos mercados e ambiente inflacionário pressionado — embora esse último fator tenha melhorado, na margem;

- No que diz respeito à política monetária nas economias centrais, há um movimento de aperto que exige dos países emergentes um maior cuidado. Mas os dados de atividade no mundo tem mostrado certa resiliência, e o relaxamento na política de restrições à Covid-19 na China cria boas perspectivas para a economia global;

- No Brasil, os indicadores mais recentes confirmam o cenário de desaceleração que era vislumbrado pelo Copom no passado;

- Apesar disso, tanto a inflação ao consumidor quanto seus indicadores subjacentes seguem acima do considerado ideal para o cumprimento das metas.

Portanto, em termos de balanço de riscos, o recado é nítido: há fatores que pesam para os dois lados, tanto no cenário externo quanto no doméstico — o Copom julga, inclusive, que a incerteza em torno de suas premissas é maior que o usual.

O que poderia fazer a inflação subir? Além das já citadas preocupações fiscais, o BC também monitora o cenário global para a dinâmica de preços e o comportamento do mercado de trabalho.

E o que poderia fazer a inflação cair? Uma queda mais ampla no preço internacional das commodities, uma desaceleração maior que a esperada da economia global e a manutenção de cortes de impostos projetados para serem revertidos em 2023 — numa menção à desoneração do preço dos combustíveis.

Copom x Fed: Selic estável, juros americanos sobem

Vale lembrar que enquanto a Selic se mantém inalterada há alguns meses, os juros dos EUA continuam em alta: mais cedo, o Federal Reserve (Fed, o banco central dos EUA) elevou suas taxas em 0,25 ponto, para a faixa entre 4,50% e 4,75% ao ano — o movimento também era amplamente esperado pelo mercado.

Sendo assim, o chamado diferencial de juros — a subtração entre as taxas brasileira e americana — vai reduzindo pouco a pouco, ainda que permaneça bastante elevada. O dado serve como termômetro da atratividade da economia doméstica para o capital estrangeiro, sobretudo o de caráter mais especulativo.

Mas, dado que ambos os BCs seguiram os planos à risca, é pouco provável que uma reação mais dramática dos investidores seja verificada no pregão de amanhã — com os movimentos já amplamente esperados, nenhum grande fluxo de recursos deve ocorrer em decorrência das decisões de juros desta quarta.

O que o mercado achou do Copom?

Veja abaixo as primeiras interpretações de economistas e analistas a respeito da decisão do Copom desta quarta-feira:

Rafaela Vitória, economista-chefe do Banco Inter

"O Copom seguirá avaliando a estratégia alternativa de manutenção da Selic no patamar de 13,75% por um período mais longo, reflexo da incerteza no cenário fiscal, principalmente em relação ao novo arcabouço, que deve ser apresentado nos próximos meses".

Roberto Padovani, economista-chefe do banco BV

"A Selic, como esperado, foi mantida no patamar de 13,75%, e há alguns destaques na comunicação. O principal deles é a preocupação do Banco Central com o comportamento das expectativas de inflação; nesse cenário, a indicação é a de que o BC pode manter os juros parados no nível atual por mais tempo e, portanto, aumentado o custo da desinflação no país".

Mirella Hirakawa, economista da AZ Quest

"Como amplamente esperado, manutenção em 13,75%, mas com uma comunicação muito mais hawkish (agressiva) e revisões de expectativa do próprio BC para a inflação em todos os horizontes. Eles colocam um cenário alternativo, sinalizam o plano de voo e reforçam que a taxa de juros no cenário de referência não é suficiente. Trazem mensagem bem clara em relação à preocupação fiscal, principalmente a expectativa de inflação atrelada aos riscos, na nossa leitura, de alteração da meta de inflação".

Rafael Cardoso, economista-chefe da Daycoval Asset

"Diferente do cenário projetado anteriormente de corte de juros já a partir de agosto, nossa projeção atualizada é de que o ciclo inicie somente em setembro e em ritmo mais moderado, com 0,25 p.p base e encerrar o ano em 12,5%. Antes víamos o ciclo se aprofundando em 2024 com 0,75 p.p, agora nós projetamos somente 0,50 p.p de ritmo ao longo de 2024 chegando a 9%. Mas, considerando a sinalização do BC no comunicado desta quarta-feira, os cortes poderiam demorar ainda mais”

Gustavo Bertotti, economista-chefe da Messem

"Não vemos mais a possibilidade de os juros começarem a cair no segundo trimestre. Acreditamos que uma redução poderá ocorrer somente no segundo semestre, mas tudo vai depender o balanço de riscos, que inclui a questão fiscal, fatores políticos e o cenário internacional", disse ele. "“O teor do comunicado mostra uma posição mais contundente do BC. O temor é que governo amplie os gastos públicos e o Boletim Focus trouxe um quadro de aumento das expectativas de inflação para 2023".

Nicolas Borsoi, economista-chefe da Nova Futura Investimentos

"Seguimos com o cenário de manutenção da taxa Selic, mas acreditamos que ela seguirá em 13,75% até dez/23, ante ago/23 na última decisão do Copom. Frente à inflação resiliente, o aumento dos gastos com a PEC da Transição e a provável manutenção dos preços de commodities elevados, puxados pela reabertura chinesa, acreditamos que a convergência da inflação para a meta exigirá uma postura mais conservadora do Copom, em linha com o cenário alternativo descrito na decisão de hoje".

Antonio van Moorsel, estrategista-chefe da Acqua Vero

“A austeridade da mensagem frustrou a expectativa, haja visto a incerteza fiscal e as discussões em curso, e será, provavelmente, interpretada como dovish (leve) pelos mercados no pregão de amanhã".

Sorteados os números da Quina de São João; veja se você é um dos ganhadores

Resultado do rateio da Quina de São João será conhecido dentro de alguns minutos; acompanhe a cobertura do Seu Dinheiro

Já vai começar! Acompanhe ao vivo o sorteio da Quina de São João de 2025

O prêmio está acumulado em R$ 250 milhões e é o maior valor sorteado na história dessa loteria

Warren Buffett faz a maior doação em ações da Berkshire Hathaway; veja como fica a fortuna do “Óraculo de Omaha”

Apesar da doação de peso, o “Óraculo de Omaha” ainda possui 13,8% das ações da Berkshire

Debate sobre aumento do IOF vai parar na mesa do STF: base do governo pede suspensão da derrubada do decreto

O ministro da Fazenda, Fernando Haddad, já havia afirmado que recorrer ao STF era uma alternativa para o governo Lula

Conta de luz vai continuar pesando no bolso: Aneel mantém bandeira vermelha em julho

Apesar da chuva ao longo de junho ter melhorado a situação de armazenamento nas hidrelétricas, julho deve registrar chuvas abaixo da média na maior parte do país

Samarco ganha licença para ampliar exploração de minério em região atingida por desastre ambiental

O governo mineiro aprovou por unanimidade o Projeto Longo Prazo, que permite a continuidade da retomada operacional da empresa

É hoje! Quina de São João sorteia R$ 250 milhões neste sábado; confira os números mais sorteados

A Quina de São João ocorre desde 2011 e a chance de acertar as cinco dezenas com uma aposta simples é de uma em mais de 24 milhões

Dividendos e JCP: Itaúsa (ITSA4), Bradesco (BBDC4) e outras 11 empresas pagam proventos em julho; saiba quando o dinheiro cai na conta

O Bradesco (BBDC4) dá o pontapé na temporada de pagamentos, mas não para por aí: outras empresas também distribuem proventos em julho

Mudança da meta fiscal de 2026 é quase certa com queda do decreto do IOF, diz Felipe Salto

Salto destaca que já considerava a possibilidade de alteração da meta elevada antes mesmo da derrubada do IOF

Lotofácil faz 2 quase-milionários; prêmio da Quina de São João aumenta e chega a R$ 250 milhões

Às vésperas da Quina de São João, Mega-Sena acumula e Lotofácil continua justificando a fama de loteria ‘menos difícil’ da Caixa

Senado aprova aumento do número de deputados federais; medida adiciona (ainda mais) pressão ao orçamento

O projeto também abre margem para criação de 30 vagas de deputados estaduais devido a um efeito cascata

A escolha de Haddad: as três alternativas do governo para compensar a derrubada do IOF no Congresso

O ministro da Fazenda ressalta que a decisão será tomada pelo presidente Lula, mas sinalizou inconstitucionalidade na derrubada do decreto

O problema fiscal do Brasil não é falta de arrecadação: carga tributária é alta, mas a gente gasta muito, diz Mansueto Almeida

Para economista-chefe do BTG Pactual, o grande obstáculo fiscal continua a ser a ascensão dos gastos públicos — mas há uma medida com potencial para impactar imediatamente a desaceleração das despesas do governo

Chegou a hora de investir no Brasil? Agência de classificação de risco diz que é preciso ter cautela; entenda o porquê

A nota de crédito do país pela Fitch ficou em “BB”, com perspectiva estável — ainda dois níveis abaixo do grau de investimento

IPCA-15 desacelera em junho, mas viagem ao centro da meta será longa: BC vê inflação fora do alvo até o fim de 2027

Inflação vem surpreendendo para baixo em meio à alta do juros, mas retorno ao centro da meta ainda não aparece no horizonte de projeções do Banco Central

Esquece o aumento do IOF: como ficam as alíquotas depois do Congresso derrubar a medida do governo

Na última quarta-feira (25), o Congresso derrubou a medida do governo que aumentava o Imposto sobre Operações Financeiras (IOF); veja como estão as regras agora

Lotofácil tem 10 ganhadores, mas só 4 levam prêmio integral; apostador mostra como não jogar na Lotomania e deixa de ficar milionário

Enquanto a Lotofácil justifica a fama de loteria ‘menos difícil’ da Caixa, a Quina de São João promete prêmio de R$ 230 milhões no sábado

Até onde vai o otimismo do HSBC com o Brasil e a bolsa brasileira, segundo o chefe de pesquisa econômica, Daniel Lavarda

Head de research do banco gringo fala da visão “construtiva” em relação ao país, da atratividade do Brasil com os juros reais elevados e os valuations descontados, e também da falta de consistência nas decisões do governo Trump

EUA vão virar o Brasil ou a Argentina? Nobel de economia teme que sim. Para Paul Krugman, mundo não estava preparado para Trump

Paul Krugman falou sobre o potencial destino da economia norte-americana com as medidas de Donald Trump no evento desta quarta-feira (25); confira o que pensa o prêmio Nobel

Alerta do gestor sobre os mercados: não é porque tudo está calmo, que tudo está bem

Sócio da Panamby Capital diz que o tarifaço de Trump é positivo para o Brasil, mas lembra que crise de 2008 não aconteceu no dia para a noite

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP