O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Não vejo problema algum se você quer ter até 80% do seu patrimônio em renda fixa neste momento, mas abrir mão de ter ações na carteira só porque os últimos trimestres não têm sido favoráveis pode atrapalhar bastante os seus objetivos financeiros de longo prazo

E aí, você já estabeleceu as suas metas para o ano de 2023?

Emagrecer, aprender um novo idioma, fazer um curso, trocar de carro, viajar pelo mundo, são alguns dos objetivos comuns que as pessoas escolhem no início de cada ano.

Tem gente que prefere escolher desafios mais fáceis para ter certeza de que serão alcançados. Para os gestores, a situação é bem mais complicada, especialmente em 2023.

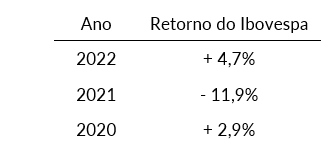

Com a Selic em 13,75% e com grandes chances de continuar próxima desse patamar até o fim do ano, os gestores simplesmente não têm escolha. Eles iniciam 2023 com a meta de oferecer um retorno de mais de +13% nos próximos 12 meses. Lembrando que nos últimos 3 anos a bolsa ofereceu retornos muito menores do que esse.

Olhando para frente, o cenário também não anima. O ambiente político continua conturbado e o novo governo ainda parece não ter entendido a importância da estabilidade fiscal para o país. Bata todos esses ingredientes no liquidificador e a tarefa de superar o CDI com ações em 2023 parece ainda mais difícil.

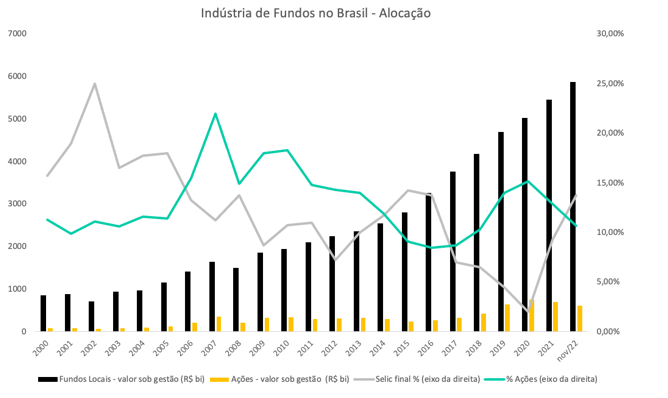

Não é à toa que, depois de quatro anos de aumento na exposição dos fundos locais em ações brasileiras (linha verde), desde 2020 vimos um corte de praticamente 50% da participação nesses ativos.

Leia Também

Em 2023, a tônica deve ser a mesma, já que o ano começou com a régua lá em cima (+13%). Por que o sujeito vai arriscar a performance do fundo (e o bônus dele) em renda variável se ele pode entregar um retorno de dois dígitos praticamente sem risco colocando a maior parte do dinheiro no Tesouro Selic?

Quer saber o que eu penso sobre isso? Que você deveria fazer o mesmo! Mas com um pouco mais de inteligência.

Faz sentido a indústria de fundos reduzir a alocação em ações para aproveitar os juros elevados atuais da renda fixa.

O problema é que se concentrar muito em renda fixa pode até te ajudar se o mercado continuar ruim, mas vai atrapalhar muito a sua rentabilidade caso as coisas comecem a melhorar.

Já pensou se você vende todas as suas ações e a bolsa sobe +97% em 2023, assim como aconteceu no primeiro ano do primeiro mandato de Lula como presidente, em 2003?

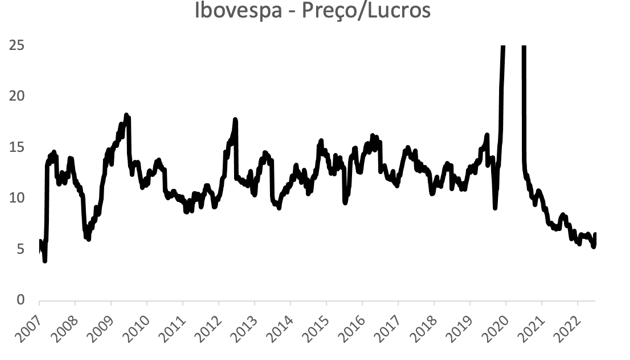

Obviamente, eu não estou dizendo que é isso que vai acontecer. Mas os múltiplos descontados atuais combinados com algum gatilho positivo relevante (como um compromisso fiscal mais contundente) poderiam fazer as ações se recuperarem rapidamente.

Ficar de fora da bolsa em um cenário como esse pode custar caro.

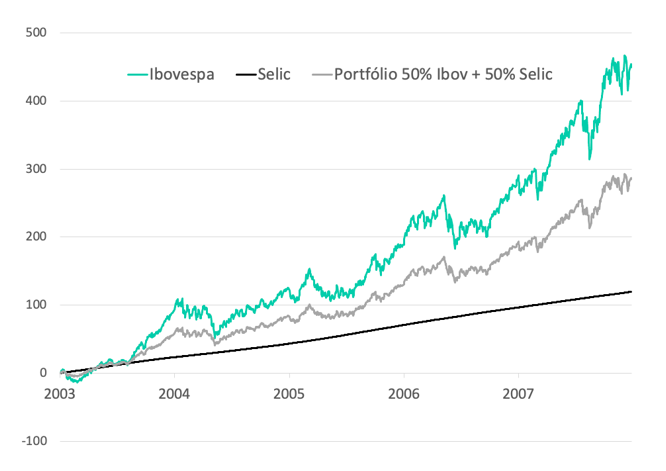

Apenas para exemplificar o raciocínio, coloquei abaixo o retorno de três carteiras diferentes de 2003 a 2007.

A primeira totalmente investida no Tesouro Selic (linha preta). A segunda totalmente investida no Ibovespa (linha verde). A terceira com metade do portfólio investido em bolsa, e o restante em Selic.

Não é preciso ter uma alocação maluca, nem se alavancar em ações para obter retornos elevados quando as coisas vão bem.

Por outro lado, ter uma exposição muito pequena em bolsa nesse cenário pode fazer você perder a grande chance de multiplicação de capital dos próximos dez anos.

Não vejo problema algum se você quer ter 50%, 60% ou até 80% do seu patrimônio investido em renda fixa neste momento. Tudo depende do seu apetite por risco.

Mas abrir mão de ter ações na carteira só porque os últimos trimestres não têm sido favoráveis pode atrapalhar bastante os seus objetivos financeiros de longo prazo.

Se você quer investir em ações sem arriscar tanto assim, pode preencher essa parcela do portfólio com papéis de empresas geradoras de caixa e pagadoras de dividendos, como as que compõem a série Vacas Leiteiras — melhor carteira da Empiricus em 2022, com um retorno de +16%.

Se quiser dar uma olhada no rebanho, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana