Outras lições de 2022: juros altos, desvalorização e dividendos — a matemática do investimento em ações

É preciso evitar ao máximo as armadilhas, especialmente daquelas ações que parecem já ter chegado no fundo do poço. O ano de 2022 fez questão de nos lembrar que o fundo do poço tem porão.

Na última coluna deste 2022, que deixará poucas saudades para quem investe em ações, vamos continuar conversando sobre as grandes lições que o ano deixou para os investidores.

Na semana passada, conversamos sobre como as previsões podem te atrapalhar, sobre a necessidade de exigir uma margem de segurança e, também, sobre as vantagens de aprender a "fazer nada" quando as oportunidades não são suficientemente atrativas.

Hoje vamos falar das outras lições que 2022 nos ensinou, e que ajudarão a nos tornar investidores ainda melhores nos próximos anos.

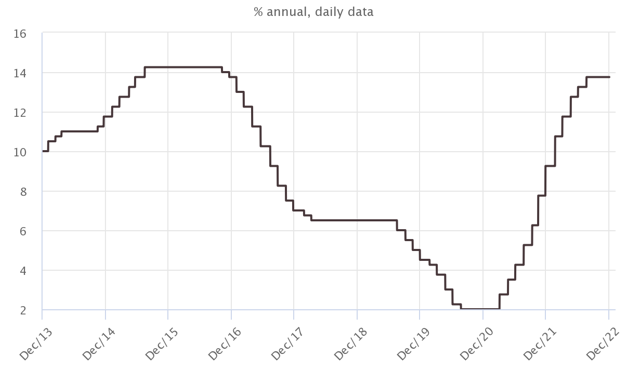

Lição #4: a taxa básica de juros faz uma diferença brutal

Quando começamos a investir, muitas vezes aprendemos a prestar atenção nos lucros, nas margens, no capital de giro, no endividamento, etc, mas só quando realmente mergulhamos nas entranhas do valuation é que nos damos conta de como a taxa de juros pode ajudar – ou destruir – o preço de uma ação.

Vamos usar como exemplo o banco BR Partners, um ativo que gostamos bastante e que faz parte da série Microcap Alert , e é muito sensível à variação de juros.

Um "simples" ajuste na Selic de 13,75% para 10% faria o nosso "preço-alvo" mais do que dobrar. Mas existe o outro lado da moeda: um ajuste para cima de 10% para 13,75% na taxa acaba reduzindo o preço justo em mais de 50%, um efeito que ajuda a explicar boa parte das desvalorizações na bolsa que vimos neste ano.

Leia Também

Isso quer dizer que você precisa conferir o Relatório Focus para entender onde estará a taxa Selic em 2023? Você já aprendeu na Lição #1 que isso não vai adiantar nada, não é mesmo?

Não se trata de adivinhação, mas de tentar entender mais uma vez a tal da margem de segurança.

Em março de 2021, quando a Selic estava em apenas 2%, mesmo uma inflação controlada ainda deixava a assimetria desfavorável, com mais chances de o juro voltar a subir e impactar negativamente o preço das ações.

Em dezembro de 2022, com a taxa de juros próxima das máximas, não sabemos quando ela vai voltar a cair e nem até onde ela pode recuar. Mas nos níveis atuais, e pensando no longo prazo, a assimetria desta vez nos parece bem mais favorável.

Mesmo assim, antes de sair comprando algumas ações para o longo prazo por causa dessa assimetria, é preciso evitar ao máximo as armadilhas, especialmente aquelas que parecem já ter chegado no fundo do poço. O ano de 2022 fez questão de nos lembrar que o fundo do poço tem porão.

- ESTÁ GOSTANDO DESTE CONTEÚDO? Tenha acesso a ideias de investimento para sair do lugar comum, multiplicar e proteger o patrimônio

Lição #5: fundo do poço tem porão

A Cogna parecia ter chegado ao fundo do poço quando as ações caíram de R$ 20 para R$ 5. Mas COGN3 recuou mais 60% depois disso.

Quando as ações do IRB baixaram de R$ 40 para R$ 5 por conta de fraudes contábeis, muita gente também achou que o papel tinha atingido o fundo do poço. Hoje IRBR3 negocia na casa dos centavos, mais de 80% abaixo do que parecia ser o "fundo do poço".

Os exemplos em 2022 são vários, mas você já deve ter entendido o meu ponto.

O importante aqui é entender o que essas companhias têm em comum, para evitar esse perfil quando for investir.

As empresas cujas ações se desvalorizam 70%, 80% ou até 90% em poucos meses normalmente têm em comum múltiplos caros, não são lucrativas, não distribuem dividendos e têm um elevado consumo muito caixa.

O ambiente ainda continuará muito difícil para essas empresas por mais algum tempo, e mesmo que suas ações tenham despencado, você já deve ter entendido que isso não significa que não podem cair mais.

Enquanto essas empresas sofrem, as chamadas Vacas Leiteiras se sobressaem quando o ambiente macroeconômico piora muito. Mas quem são essas empresas?

Lição #6: se o macro piorar, foque em geração de caixa e dividendos

Em quase todas as empresas que estão entre as dez maiores valorizações do Ibovespa em 2022 encontramos múltiplos baixos (margem de segurança), boa geração de caixa e ótimos dividendos distribuídos aos acionistas.

Antes de continuar, é importante dizer que essas são exatamente as características que buscamos na série Vacas Leiteiras, e não é à toa que praticamente metade dessas dez empresas que mais se valorizaram em 2022 estão na série.

Mas por que essas são características preferíveis em momentos adversos?

Para começar, os dividendos mostram um bom sinal de saúde financeira: na grande maioria dos casos, empresas que pagam muitos dividendos só fazem isso porque conseguem gerar bons resultados.

Além disso, por mais que o cenário esteja ruim, os dividendos oferecem uma espécie de "piso" para os papéis. Por exemplo, com a Selic em 14%, uma ação que negocia por R$ 100 e paga R$ 10 de dividendos (10% de yield) pode não parecer uma oportunidade imperdível para a maioria dos investidores.

Mas se essa mesma ação cai para R$ 50, o yield passaria a ser de 20%, o que certamente atrairia muitos investidores e ajudaria a estabelecer um novo fluxo comprador, que provavelmente levaria os papéis para mais próximo dos R$ 60 ou R$ 70.

Não é à toa que, mesmo em um ano muito complicado para ativos de renda variável, a carteira sugerida no Vacas Leiteiras se destacou com o melhor resultado entre as séries da Empiricus. E se 2023 continuar difícil assim, tem tudo para ser mais um ano bom para as geradoras e distribuidoras de caixa. Se quiser, você pode conferir aqui a lista completa com essas ações.

Lição #7: cash is king – especialmente rendendo 14% ao ano

Assim como foi nos dois anos anteriores, 2022 mostrou mais uma vez a importância de se ter caixa.

Inflação ainda elevada, aumento dos juros lá fora e sinais de irresponsabilidade fiscal do próximo governo são fatores que atrapalharam muito o desempenho das ações brasileiras.

Quem estava 100% investido em renda variável, além de provavelmente ter perdido uma boa grana, acabou não podendo aproveitar algumas boas oportunidades de compra que surgiram ao longo do ano, justamente porque não tinha mais dinheiro em caixa.

Mas fica pior: os brasileiros estão recebendo uma remuneração de 13,75% ao ano sem risco para deixar o dinheiro "esperando" no Tesouro Selic.

Como eu já disse várias vezes, o Tesouro Selic não é capaz de deixar ninguém rico. Por isso, se está começando com pouco e tem o objetivo de acumular um bom patrimônio, você vai precisar da assimetria das ações no seu portfólio para te ajudar a chegar lá.

Mas neste momento, com um rendimento próximo de 14% ao ano, deixar metade do seu portfólio investido em renda fixa esperando a oportunidade perfeita de aumentar a quantidade de ações na carteira me parece uma ótima estratégia.

Quem sabe as desvalorizações de 2022 não criem a oportunidade perfeita para se comprar ótimas ações por preços incríveis no ano que está para chegar. Estaremos de olho.

Antes de encerrar, desejo um excelente 2023 para você e sua família.

Um grande abraço e até a semana que vem!

Ruy

Mantendo a tradição: Ibovespa tenta recuperar os 140 mil pontos em dia de produção industrial e dados sobre o mercado de trabalho nos EUA

Investidores também monitoram decisão do governo de recorrer ao STF para manter aumento do IOF

Os fantasmas de Nelson Rodrigues: Ibovespa começa o semestre tentando sustentar posto de melhor investimento do ano

Melhor investimento do primeiro semestre, Ibovespa reage a trégua na guerra comercial, trade eleitoral e treta do IOF

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP