O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nenhum evento ruim aconteceu. Na verdade, os últimos meses têm ajudado a reduzir os receios do mercado com relação às possíveis interferências do governo na estatal; entenda a mudança

Nos últimos dias, tomamos uma decisão difícil na série Vacas Leiteiras da Empiricus, focada em ações pagadoras de dividendos: vendemos as ações da Petrobras.

Depois de um ano e meio na nossa carteira e quase 100% de valorização, decidimos vender PETR4 na última semana.

Mas o que de tão ruim aconteceu para tomarmos essa decisão? Será que o cenário para a Petrobras piorou tanto assim?

Não, nenhum evento verdadeiramente ruim aconteceu. Na verdade, temos visto justamente o contrário: os últimos meses têm ajudado a reduzir os receios do mercado com relação às possíveis interferências do governo.

Para começar, a nova política de precificação de combustíveis não trouxe nenhuma mudança drástica, o que afastou os riscos de venda de combustíveis abaixo do preço de custo.

Além disso, a redução estabelecida pela nova política de dividendos foi menor do que o mercado temia, o que inclusive gerou uma reação positiva no pregão seguinte ao anúncio.

Leia Também

Tanto é que, mesmo com todos os receios de possíveis interferências políticas desastrosas, PETR4 valorizou quase 50% em 2023.

Mas, se as notícias foram boas para os acionistas, por que vender os papéis então?

Basicamente, porque as ações já subiram demais!

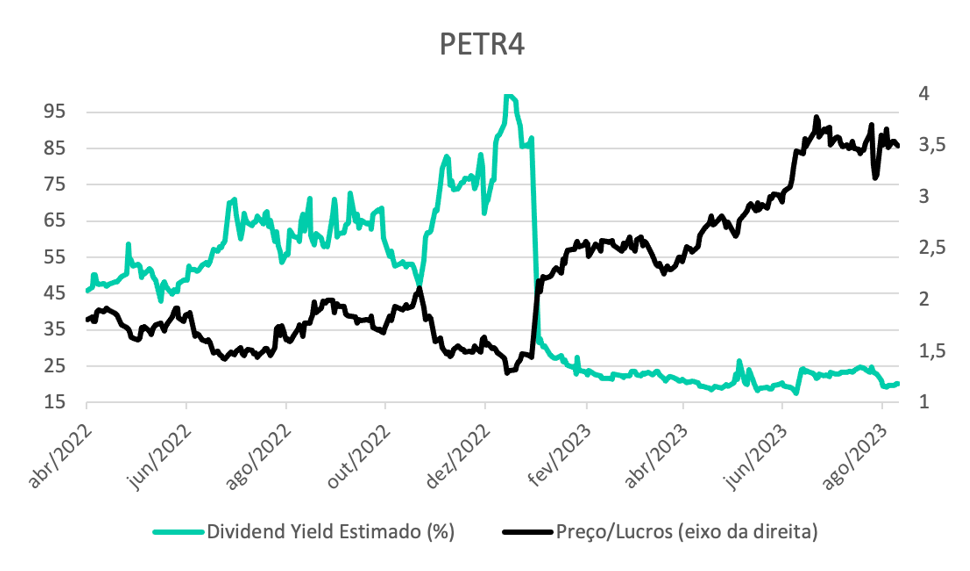

Em abril de 2022, quando inserimos as ações da Petrobras na série Vacas Leiteiras, PETR4 negociava por menos de 2 vezes os seus lucros – um patamar que raramente conseguimos encontrar em um mercado razoavelmente desenvolvido, como é o nosso.

Mas naquela época existia um outro dado ainda mais absurdo: o dividend yield superava os 40%!!!

Ou seja, a ação estava tão barata e distribuía tantos proventos que em apenas um ano o investidor receberia de volta 40% do valor investido na ação na forma de dividendos.

Essa combinação de preços baixos e dividendos elevados representava o que Warren Buffett costuma chamar de "margem de segurança".

É óbvio que coisas ruins poderiam acontecer com a Petrobras naquela época. Lembre-se que, mesmo durante o governo Bolsonaro, a estatal sofreu diversas ameaças e mudanças em sua presidência.

Mas com múltiplos tão baixos e yields tão elevados, mesmo notícias muito ruins teriam um impacto limitado sobre os preços, dado o desconto já bastante excessivo de PETR4.

Depois de praticamente um ano e meio, o cenário ficou muito diferente. Depois da alta de quase 100% das ações, uma queda nos preços do petróleo e uma redução na proporção do Fluxo de Caixa distribuído aos acionistas, as ações da Petrobras neste momento negociam por 3,5 preço/lucros e um dividend yield esperado de menos de 20%.

Eu sei que esses números estão longe de serem considerados ruins, mas já não nos parecem suficientemente atrativos para proteger os acionistas caso alguma interferência mais séria aconteça.

Uma coisa é você receber uma notícia ruim, sabendo que no fim do ano ainda terá direito a receber 50% de dividendo da empresa – você vai pensar bastante antes de decidir se vale a pena vender.

Outra coisa, bem diferente, é querer continuar com a ação no meio do tiroteio em troca de um dividendo de "apenas" 20%. Os acionistas simplesmente não têm mais tanto incentivo para querer continuar com a ação, o que abre espaço para quedas bem mais drásticas se alguma notícia ruim realmente aparecer.

Por esses motivos, nós preferimos tirar PETR4 da série Vacas Leiteiras nos últimos dias.

Mas entenda que isso não significa que nós achamos que PETR4 vai cair. Pode ser que o governo continue não interferindo muito no dia a dia da companhia. Pode ser que, apesar da influência do governo, a estatal não consiga investir tanto em outros segmentos, e resolva retomar a distribuição expressiva de dividendos dos anos anteriores. Se isso acontecer, é provável que as ações da Petrobras continuem se valorizando.

Mas além dos ruídos políticos terem aumentado recentemente, os múltiplos menos atrativos e a menor margem de segurança do que tínhamos um ano e meio atrás não nos deixam mais tão confortáveis como antes.

É claro que seguiremos acompanhando de perto essa história, mas só voltaremos a ser acionistas quando a margem de segurança voltar a ser suficientemente atrativa. Obrigado e, quem sabe, até logo, Petrobras.

Um grande abraço e até a semana que vem!

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?