O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A esta altura, parece mesmo improvável que consigamos escapar de uma recessão nos EUA, ainda que não seja possível desenhar sua extensão e profundidade

Mudamos de novo a narrativa: agora estamos no “trade da recessão”. Investidores batem nas commodities (exceção feita ao petróleo, por conta do corte de produção da Opep) e em outros cíclicos globais para comprar o que pode se beneficiar da queda das taxas de juro.

Há tempos já vivemos um mercado muito temático. Veio a pandemia e só o combo “stay at home” (fique em casa) tinha valor. De repente, as vacinas estavam a caminho e, então, era a hora de comprar a abertura. Empresas ligadas ao e-commerce se multiplicaram por 3x, para depois cair 85%.

Mais recentemente, arrisco dizer que tudo dentro de 2023, fomos do “soft landing” para o “no landing”, até chegar ao atual “hard landing”.

Começamos com a ideia de um pouso suave; então, fomos surpreendidos por bons dados de atividade com sinais (ainda que incipientes) de inflação abrandando.

Um pouco mais tarde, a turma resolveu olhar os PMIs e os ISMs no detalhe, seguidos de um relatório Jolts mostrando uma tendência ruim para o emprego norte-americano, que viria a ser corroborada pelo ADP Employment e suas poucas vagas criadas no mercado de trabalho privado.

A esta altura, parece mesmo improvável que consigamos escapar de uma recessão nos EUA, ainda que não seja possível desenhar sua extensão e profundidade. Nem me arrisco.

Leia Também

Acho que as pessoas perdem muito tempo tentando antecipar a realidade futura, uma tarefa impossível por definição, e se dedicam pouco a tentar mensurar como os vários cenários potenciais podem impactar seu portfólio e sua vida.

Caímos de novo na máxima de Nassim Taleb: X não é F(X). X é a realidade. F(x) é como essa realidade impacta seu portfólio.

Muitas vezes é bem mais difícil desenhar o mundo do que vislumbrar como seus investimentos vão se comportar à frente. Exemplo elementar: se você está quase integralmente exposto a títulos pós-fixados brasileiros, não precisaria se preocupar tanto com o futuro do PIB dos EUA. Já se está lotado de Petrobras e Vale a coisa muda de figura.

Eis o ponto preocupante: enquanto os mercados se mostram bastante preocupados com uma recessão futura nos EUA, o apreçamento dos índices de ações por lá, sobretudo quando se pensa em termos agregados, parece não condizer com a realidade objetiva.

Em outras palavras, em se confirmando o cenário de recessão norte-americana e se a história pode servir de guia, o S&P 500 oferece uma combinação risco-retorno pouco atraente nesses níveis.

Dito ainda de uma maneira diferente, investidores parecem muito otimistas com o futuro dos juros nos EUA, enquanto não vislumbram um impacto tão relevante da recessão sobre os lucros corporativos.

Em relatório recente, o Bank of America Merrill Lynch escreveu: “as pessoas estão muito otimistas com fortes quedas de juros e pouco pessimistas com a recessão.”

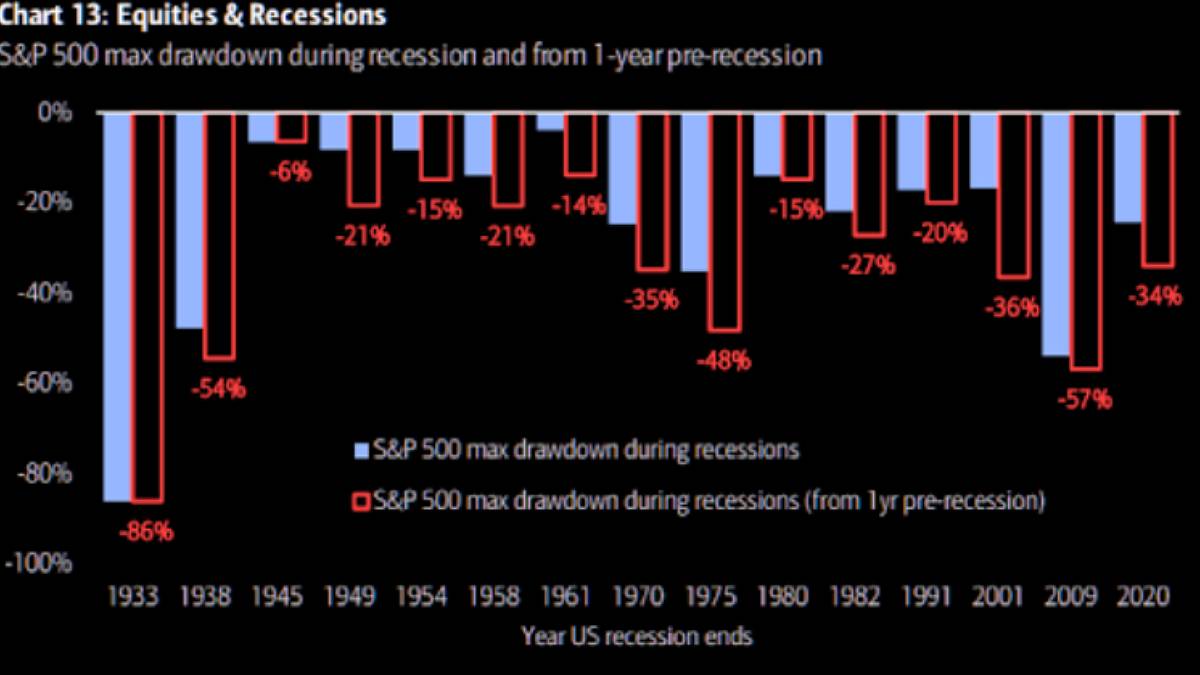

O mesmo banco lembrou um alerta importante: em 8 das últimas 10 recessões, o S&P 500 sofreu quedas superiores a 20%. O gráfico abaixo resume o argumento:

Outro ponto relevante: ainda que, de fato, os juros menores justifiquem, mesmo ex-ante, múltiplos maiores para as ações (o chamado re-rating), essa dinâmica, na verdade, reflete uma economia em pior situação, com lucros à frente.

E a coisa fica ainda pior porque não há garantia de que o Fed vá mesmo cortar sua taxa básica já neste ano, porque a inflação é persistente e o mercado de trabalho como um todo ainda gera mais de 200 mil novas vagas por mês. O Fed quer ver a taxa de desemprego acima de 4% e isso deve acontecer mais à frente.

Se a recessão está mesmo a caminho, qual o play book a seguir? Quais estratégias podem funcionar bem?

1. Mantenha uma posição importante de caixa. Ele tende a ter uma performance acima da média até que haja clareza, de fato, sobre os cortes do Fed. Não subestime o maratonista CDI: no Brasil, você é muito bem pago para esperar, tem liquidez diária e nenhuma volatilidade.

2. Ouro também costuma ser um bom ativo para o início das recessões. O dólar tende a se enfraquecer no mundo e o metal precioso é o hedge clássico contra o “greenback”.

3. Um dólar fraco também costuma ser bom prenúncio para mercados emergentes, embora, aqui, tenha de se ter cuidado com o cíclico global. Crescimento defensivo, como farmácias e supermercados, pode ir bem.

4. Venda o que está sobrecomprado, como big techs americanas e consumo de luxo na Europa.

5. Tenha o dedo no gatilho. No momento em que a recessão estiver clara e os juros começarem a cair, será a hora exata para comprar cíclicos a preços de distressed, fundos imobiliários sensíveis ao aperto monetário e small caps a preços de banana.

No final do dia, a economia vive de ciclos. Estamos terminando um deles. Sempre prefiro um fim terrível a um terror sem fim.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais