O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A criação da reserva de capital pode atrapalhar o plano da Petrobras de continuar sendo uma das melhores pagadores de proventos da bolsa brasileira

Depois de uma alta bastante acentuada em 2023, as ações da Petrobras (PETR4) derraparam nos últimos dias, caindo mais de 5% na semana até o fechamento de ontem.

Eu não sou o tipo de pessoa que gosta de dizer "eu disse", mas eu disse.

Caso não tenha visto, na semana passada comentamos sobre a possibilidade de o petróleo disparar com a guerra entre Israel e o Hamas, mas que a Petrobras não era o melhor cavalo para aproveitar esse movimento.

Nesta semana, os motivos da minha precaução ficaram claros, com a companhia propondo algumas mudanças em seu Estatuto Social que deixaram os investidores de cabelo em pé, com possíveis impactos para os dividendos, inclusive.

As duas principais propostas envolvem mudanças na escolha de administradores e a criação de uma reserva de capital. Mas como isso afeta os acionistas?

Começando pela reserva de capital, por que isso pode afetar os dividendos?

Leia Também

Não é novidade para ninguém que a Petrobras tem sido uma das melhores pagadoras de dividendos da bolsa brasileira, ajudada pela produção no pré-sal (extremamente rentável), preço elevado do petróleo e políticas comerciais que permitem à companhia repassar preços dos combustíveis quando eles sobem.

Neste ano, a expectativa é de que a companhia pague um dividend yield de pelo menos 20%. Eu usei a expressão "pelo menos" porque, com o petróleo voltando para próximo de US$ 100/barril, as chances de ela realizar distribuições extraordinárias aumentam consideravelmente.

Mas a criação da reserva de capital pode atrapalhar esse plano. Isso porque ela permite que a companhia retenha o excesso de caixa gerado em 2023, ao invés de distribuir o montante extra para os acionistas.

Há quem diga que essa mudança esteja relacionada com as metas fiscais do governo nos próximos anos, e que os dividendos extras "retidos" em 2023 criariam uma espécie de colchão para permitir o pagamento de bons dividendos em 2024 e 2025, mesmo que os preços do petróleo não estejam tão atrativos.

Se for isso mesmo, a mudança é negativa, porque deixa o horizonte de pagamento de dividendos mais distante, mas não representa um grande risco para a tese.

O problema é se esse dinheiro "extra" começar a ser utilizado em investimentos ruins, com baixos retornos, como a companhia já fez diversas vezes no passado.

Ou seja, pode ser que a criação de uma reserva de capital não seja um grande problema, mas os vários erros cometidos no passado não nos ajudam a dar o benefício da dúvida para a companhia.

A outra mudança propõe a exclusão de algumas vedações para escolhas de administradores estabelecidas pela Lei das Estatais, e que aumentam o risco de indicações inadequadas e que não tenham o perfil técnico necessário para gerir uma empresa petroleira do porte da Petrobras.

Em um passado não muito distante, antes da Lei das Estatais, era comum ver políticos sem qualquer conhecimento sobre o setor ocupando cargos importantes nas empresas controladas pelo governo.

Em comunicado, a Petrobras se defendeu, dizendo que essa proposta visa apenas adequar o estatuto à recente decisão tomada pelo STF, que classificou algumas das exigências estabelecidas pela Lei das Estatais como inconstitucionais.

Ou seja, de acordo com a Petrobras, essa mudança não deveria ser tratada como uma "brecha" para a volta das escolhas políticas.

O problema é que, mais uma vez, os vários erros cometidos no passado nos impedem de dar o benefício da dúvida para a companhia.

Como eu disse, pode ser que essas alterações tragam poucos ou nenhum reflexo nos resultados da companhia. Mas elas abrem brechas para algumas mudanças que já aconteceram no passado e se mostraram bastante danosas para os seus resultados.

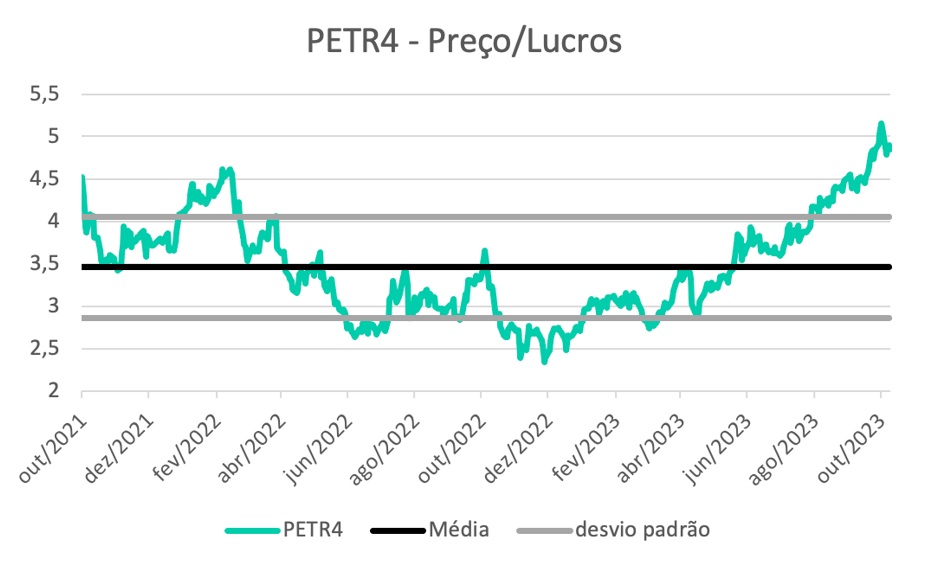

Tudo isso por um valuation que hoje está longe de ser uma barganha, se comparado com o seu próprio histórico.

Por esses motivos, preferimos não ter PETR4 na carteira por enquanto.

Mas a nossa visão pode mudar, especialmente se os papéis voltarem para patamares mais interessantes de valuation. Preferimos esperar por um nível de preços que nos ofereça uma margem de segurança adequada, considerando os riscos políticos e de má alocação de capital.

Se os dividendos da Petrobras podem estar em risco, uma outra gigante do setor de commodities trouxe uma ótima notícia para os seus acionistas ontem:

A Vale anunciou o pagamento de mais de R$ 10 bilhões em dividendos, além de um novo programa de recompra.

Mais importante do que esse anúncio é o fato de que a companhia segue negociando por valuations bastante atrativos (3,6x Valor da Firma/Ebitda) e gerando muito caixa, o que significa que ela deve continuar distribuindo ótimos dividendos nos próximos anos.

Isso deixa claro porque VALE3 é uma das nossas preferidas na série Vacas Leiteiras. Aliás, o Rodolfo Amstalden, sócio-fundador da Empiricus e responsável por essa série focada em dividendos, está oferecendo um presente para você que quer viver de renda e dividendos.

Trata-se do livro "Do que você precisa para se aposentar?".

Nele, o Rodolfo ensina como você consegue se aposentar mais cedo, e mostra que o investimento em empresas pagadoras de dividendos é um dos pilares mais importantes para se chegar lá.

Quer saber como garantir o seu exemplar físico gratuito? Você pode conferir aqui.

Um grande abraço e até a próxima semana!

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais