O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

MGLU3 e OIBR3 foram colocadas juntas para ‘sambar’ por oportunidade de renda fixa inédita e pouco conhecida; analista destaca que isso pode acontecer todos os dias daqui em diante

O cenário de inflação e juros altos em meio à guerra na Ucrânia e os efeitos ainda fortes da covid-19 na economia estão derrubando as ações da Bolsa, em especial aquelas ligadas ao consumo, como o Magazine Luiza (MGLU3), e empresas com dívidas milionárias e em recuperação judicial, como é o caso da Oi (OIBR3).

No caso da Oi, ainda tem o plus de ser uma empresa em recuperação judicial. Não é à toa que ela está caindo -65% em 12 meses na Bolsa e MGLU3 já despencou quase -90% no período. Os números assustam, mas podem ser muito piores tendo em vista que os juros e a inflação só tendem a piorar nos próximos meses.

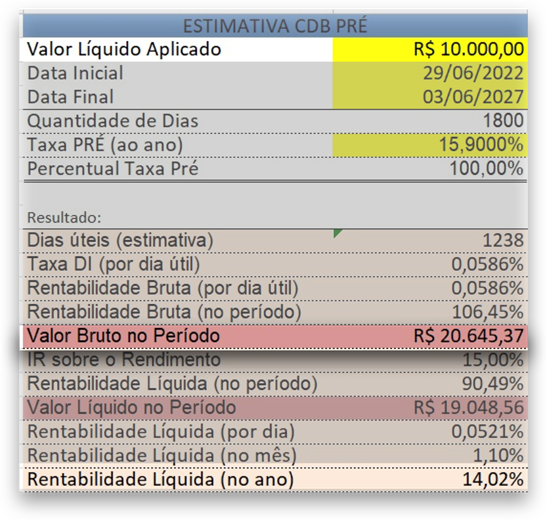

O lado bom disso é que você não precisa se martirizar nessa situação. Afinal, enquanto as duas ações se "unem" quando o assunto é cair na bolsa e entregar prejuízo ao investidor, uma oportunidade inédita e difícil de encontrar na renda fixa está garantindo retorno bruto de 106% em 5 anos, com cobertura do Fundo Garantidor de Crédito (FGC). Meros R$ 10 mil vão se transformar em R$ 20,6 mil no período se você investir nela.

"Esse é o plano mais prático possível de travar uma taxa de retorno altíssima como essa de 15,90% por 5 anos. Numa carteira de ações, conseguir esse número ano após ano é difícil, ainda mais considerando o mercado de agora. Mas, diversificando neste título de baixo risco tudo fica mais fácil", diz o especialista Gabriel Mallet, responsável pelo envio de alertas de oportunidades únicas, pouco conhecidas, limitadas e diárias de renda fixa com rentabilidades gigantescas na Vitreo, onde ele liberou essa oferta.

"Ofertas como essa viraram uma realidade diária na vida do investidor graças a equipes como a minha, que monitoram as taxas de juros diariamente e conseguem desbloquear para o público títulos com rentabilidades explosivas, muitas vezes mais rentáveis que a Bolsa num cenário como esse", completa.

Tive acesso ao grupo que Gabriel Mallet apresenta essas ofertas turbinadas de renda fixa (veja abaixo). Você pode acessá-lo também liberando seu acesso no grupo vip e gratuito dele do WhatsApp clicando aqui. Vale a pena entrar lá para conferir, afinal, Mallet pode fechar o grupo a qualquer momento.

Leia Também

Mas, se preferir, continue comigo para entender mais detalhes. Afinal, tenho duas notícias importantes para você que quer dobrar seu patrimônio com esse investimento.

Apesar da rentabilidade explosiva que vai dobrar seu patrimônio em 5 anos, é importante dizer que essa oportunidade ficou disponível das 10h às 14h59 desta quarta-feira (29). Isso porque é um título premium de renda fixa que dificilmente aparece por aí. E, quando é ofertado, um público expressivo vai atrás.

Para você ter uma ideia, investidores comuns como você colocaram ao todo R$ 5,6 milhões nessa oportunidade em busca dessas rentabilidades explosivas. Isso em menos de 5h.

A notícia "ÓTIMA", porém, é que essas oportunidades com rentabilidades brutais aparecem por tempo limitado de cerca de 5h no mercado TODOS OS DIAS e, apesar de ficarem por muitos anos restritas a clientes endinheirados de bancos e corretoras, agora você pode acessá-las com facilidade pela Vitreo. Tratam-se de títulos que pagam IPCA + 7%, que entregam retornos de mais de 100% ou muito mais.

Já te explico de onde vem essa limitação e porque tem muita gente ganhando dinheiro com isso. Mas antes repito: são oportunidades que rendem, em uma parcela grande dos casos, muito mais que carteiras de ações no cenário atual - e podem deixar muitos papéis da Bolsa no chinelo diante do cenário global turbulento.

Afinal, estamos falando de retorno garantido com cobertura do FGC, enquanto ações - embora sejam importantes para diversificar o portfólio - estão suscetíveis a crises e bolhas como as de agora.

Basta olhar para o Magazine Luiza: subiu exponencialmente por 5 anos e, quando analistas afirmaram que ela poderia subir mais ainda com a esperada "guinada do consumo pós-pandemia", ela despencou pressionada pela inflação e a recessão.

Pior ainda é para o bitcoin: até pouco tempo era visto por especialistas como uma reserva de valor similar ao ouro. Alguns chamaram de "ouro digital" e até "moeda do futuro". No entanto, também despencou.

Não estou querendo dizer que são maus investimentos e tampouco que você não deve investir neles. Não é esse o ponto e diversificação é sempre a "chave do sucesso". Estou dizendo apenas que, em tempos de crise, ativos de risco tendem a derreter de forma muitas vezes inesperadas. Já títulos TURBINADOS de renda fixa podem fazer dinheiro pingar na sua conta por meses e anos, seja com cenário bom ou ruim.

Aliás, quando digo turbinados, estou desconsiderando esses "chulés" que você está acostumado a receber por aí: com pagamentos medianos e com prazos minúsculos, que fazem com que a tabela regressiva do imposto de renda abocanhe parte relevante do seu lucro.

Ou seja, é irracional não investir na renda fixa turbinada, principalmente com a perspectiva de a taxa Selic fechar o ano próxima de 14%. Também é irracional não acessar o grupo onde essas oportunidades premium da renda fixa, que nem todos têm acesso fácil, são liberadas todos os dias.

Só nas últimas semanas vi diariamente notícias assim nos e-mails e grupo de WhatsApp do Mallet:

Funciona assim: todo dia as taxas de juros são revisadas, e títulos com rentabilidade explosiva e de baixo risco - de bancos grandes e confiáveis - são lançados para grupos de “clientes premium” de grandes bancos.

Acontece que por serem ofertas turbinadas e limitadas por horário, o Itaú, Bradesco, Santander e outros costumam oferecer só para os mais endinheirados, a fim de captarem o maior volume de dinheiro nesse curto espaço de tempo. E você, que nem sempre está entre esse grupo de clientes, acaba ficando para trás sem saber.

A Vitreo, por ser a corretora que está democratizando o mercado e por ter uma cartela de clientes menor que a dos conhecidos "bancões", começou a oferecer esses títulos premium para todo mundo e todos os dias. São o "filé da renda fixa" e com garantia do FGC (fique por dentro deles clicando aqui).

Simples: a Vitreo tem 4 anos, mais de R$ 20 bilhões de recursos sob gestão e, nessa jornada de clientes, vale muito mais a pena fidelizar um público novo oferecendo aquilo que instituições maiores preferem ocultar de você.

Caso você esteja curioso para saber qual a oportunidade de renda fixa turbinada que recebeu R$ 5,6 milhões de aportes de pessoas que querem multiplicar o patrimônio em 106% nos próximos 5 anos, saiba que se trata de um CDB do Banco Master prefixado a 15,90% ao ano, com uma taxa de retorno de 15,39%

Entrando no grupo, você vai receber oportunidades parecidas como essa todos os dias. Então não se preocupe pois dias ainda melhores estão por vir.

A equipe do Gabriel Mallet, responsável pela renda fixa da Vitreo, fez uma simulação com um investimento de R$ 10 mil. Ele e seu time geralmente fazem essas análises para você saber com transparência quanto vai retirar ao final do prazo. Confira:

Entrando no grupo gratuito do Gabriel Mallet no WhatsApp, você vai encontrar frequentemente títulos com prazo curto, de instituições seguras, com proteção do Fundo Garantidor de Crédito (FGC) e com aportes mínimos acessíveis.

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco

Surpresa da divulgação do IPCA de outubro foi gatilho para taxas do Tesouro Direto se afastaram dos níveis mais altos nesta terça-feira (11)

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano