O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Assim como Casemiro, jogador da nossa seleção, essa ação carrega características defensivas, mas conta com gatilhos para ir ao ataque e entregar boas valorizações

Recentemente conversamos sobre as semelhanças de uma carteira de investimentos com um time de futebol.

Não adianta ter apenas nomes ofensivos, pois sua carteira ficará vulnerável quando o mercado estiver desfavorável.

Da mesma maneira, ter somente nomes defensivos vai fazer com que você perca grandes oportunidades quando a situação de mercado melhorar.

Na ocasião, falamos da Hypera para o setor defensivo, enquanto a Cyrela era a nossa atacante.

Mas faltou um meio-campista nesse time, alguém como o Casemiro da nossa seleção. Uma ação que carrega características defensivas, mas que conta com gatilhos para ir ao ataque e entregar boas valorizações.

Se no meio-campo do Brasil o camisa 5 da seleção é crucial para o bom desempenho do time, no nosso meio-campo, a ação da Vale (VALE3) é titular absoluta.

Leia Também

O que torna uma companhia defensiva? A resposta simples e objetiva é: geração de caixa previsível e dividendos.

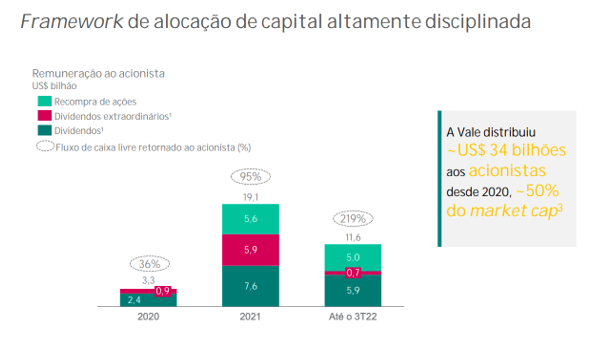

Por mais que a situação econômica esteja ruim e que a taxa de juros não ajude, poucos investidores estarão dispostos a vender ações de companhias que apresentam boa geração de caixa e que paguem bons dividendos no fim do ano. E isso, a Vale tem de sobra.

Aliás, mesmo em um ano muito difícil para a renda variável, por conta dos juros, preocupações fiscais, eleições, entre muitas outras coisas, a ação VALE3 ainda apresenta +20% de valorização em 2022, bem acima do Ibovespa.

Mas o que importa é entender como será a geração de caixa futura, que pareceu promissora de acordo com o Vale Day, realizado na última quarta-feira (7).

Segundo a gestão da Vale, a inflação setorial subiu a régua dos custos para as mineradoras, o que quer dizer que poucas conseguem ser rentáveis com o minério de ferro em US$ 70 por tonelada.

Isso quer dizer que, mesmo que os preços da commodity cheguem perto desse nível, as mineradoras menos eficientes teriam de interromper a produção, o que reduziria a oferta e elevaria os preços para mais próximo dos US$ 100 — um nível que é bastante interessante para a Vale, que está entre as mais eficientes do mundo, com custos já considerando a entrega (all-in) na casa de US$ 50 por tonelada.

Tudo isso significa mais segurança com relação à capacidade de geração de caixa e ao pagamento de dividendos pela frente, o que também se traduz em menor risco de forte desvalorização da ação, mesmo em ambientes adversos à renda variável, exatamente como foi em 2022.

Mas a Vale tem potencial para entregar ainda mais do que isso.

A Vale não é só uma das maiores mineradoras do mundo, ela produz minério de excelente qualidade e que terá um papel fundamental nos próximos anos.

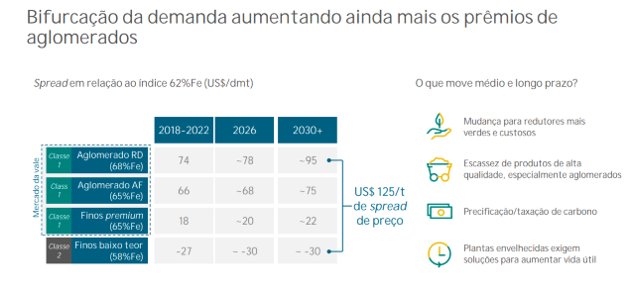

Você já sabe que as preocupações ambientais não param de crescer. As siderúrgicas terão que começar a se adequar às novas diretrizes ESG, o que vai aumentar a demanda por minério de ferro menos poluente, exatamente o que a Vale produz. No Vale Day, a companhia apresentou um estudo bastante interessante, mostrado na figura abaixo.

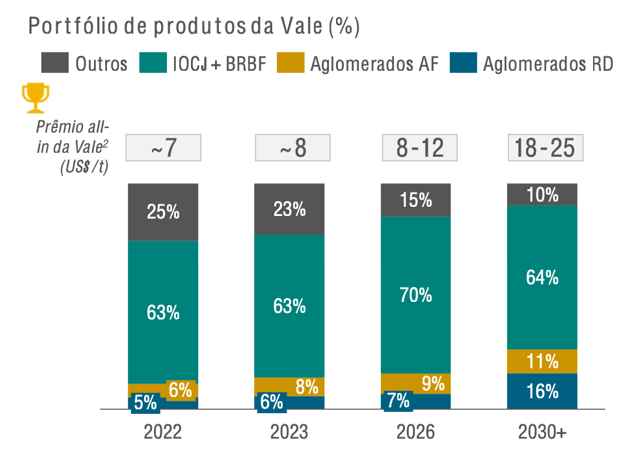

Os aglomerados e finos premium, mercado de atuação da Vale, vão merecer prêmios cada vez maiores sobre o minério de baixa qualidade. Ou seja, a tendência é de que a Vale receba cada vez mais pelos seus produtos premium. Como podemos ver no gráfico abaixo, a parcela de produtos de alta qualidade no portfólio da Vale vai aumentar nos próximos anos, o que também significa prêmios bem maiores – até US$ 25 por tonelada em 2030.

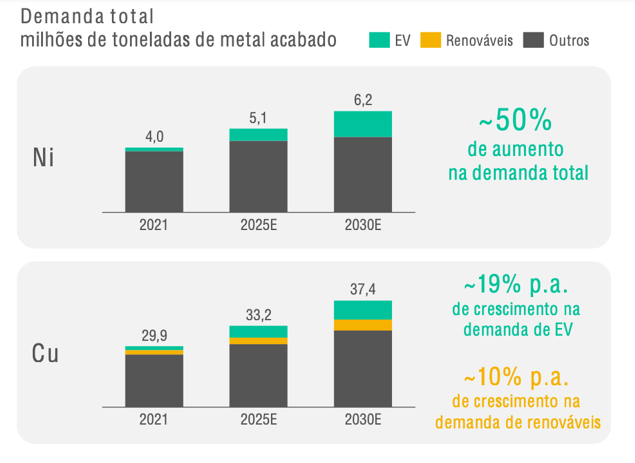

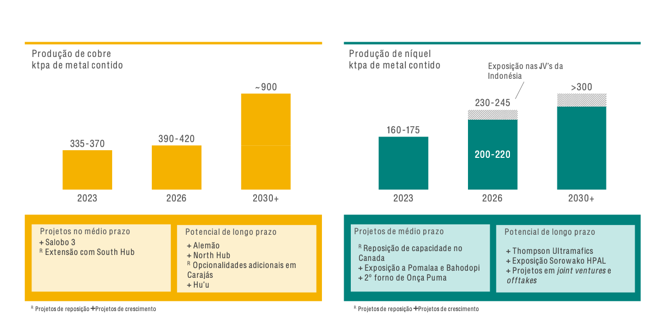

Essa é uma importante avenida de criação de valor, mas não é a única. Você já deve ter ouvido falar que o Níquel (Ni) e o Cobre (Cu) são cruciais no processo de transição energética, especialmente na produção de baterias para veículos elétricos. Espera-se um crescimento relevante na demanda por esses metais básicos nos próximos dez anos, como mostra o gráfico abaixo.

A Vale está investindo pesado para acompanhar essa demanda, com ativos importantes no Brasil, Canadá e Indonésia que proporcionarão bom crescimento de produção.

O problema é que atualmente 85% da receita da Vale é proveniente do minério de ferro, um negócio que realmente merece múltiplos mais baixos do que o segmento de Metais Básicos, mas que acaba influenciando negativamente o valuation desse outro segmento.

Apenas para exemplificar o raciocínio, o segmento de metais básicos tem contribuído com cerca de US$ 3 bilhões de Ebitda anual, e seguindo o valuation de outros players que atuam nesse segmento, deveria negociar com um múltiplo próximo de 7x EV/Ebitda.

Ou seja, estamos falando de um braço que parece negociar pelas mesmas 4x EV/Ebitda do segmento "minério de ferro", mas que mereceria ter um prêmio – cerca de US$ 9 bilhões a mais, ou 10% do valor da empresa.

No Vale Day, a companhia deu sinais importantes de que essa "destrava de valor" está próxima de acontecer, já que há interessados em uma fatia minoritária do segmento de metais básicos, que inclusive deve passar a ser uma entidade com governança e gestão própria.

Tudo isso com um preço bastante interessante. Hoje a Vale negocia por 4 vezes EV/Ebitda, o que embute uma ótima margem de segurança (defesa) e abre bom espaço para re-ratings que podem ajudar a trazer valorizações para a ação num futuro próximo (ataque).

Por esses motivos, a Vale é titular absoluta no meio-campo do Vacas Leiteiras. Se quiser conferir o resto do time, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais