O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Por mais que o ciclo de alta de juros não tenha acabado, o mercado já se mexeu para surfar a estabilização na Selic. Saiba como se posicionar

José não trabalha no mercado financeiro, mas vem cuidando dos seus próprios investimentos nos últimos dez anos. Um pouco porque ele gosta dessa tarefa, mas também por causa de algumas escolhas ruins feitas pelo seu antigo gerente.

Depois de estudar muito o mercado e entender que a taxa de juros é importantíssima no valor dos ativos, ele definiu a seguinte estratégia: quando os juros da renda fixa estiverem baixos, ele coloca o dinheiro em ações. Por outro lado, quando os juros estiverem fazendo o Tesouro Selic render mais de 10% ao ano, ele migra a carteira para a renda fixa.

Não há nada de errado na teoria por trás dessa estratégia. Juros altos atrapalham as ações; a parcela do lucro que fica na mão dos bancos é maior, já que o juro sobre a dívida aumenta. Neste cenário, o Tesouro Selic tende a trazer retornos melhores mesmo.

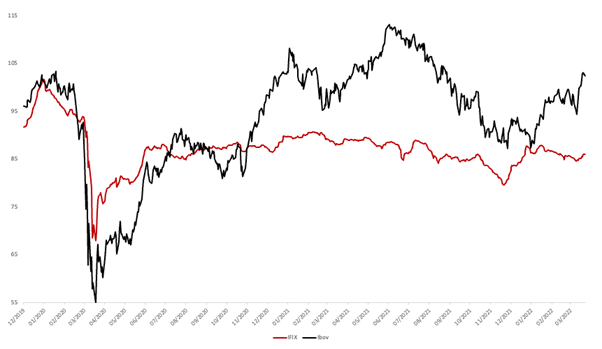

O oposto também acontece: os juros "no chão" são muito favoráveis para a renda variável, já que o Tesouro Selic não rende tanto e as companhias pagam muito menos juros sobre a dívida, sobrando mais para os acionistas. Na prática, porém, essa teria sido uma péssima estratégia. Veja só:

Se ele tivesse esperado seus rendimentos em Tesouro Selic (linha verde) caírem para 2% e só então começar a comprar ações, teria perdido uma enorme valorização da Bolsa (linha preta).

Da mesma forma, se ele tivesse esperado a Selic subir acima dos 10% para trocar ações pela renda fixa, provavelmente iria ter de vender as suas ações com boas perdas.

Leia Também

O problema é que o mercado antecipa: no menor sinal de que a taxa Selic vai cair — ou, pelo menos, parar de subir —, os gestores saem correndo para comprar ações, antecipando o movimento e chegando na frente do resto dos investidores.

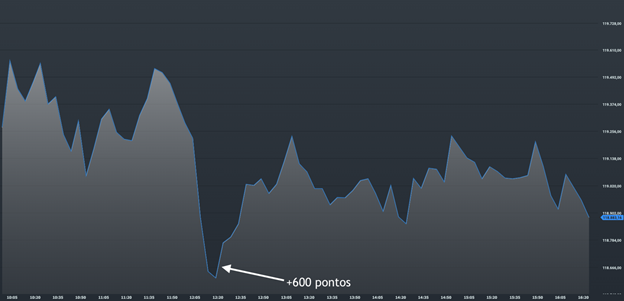

Na sexta-feira passada (25), tivemos uma boa amostra desse comportamento. Em uma entrevista por volta das 12h, o presidente do Banco Central, Roberto Campos Neto, declarou que o ciclo de alta da Selic deveria acabar no meio deste ano.

Ele não afirmou que a Selic vai parar de subir, muito menos que ela vai cair a partir de então. Mas isso bastou para o Ibovespa ganhar 600 pontos em poucos minutos, pelo simples fato de que o mercado já está tentando antecipar o que vai acontecer lá na frente.

É por isso que, apesar dos juros em patamares elevadíssimos neste momento, você não deveria esperar os juros caírem para começar a procurar por ativos de renda variável. Se você fizer isso, vai correr o risco de chegar tão atrasado que vai perder boa parte da valorização.

Na verdade, essa "reprecificação" está acontecendo neste exato momento com o Ibovespa, que já sobe mais de 20% no ano — em partes, por causa desse sentimento de que os juros não vão subir muito mais.

Ainda dá tempo de comprar ações, se essa é a sua dúvida. Mas o início da queda dos juros deve afetar muito um outro mercado que, por enquanto, parece ter sido esquecido pelos investidores: os Fundos de Investimento Imobiliário (FIIs).

Olha só como o IFIX, índice que mede o desempenho do setor, ficou muito para trás do Ibovespa nas últimas semanas.

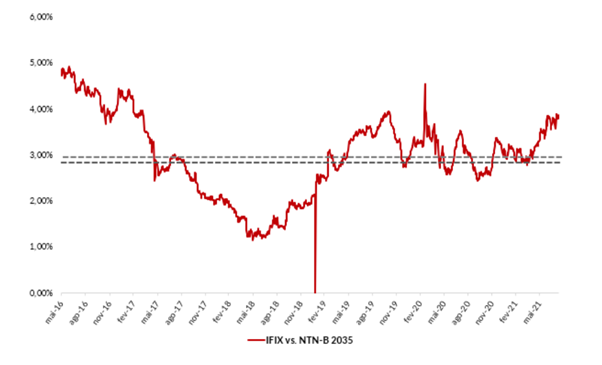

Mas não é só isso que está chamando a atenção neste mercado: depois de analisar o rendimento dos fundos imobiliários nos últimos cinco anos, o Caio Araujo, nosso especialista nessa classe de ativos, observou que a vantagem (spread) dos rendimentos dos FIIs sobre os rendimentos oferecidos pela NTN-b 2035 está no maior patamar dos últimos seis anos para quem investir neste momento.

Isso significa que os FIIs estão muito baratos, só que essa janela deveria começar a se fechar assim que o mercado começar a acreditar no fim do ciclo de alta da Selic. O problema é que você já sabe que esperar por essa confirmação vai te fazer perder boa parte do movimento de valorização — como já vimos, o mercado sempre antecipa.

O Caio sabe muito bem disso, e por isso resolveu elaborar uma publicação especial com os três fundos imobiliários que você deveria comprar agora mesmo para poder se antecipar à retomada do mercado imobiliário.

Com um rendimento anualizado de mais de 8%, eu gosto do Vinci Logística (VILG11), do segmento de galpões logísticos, que têm se aproveitado da forte demanda das varejistas no processo de melhoria nos prazos de entrega.

Mas o Caio é que é o especialista, e ele conseguiu encontrar três fundos ainda melhores, com preços mais interessantes e que pagam rendimentos elevados e isentos de imposto de renda. Você pode ver aqui essas três indicações especiais do Renda Imobiliária.

Um grande abraço e até a semana que vem!

Ruy

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados