O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

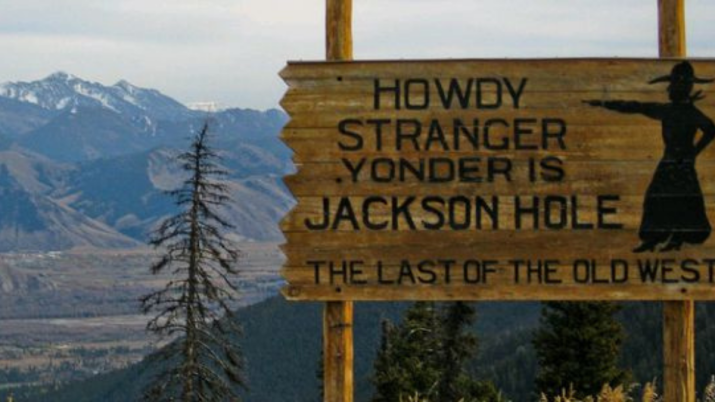

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Estamos em uma semana importante para os mercados internacionais. Depois de uma recuperação relevante entre meados de julho e o início de agosto, com alta de mais de 15% do S&P 500 (mais de 10% para o Dow Jones e cerca de 20% para o índice Nasdaq, que mais havia sofrido no primeiro semestre), voltamos a ver certa pressão sobre os ativos de risco.

Nos últimos dias, o mercado norte-americano interrompeu a sequência positiva.

O centro da questão é aquele que já tenho discutido em certo grau aqui nesta coluna: estamos em um novo mercado de alta ou o que vivemos nas últimas semanas, até a interrupção mais recente, é apenas um rali do mercado de baixa que se dissipará em breve, abrindo espaço para que os ativos busquem novas mínimas?

Minha resposta: para os mercados internacionais, entendo que seja o segundo caso.

Desde a última reunião do Federal Reserve, uma série de dados robustos da economia americana, de emprego e inflação, resultados do segundo trimestre não tão ruins quanto o esperado e uma retração nos preços das commodities proporcionaram uma mudança de perspectiva para os investidores.

Isto é, tais fatores funcionaram como catalisadores positivos para o sentimento geral.

Leia Também

Essa perspectiva de soft landing, no entanto, me parece um pouco de afobação do mercado. A inflação ainda parece distante de ser controlada, o ciclo de aperto monetário nas economias centrais está longe de acabar e a economia ainda precisa entrar em recessão.

Como Felipe Miranda, Estrategista-Chefe da Empiricus, colocou em recente carta para investidores:

"[...] se você vê atratividade no S&P 500 a 4.300 pontos [...], é como se concordasse também que: a capacidade explicativa de juros e inflação para determinar o comportamento das ações é a menor da história, lutar contra o Fed funciona ("fight the Fed works”) e o quantitative tightening (enxugamento do balanço do Banco Central) não traz grandes impactos, ainda que o quantitative easing (expansão do balanço do BC) tenha sido fundamental para guiar o preço dos ativos alguns anos atrás."

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Ele tem um bom argumento.

Dos 43 ralis de bear market desde 1929, nos quais o S&P 500 subiu mais de 10%, a valorização média foi de 17,2% e a subida durou 39 dias de negociações. Desta vez, o índice chegou a subir mais de 15%, num total de 41 pregões.

Olhando para isso, parece mesmo um "bear market rally".

Na semana passada, a ata dessa última reunião do Fed, junto de falas de autoridades monetárias americanas, pressionou a expectativa mais otimista de que o pior já passou.

Ainda vejo um tom hawkish a ser devidamente precificado pelo mercado. O Banco Central dos EUA parece bastante determinado em vencer a inflação, o que voltaria a elevar os yields nos diferentes vértices da curva, machucando novamente ativos de risco.

Por isso, os investidores estão bem atentos ao grande evento dos próximos dias: o Simpósio Anual de Política Econômica de Jackson Hole.

O encontro realizado em Wyoming é marcado por discussões de banqueiros centrais, ministros das finanças, acadêmicos e participantes do mercado financeiro de todo o mundo. Nele, comentários e discursos de banqueiros centrais e outras autoridades influentes podem gerar volatilidade significativa no mercado.

Tradicionalmente, as falas podem dar mais cor sobre os próximos passos da política monetária americana e, de maneira mais genérica, do mundo desenvolvido.

No ano passado, no evento de Wyoming, o presidente do Fed, Jerome Powell, disse acreditar que as pressões inflacionárias provavelmente seriam transitórias. Ele logo percebeu que estava errado e teve que tentar recuperar o atraso (inflação fora de controle).

Com isso, os mercados voltam a esperar cada vez mais aumentos agressivos das taxas de juros do Fed, uma vez que ainda há muito trabalho pela frente para retornar a inflação de 8,5% para sua meta de 2% (levar a inflação de 8,5% para 4% será uma batalha e de 4% para 2% será outra, talvez muito mais difícil) — esperar mais uma alta de 75 pontos-base para a próxima reunião do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), em 21 de setembro, já é a principal aposta do mercado, pelo menos por enquanto.

Em sendo o caso, o mercado poderia amargar novamente; afinal, ainda estamos com taxas de juros reais negativas nos EUA. A última vez em que o Fed encerrou um ciclo de aperto monetário com taxas de juro reais negativas foi em 1954.

Ou seja, há mais espaço para juros.

Sobre este segundo ponto, vale o espaço para lembrar que há também o aperto monetário sendo conduzido pela redução do balanço de ativos Fed. Em setembro, a autoridade monetária americana passará de uma redução de ativos de US$ 35 bilhões por mês para US$ 95 bilhões por mês.

Fonte: Soc Gen.

Vale lembrar que a função de liquidez do Fed tem uma correlação relevante com o desempenho do S&P 500. Poderíamos até justificar a alta recente, inclusive, com uma melhora marginal das condições de liquidez no curto prazo.

Se a liquidez voltar a piorar em um mês de volta das férias nos EUA (setembro), que costuma ser sazonalmente mais difícil e volátil que agosto, ao menos historicamente, temos uma fórmula interessante para correção adicional dos ativos de risco.

O Simpósio de Jackson Hole também poderá nos dar dicas de para onde o Fed quer levar esse balanço nos próximos anos, o que será um vetor importante para a valorização dos ativos no futuro.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo