O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Na reta final de julho, chegamos à semana que poderá se firmar como a mais importante do mês. O motivo? Basicamente, no exterior, temos a combinação entre nomes relevantes na temporada de resultados americana e a decisão de juros do Federal Reserve (Fed, o BC dos EUA).

Ao todo, mais de 150 empresas do S&P 500 irão reportar seus números, incluindo as grandes empresas de tecnologia: Meta, Apple, Amazon e Alphabet, a controladora do Google. Naturalmente, depois da frustração com Snap e Twitter, na semana passada, as big techs são muito aguardadas pelo mercado.

As divulgações darão uma ideia mais clara sobre o impacto do aumento da inflação e da alta nas taxas de juros sobre os gastos do consumidor. Até agora, nesta temporada, as empresas receberam o benefício da dúvida — o S&P subiu 5% em julho, com o alívio de que os ganhos não foram piores do que o esperado.

Contudo, a dúvida permanece, em especial por conta da probabilidade de uma recessão.

No fim de semana, a secretária do Tesouro dos EUA, Janet Yellen, adotou uma postura mais otimista, dizendo que os EUA não estão em recessão, citando o forte mercado de trabalho.

Contudo, é possível que tenhamos outra leitura negativa para os dados do PIB, a serem divulgados nesta quinta-feira (28), após a contração de 1,6% no primeiro trimestre.

Leia Também

Sendo assim, até a sexta (29), os mercados deverão estar mais certos sobre a probabilidade de uma recessão nos EUA, a confiança entre as principais empresas diante do dólar forte e o apetite dos consumidores em continuar gastando, mesmo perante a inflação.

Em tese, uma recessão se dá por dois trimestres consecutivos de contração do PIB. Ainda que a economia pareça, de fato, estar desacelerando, a potência econômica americana ainda não soa como muito próxima de uma recessão.

Desta forma, para nivelar melhor tal entendimento, ficaremos de olho na reunião do Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês), que se dará entre terça e quarta-feira (dias 26 e 27).

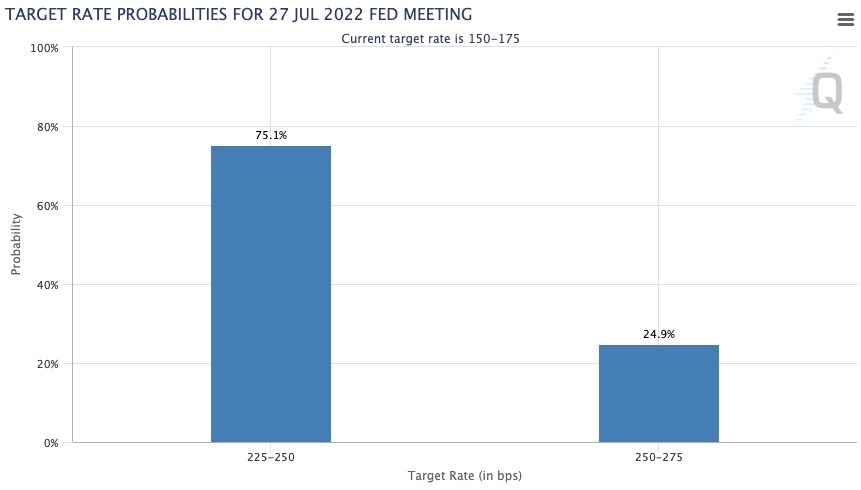

Predominantemente, como podemos ver abaixo, o mercado espera uma elevação de 75 pontos-base da taxa de juros americana, colocando-a na faixa entre 2,25% e 2,50% ao ano, nível atingido no pico do último ciclo de alta de juros, em 2019.

No entanto, são possíveis surpresas como as da semana passada, quando o Banco Central Europeu (BCE) elevou em 50 pontos-base a sua taxa de referência, ao invés de 25 pontos — o que poderia levar a uma exacerbação da volatilidade do mercado.

Hoje, apenas 25% dos investidores esperam um choque de 100 pontos-base dos juros (o que não acontece desde a década de 80), mas acredito que Jerome Powell, o presidente da autoridade monetária, opte por não assustar ninguém e siga com o plano de um ajuste de 75 pontos, como fez em julho — a própria Yellen disse que a inflação continua “muito alta”, mas espera que as ações do Fed resolvam isso.

Neste caso, a credibilidade também importa.

Desde sua fundação em 1913, o Federal Reserve dos EUA lutou para alcançar três objetivos: emprego máximo, preços estáveis e taxas de juros de longo prazo moderadas.

Notadamente, os membros do Fed trabalham duro para manter a reputação da instituição como um pilar econômico. Essa obsessão por imagem serve a um propósito importante: a confiabilidade do banco central depende de os investidores acreditarem que ele é confiável.

Por outro lado, o ex-secretário do Tesouro, Lawrence Summers, acredita que o Fed terá que fazer muito mais para controlar a inflação, duvidando que uma recessão pode ser evitada.

De fato, uma recessão parece ser necessária para controlar parte da demanda (o Fed precisa criar desinflação onde tem controle para compensar a inflação onde não tem controle).

Para que isso se verifique, o Fed também precisará comunicar bem seus próximos passos — a grande dúvida do momento atual.

O Fed de hoje passou por uma grande mudança em direção à transparência, de modo a sempre tentar comunicar claramente a política com antecedência, para não surpreender os mercados.

Ou seja: os membros do Fed são mais transparentes em seus objetivos e na definição de políticas. Powell parece estar seguindo vagamente o manual monetário estabelecido por Volcker nos dias de alta inflação da década de 1980, mas a situação econômica é diferente — este banco central enfrentará um novo conjunto de desafios.

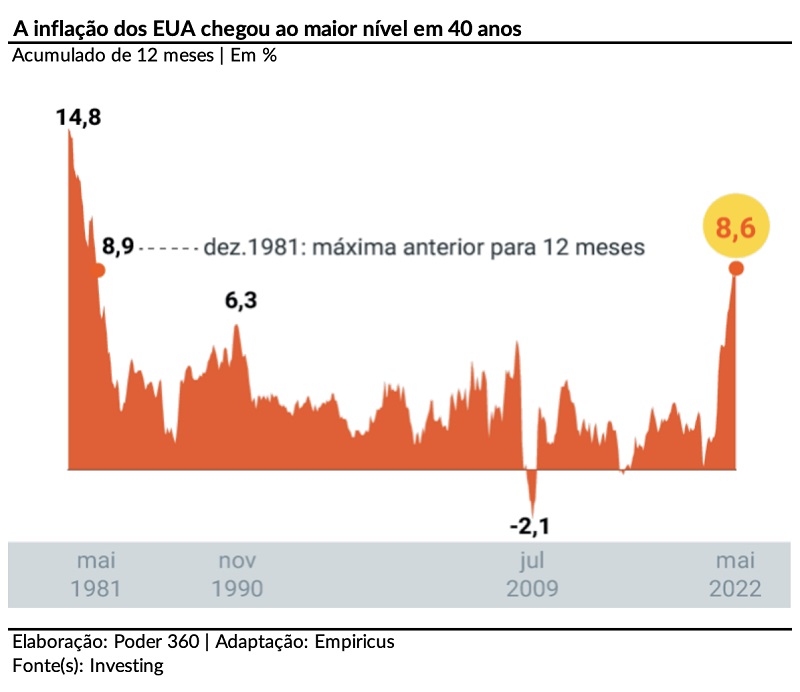

Por isso, entendo que a autoridade monetária americana opte por elevar em 75 pontos-base a taxa básica de juros, adotando adicionalmente um tom ainda agressivo na coletiva de imprensa que acompanha a decisão, mas sem indicar claramente os próximos passos, prezando pela clareza de que deseja continuar combatendo a inflação, que está no patamar mais alto em 40 anos, mas deixando a porta aberta para reavaliações caso seja necessário.

Para as próximas reuniões, entendo como provável uma redução do ritmo do aperto, podendo elevar em apenas 50 pontos-base nos próximos encontros (setembro, novembro e dezembro), encerrando o ano na faixa entre 3,75% e 4,00%. A partir de então, ajustes de 25 pontos base ainda podem acontecer, mas o ciclo não deverá se estender para além de 4,50%.

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação