O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em um contexto de inflação acelerada e elevação de juros, os investidores voltam a se posicionar em renda fixa, mas não só

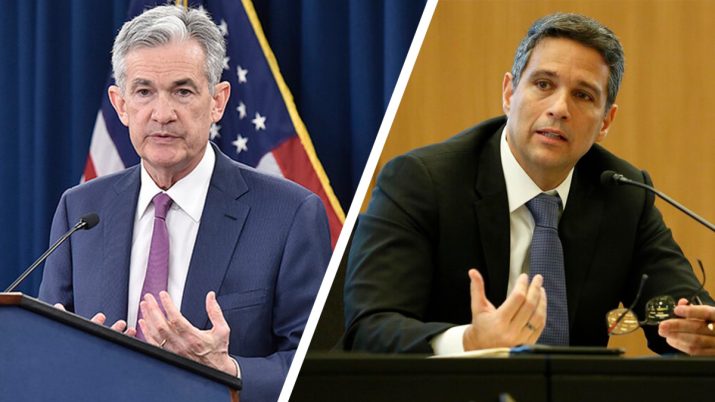

Chegamos a um dos dias mais esperados do ano até agora: a Super-Quarta. Trata-se de um nome um pouco bobo, admito, para descrever o momento em que acumulamos duas reuniões de política monetária muito importantes para nós, investidores, a do Brasil, pelo Copom, e dos EUA, pelo Fed.

Não temos, porém, os únicos bancos centrais com encontro marcado para esta semana. Na verdade, oito membros do Grupo dos 20 devem se reunir, apesar de ser o Fed que provavelmente roubará os holofotes no nível internacional.

Além do Brasil e dos EUA, chamam a atenção também os movimentos do Japão, do Reino Unido, da China e da Rússia. Os chineses, aliás, têm abertura até mesmo para reduzir suas taxas, em meio a um novo surto de covid-19 e depois que o crescimento piorou.

No fim do dia, as autoridades de todo o mundo desejam oferecer uma nova avaliação sobre as mudanças de perspectiva monetária depois da invasão da Ucrânia pela Rússia, que provocou choques inflacionários no mundo inteiro.

Sobre o primeiro, espera-se que o Federal Reserve (Fed, o banco central norte-americano) aumente as taxas de juros nesta semana pela primeira vez desde 2018.

Com uma alta de 25 pontos-base praticamente garantida para a quarta-feira, os investidores deverão prestar atenção no comunicado de Jerome Powell, na sequência da divulgação da decisão.

Leia Também

Não só a mensagem do presidente do Fed será vital, mas a divulgação do chamado “gráfico de pontos” de projeções provavelmente atrairá os olhares atentos dos mercados. Por enquanto, a aposta nos mercados é que teremos pelo menos mais cinco aumentos em 2022.

Por um lado, o banco central americano busca combater a inflação mais elevada em quatro décadas, como podemos ver no gráfico abaixo, com o risco de permanecer elevada por ainda mais tempo devido à guerra na Ucrânia.

Por outro, como a visibilidade da inflação se tornou menos clara por conta da guerra, entende-se que os efeitos sobre os preços poderão afetar a confiança na economia, a disponibilidade de renda e, consequentemente, a demanda dos agentes.

Neste caso, os bancos centrais, ainda que queiram subir os juros, o farão comedidamente.

Em outras palavras, se as expectativas de inflação de longo prazo aumentam, significa que pode haver um caminho mais longo para percorrermos até levarmos a política monetária a um contexto neutro, que não acelera e nem desacelera o crescimento, em contraposição à maior agressividade aguardada anteriormente.

Ao contrário do mundo desenvolvido, antecipamos um pouco do processo. Acontece que já vínhamos de uma alta considerável da inflação nos últimos dois anos. Veja abaixo como em 2020 e 2021 o IPCA acumulado chegava a dois dígitos, em 15%. Observe também que os principais itens são alimentos e transporte (combustíveis).

Em resposta, o nosso Banco Central já vinha subindo os juros desde o ano passado, o que nos coloca próximos do final do ciclo de aperto monetário. A guerra na Ucrânia, contudo, mudou um pouco a situação.

Entretanto, ainda que tenhamos duas vertentes positivas, vale destacar que há uma predominância de tom inflacionário para nós, assim como no mundo.

Já estávamos flertando anteriormente com um cenário de estagflação, então o Copom não deverá se conter por conta da redução da expectativa da atividade econômica.

Neste contexto, o mercado espera predominantemente uma alta de 100 pontos-base da taxa de juros, para 11,75% ao ano, mas não é descartada uma variação de 125 pontos, com o Copom levando a Selic a 12%.

No comunicado do Copom, poderemos contemplar mais detalhes sobre a Selic terminal, ou a que encerrará o ciclo de aperto. Projeções de 12,5% até 13% não são mais descartadas até a metade deste ano, de modo a ancorar as expectativas de inflação.

Em um contexto de inflação acelerada e de juros mais altos, os investidores voltaram a se posicionar em renda fixa. Os títulos indexados ao IPCA e ligados à Selic são os favoritos neste primeiro momento. Ações também são vencedoras clássicas de movimentos inflacionários, em especial as ligadas ao setor de commodities.

Imóveis voltam a ser desejados como nunca e, internacionalmente, os metais preciosos, como ouro e prata, ganham bastante espaço — o ouro costuma ter um bom desempenho em momentos inflacionários em que os juros reais estão cadentes (inflação alta, mas Fed contido, por exemplo).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

A Super-Quarta, como de costume, guarda muitas novidades para os mercados. Os direcionamentos dos BCs serão fundamentais para sabermos para onde os ativos deverão caminhar pelo resto de 2022.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo