O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Algumas “equivalências” mal pensadas podem gerar distorções de significado, que podem levar a decisões equivocadas

Sinônimos perfeitos são raros na língua portuguesa e há quem diga que eles não existem. Mesmo que os conceitos das palavras sejam equivalentes, elas têm conotações variadas, às vezes muito sutis.

Por exemplo, “ouvir” e “escutar” são sinônimos imperfeitos. Isso porque ouvir é um processo natural referente à audição, independente da vontade da pessoa, enquanto escutar é uma ação que depende da disposição pessoal.

Por outro lado, as palavras “após” e “depois” são consideradas sinônimos perfeitos.

Ainda assim, o uso de sinônimos é um artifício muito utilizado e capaz de trazer sonoridade, leveza, intensidade ou simplificação à comunicação.

Quando se trata de investimentos, também são adotados sinônimos, muitas vezes, nada perfeitos. É o caso da substituição de risco por volatilidade, iliquidez por insolvência, investimentos em renda fixa por conservadorismo.

Ocorre, contudo, que essas “equivalências”, assim como na língua portuguesa, geram distorções de significado e podem levar a entendimentos errados.

Leia Também

Você já deve ter ouvido afirmações como: fundos de renda fixa são para investidor conservador; acertar o momento de mercado para entrar em uma posição (market timing) é essencial; só se ganha dinheiro com renda fixa quando os juros estão caindo.

Contudo, existem erros conceituais graves nessas afirmações.

Ao contrário do que muitos pensam, no mercado de renda fixa existem operações com alto risco, alta alavancagem e baixíssima liquidez que, definitivamente, não combinam com um perfil conservador e que miram retornos semelhantes aos do mercado acionário.

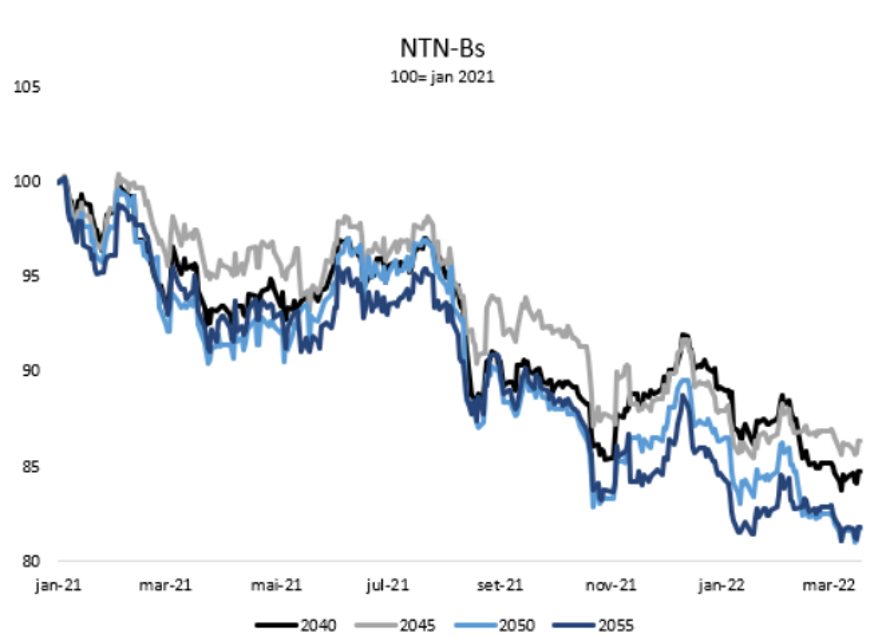

Alguns exemplos de investimentos em renda fixa nada conservadores são: futuro de juros e moeda, antecipação de recebíveis, precatórios e CoCo bonds. Mesmo os títulos do governo indexados à inflação, as NTN-Bs de longo prazo, deveriam ficar de fora da carteira de investidores que não conseguem ver variações negativas acima de 10%. No gráfico abaixo podemos ver o comportamento das NTN-Bs desde janeiro de 2021 até hoje.

Aquele investidor que não entendeu as diferenças fundamentais entre esses conceitos que mencionamos acima certamente sofreu nessas posições.

A verdade é que falta acesso para a pessoa física a vários tipos de operações e, sobretudo, informação sobre o funcionamento desses títulos.

IMPORTANTE: liberamos um guia gratuito com tudo que você precisa para declarar o Imposto de Renda 2022; acesse pelo link da bio do nosso Instagram e aproveite para nos seguir. Basta clicar aqui.

De maneira simplificada, os retornos em renda fixa podem ser decompostos em seis grandes estratégias:

1- Carrego . O quanto o investidor ganha por ficar em uma dada posição e carregá-la no tempo.

2- Rolagem. Com o passar do tempo, a duration do título se reduz naturalmente. Através da rolagem é possível fixar essa duration no portfólio. Por exemplo, o gestor que comprou um título de 10 anos de duration há um ano vende essa posição (que hoje tem duration de 9 anos) e compra o mesmo título com duration de 10 anos hoje. Dessa forma, o portfólio permaneceria com um nível de taxa teoricamente estável.

3- Deslocamento da curva de juros. Quando a curva se move para cima, o título perde valor por causa da marcação a mercado, e quando se move para baixo, o título ganha. Sabendo disso, o gestor se posiciona comprado ou vendido em juros de acordo com a sua expectativa de deslocamento da curva e pode lucrar com ambos os movimentos.

4- Inclinação da curva . É o movimento relativo dos vértices curtos em relação aos longos. Quando a inclinação aumenta, os títulos mais curtos ganham e os longos perdem. O contrário também é verdadeiro. Por isso, é possível que o gestor abra posições compradas e vendidas em vencimentos (vértices) diferentes para lucrar nas duas pontas.

5- Curvatura da curva. Pode acontecer de vértices mais longos oferecerem taxas menores do que os mais curtos, formando corcovas na curva de juros. Essas corcovas não seguem um padrão determinado, mas podem ser operadas pelos gestores de forma parecida com os dois itens anteriores.

6- Spread de crédito . É a diferença entre as taxas dos títulos privados e as dos títulos públicos. Quando os spreads de crédito sobem, os títulos de crédito se desvalorizam. Isso pode acontecer de forma generalizada ou pode estar relacionado à qualidade de crédito (rating) específica, AAA ou BB-, por exemplo.

Basicamente, os gestores dos fundos de renda fixa utilizam essas estratégias para gerar retorno para você, cotista.

Além da expertise dos gestores em relação à execução dessas estratégias, nós da equipe dos Melhores Fundos de Investimento também avaliamos outros fatores como: percentual de taxas de administração e performance, tempo de resgate em relação à liquidez dos ativos operados, adequação do benchmark, entre outros.

Assim como os sinônimos perfeitos são raros na língua portuguesa, os fundos de renda fixa indicados por nós da equipe dos Melhores Fundos de Investimento são pouquíssimos se considerarmos toda a indústria brasileira.

Para aqueles que seguem a nossa série, fica aqui um spoiler: teremos uma novidade rara em breve.

Sinônimo perfeito de oportunidade.

Um abraço,

Laís

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar