O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Embora muito se fale na união entre o agro e o tech, não há empresas na bolsa que, de fato, consigam juntar esses dois mundos. Saiba o motivo

Olá, seja bem-vindo à Estrada do Futuro, onde conversamos semanalmente sobre a intersecção entre investimentos e tecnologia.

Toda as vezes em que ministro uma aula nos MBAs da Empiricus, ou alguma palestra sobre investimentos, uma questão obrigatória emerge ao final, na sessão de perguntas e respostas: O que você acha sobre investir em agro tech?

Hoje, cansado de dar a mesma resposta genérica sobre os méritos da inovação (uma resposta que poderia ser dada por um algoritmo de inteligência artificial), tenho devolvido uma pergunta ao interlocutor: Claro, sobre qual empresa você gostaria que eu comentasse?

Nunca obtive resposta para essa pergunta.

Em parte, a inovação é "low profile", ou seja, acontece sem grandes alardes; por outro lado, o investidor toma por "tech" algo que é apenas uma evolução natural dos produtos e modelos de negócios. E, com a tendência da mídia em simplificar termos, muitas coisas hoje abrigadas sob o guarda-chuva da tecnologia não possuem absolutamente nada a ver com o tema.

Será esse o caso de "agrotech"?

Leia Também

Toda empresa precisa de algum grau de tecnologia para evoluir. Poucas empresas, porém, se darão ao trabalho de alocar o próprio tempo e capital na criação de tais tecnologias.

Da maneira como entrou no imaginário do investidor, se apresentando como teses de exponencialidade, "tech" é basicamente uma outra maneira de se referir a empresas de software.

Obviamente existe muita tecnologia na produção de um Tesla ou na de um painel solar, mas isso não quer dizer que a operação de tais empresas irá crescer exponencialmente.

Não à toa, a margem bruta da First Solar — uma das maiores produtoras de painéis solares nos EUA — oscila entre 15% e 25%; é raro encontrar uma empresa de softwares com tais margens inferiores a 70%.

Na medida em que a First Solar ganha escala, não há muita diferença no custo marginal de se produzir mais um painel. Esse custo, porém, existe.

Numa empresa de software, uma vez que o produto está na rua, o custo marginal tende a zero. Se essa coluna for lida por 1 pessoa, ou por 100 mil pessoas, não fará absolutamente nenhuma diferença em termos de custos para a redação do Seu Dinheiro.

Quando eu esbarro na pergunta sobre agro techs, eu volto a esse pilar: onde estão as empresas genuinamente de tecnologia deste setor, capazes de entregar crescimento com um custo marginal que tende a zero?

Todo software visa resolver algum tipo de grande problema através de uma solução padronizada (ou seja, que possa ser vendida sem grandes customizações).

Recentemente, li um artigo na Bloomberg sobre como a startup Mineral (que pertence ao Google), está utilizando a tecnologia para veículos autônomos que está sendo desenvolvida pela empresa para criar um robô que coleta morangos.

A complexidade é imensa: são centenas de sensores tentando minimizar erros na colheita, manter uma contagem acurada e, o mais importante, não causar danos à plantação.

O custo desses robôs estarem errados não é medido em horas de trabalho, e sim em meses que serão necessários para repor o produto destruído por ele.

Os problemas a serem resolvidos no campo são muito complexos, e o ciclo de feedback é muito longo — bem maior que o padrão das empresas de software.

Além disso, qualquer produto de tecnologia desenvolvido pelo setor precisa considerar que, no local onde será implementado, é provável que haja pouco (ou nenhum) acesso à internet.

Ou seja, é preciso criar soluções com interação direta com o mundo real, de custo marginal maior do que zero, e que ainda funcionem com baixa qualidade de internet.

Hoje, olhando para o Nasdaq 100 — o índice das maiores empresas de tecnologia do mundo —, não há nenhuma "agro tech", considerando esses pontos acima. Na B3, a Bolsa brasileira, também não.

Vou mais longe: como analista de investimentos focado no setor de tecnologia, especialmente em empresas de capital aberto, nunca tive a oportunidade de mergulhar numa empresa listada que pudesse ser definida como Agrotech.

A maioria das empresas que se aventuram nesse complexo negócio conseguem inovar e criar produtos de impacto. Porém, é raro que ganhem muita escala.

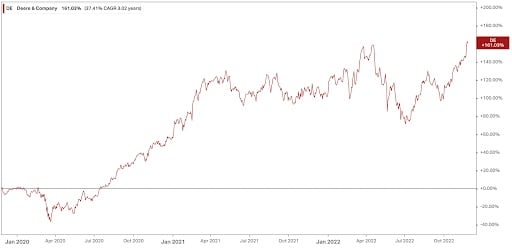

Abaixo, eu trago um gráfico com o retorno das ações da John Deere nos últimos 3 anos.

A John Deere é uma das maiores fabricantes de veículos agrícolas do mundo, além de ser uma empresa centenária.

Depois de anos de vendas estagnadas, a empresa vem surfando uma reaceleração desde 2017, tanto em volume, quanto em preços.

Certamente, o bom momento das commodities entre 2020 e 2021 contribui diretamente para essa performance, mas muito tem sido feito pela empresa em termos de tecnologia, trazendo vários motivos para os produtores renovarem seus equipamentos.

Por exemplo, há alguns anos que a John Deere já vende tratores 100% autônomos.

Todos os seus novos veículos são equipados com dezenas de sensores, monitorando desde as próprias peças para fins de manutenção, até as condições do terreno e da colheita.

Essa é uma onda de inovação que está apenas começando.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora