O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O banco norte-americano tem recomendação overweight — peso acima da média, equivalente a compra — para a bolsa brasileira e vê pouca influência da eleição sobre o desempenho das ações

Você está preocupado com os impactos da eleições nos seus investimentos? Pois não deveria, pelo menos na visão do JP Morgan. Para o banco norte-americano, a bolsa brasileira deverá superar o desempenho dos demais mercados emergentes apesar da incerteza sobre quem vai ocupar a cadeira de Presidente da República a partir de 2023.

É relativamente normal a bolsa passar por forte volatilidade em períodos que antecedem as eleições presidenciais. Mas um estudo do JP Morgan mostra que, historicamente, o desempenho das ações brasileiras é semelhante ao dos demais emergentes quando se considera todo o ciclo eleitoral — seis meses antes e depois do resultado das urnas.

É verdade que a bolsa acaba avançando mais no período imediatamente após as eleições e sofrendo antes. “No entanto, acreditamos que desta vez as condições estão dadas para o Brasil ter um desempenho relativamente melhor que os emergentes”, escreveram os analistas do JP Morgan, em relatório.

O banco norte-americano tem recomendação overweight — peso acima da média, equivalente a compra — para a bolsa brasileira, tanto em relação à América Latina como na comparação aos emergentes como um todo.

E por que o JP Morgan acredita que os mercados brasileiros podem se sair melhor? Primeiro, por uma questão de preço, ou seja, a bolsa está barata. Mais precisamente com um desconto de 35% em relação aos demais emergentes, bem acima dos 15% habituais para esta época pré-eleitoral.

A expectativa do fim do ciclo de alta da taxa básica de juros (Selic) também deve ajudar a bolsa a atravessar melhor as eleições de 2022.

Leia Também

Além de não contar com aperto monetário nos meses que antecedem a corrida presidencial, o JP Morgan vê a possibilidade de o Banco Central começar a cortar juros em até seis meses depois do resultado das urnas.

Os analistas do banco norte-americano também não esperam uma disparada do dólar no período pré-eleitoral, diante das cotações em alta das commodities — que beneficiam o real — e o diferencial entre as taxas de juros brasileiras e as praticadas no exterior.

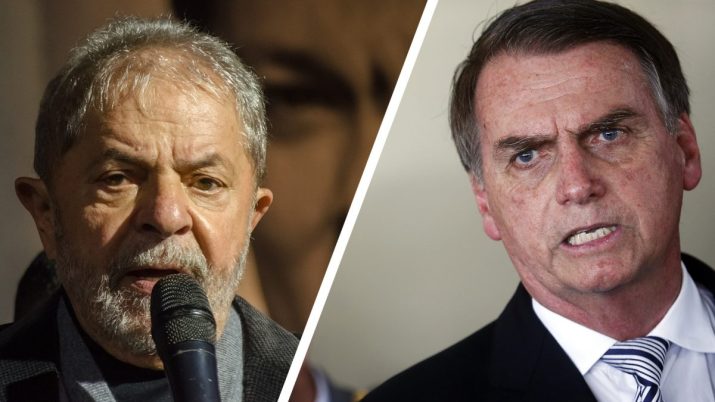

Mas e quanto aos candidatos? O que pode acontecer no caso de Jair Bolsonaro conseguir se reeleger? E se Lula voltar ao Palácio do Planalto?

O JP Morgan reconhece saber pouco sobre a direção política, mas faz uma ponderação com base na cobertura que o banco fez de todas as eleições desde 2002.

“Acreditamos que a diferença de política entre o candidato A e B pode ser muito menor do que a distância entre A e Z, embora também existam exceções a essa norma”, escreveram os analistas, sem dar nome às letras indicadas.

Relatório aponta desaceleração na geração de caixa da dona da Vivo e avalia que dividendos e valuation já não compensam o menor crescimento esperado

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio